آموزش تصویری الگوهای نموداری مهم تک شمعی، دو شمعی و سه شمعی

در بازارهای مالی با وجود اینکه نمودارهای مختلفی برای نمایش قیمت یک دارایی وجود دارند، نمودارهای کندل استیک از محبوبیت بیشتری برخوردار هستند و اغلب تریدرها از این نوع چارت استفاده میکنند. احتمالا به این دلیل که نمودارهای کندل استیک از نظر بصری نسبت به نمودارهای میلهای و خطی بهتر بوده و تفسیر آنها راحتتر است.

تجارت و سرمایهگذاری بازی مدیریتِ احتمال و ریسک است. بنابراین، خواندن نمودارهای کندل استیک تقریبا برای هر سبک سرمایهگذاری لازم و ضروری است. در این مقاله توضیح خواهیم داد که نمودار کندل چیست و چگونه میتوان نمودارهای تک شمعی، دو شمعی و سه شمعی را تفسیر کرد.

معرفی کندل استیک

کندل استیک همانطور که از نامش پیداست از شمعهایی تشکیل شده که هر کدام نشاندهنده قیمت باز و بسته شدن و بالاترین و کمترین قیمت دارایی در یک شکل شبیه به شمع است. کندل استیکها تقریبا اطلاعات مربوط به هر بازه زمانی را از چند ثانیه تا چند سال نشان میدهند.

تاریخچه نمودارهای کندل استیک به قرن هفدهم باز میگردد. زمانی که یک تاجر برنج ژاپنی به نام Homma برای اولینبار برای نمایش نسبت قیمتها از آن استفاده کرد. احتمالا ایدههای او پایه و اساس چیزی بوده که اکنون به عنوان نمودار شمعی مدرن استفاده میشود. یافتههای هوما توسط بسیاری از تحلیلگران اصلاح شد، به ویژه چارلز داو، که به عنوان «پدر تحلیل تکنیکال مدرن» شناخته میشود.

نمودارهای کندل استیک را میتوان برای تجزیه و تحلیل هر نوع داده دیگری به جز قیمت دارایی در بازارهای مالی نیز مورد استفاده قرار داد. در صورت استفاده صحیح، این نمودارها ابزارهایی هستند که میتوانند به معاملهگران کمک کنند تا احتمال برخی رویدادها را در رفتار قیمت پیشبینی کنند.

کندل نمایش گرافیکی عملکرد قیمت دارایی است که به تحلیلگران و معاملهگران اجازه میدهد حداقل و حداکثر قیمت یک دارایی و قیمتهای باز و بسته شدن معاملات را در یک بازه زمانی خاص تجسم کنند.

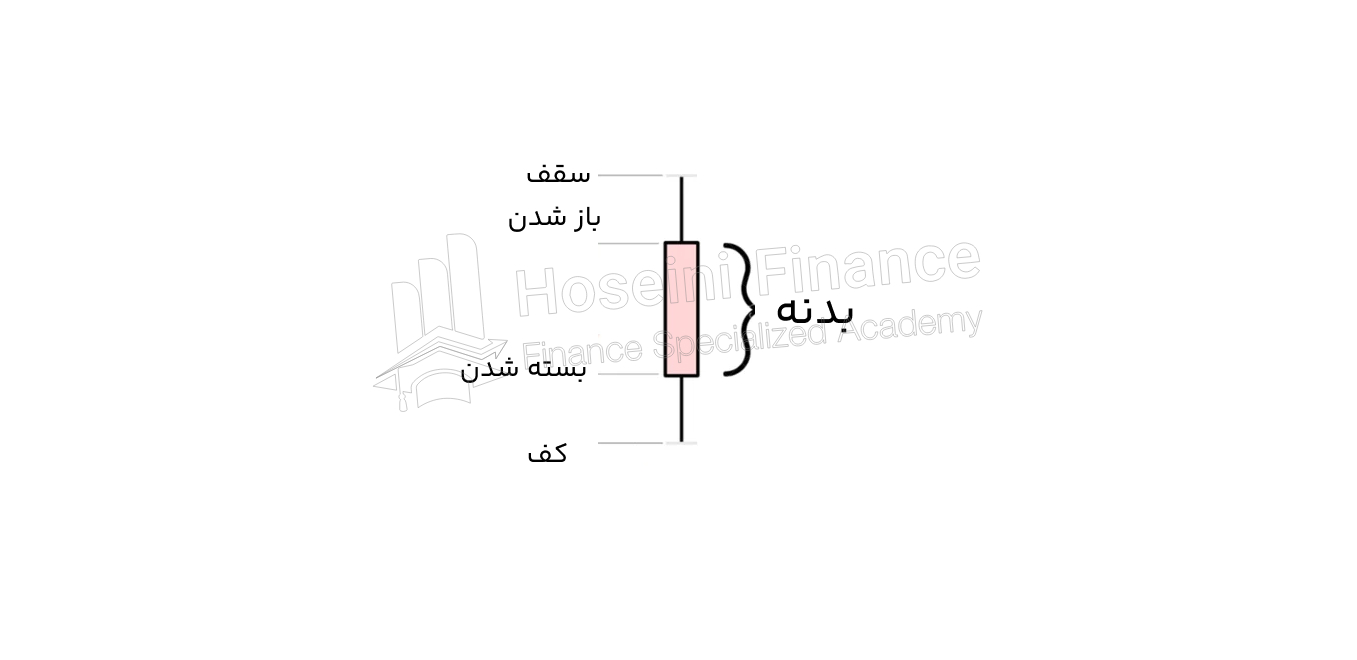

در تصویر زیر میتوانید اجزای مختلف یک کندل را مشاهده کنید که هر یک نشاندهنده اطلاعاتی در مورد قیمت دارایی است. به عنوان مثال، بدنه (Body) حجم معامله را نشان میدهد. ابتدا (Open) قیمت باز شدن معاملات و انتها (Close) قیمت بسته شدن معاملات را به نمایش میگذارد. انتهای بالا و پایین شمع نیز قیمت کف (Low) و سقف (High) را نشان میدهند.

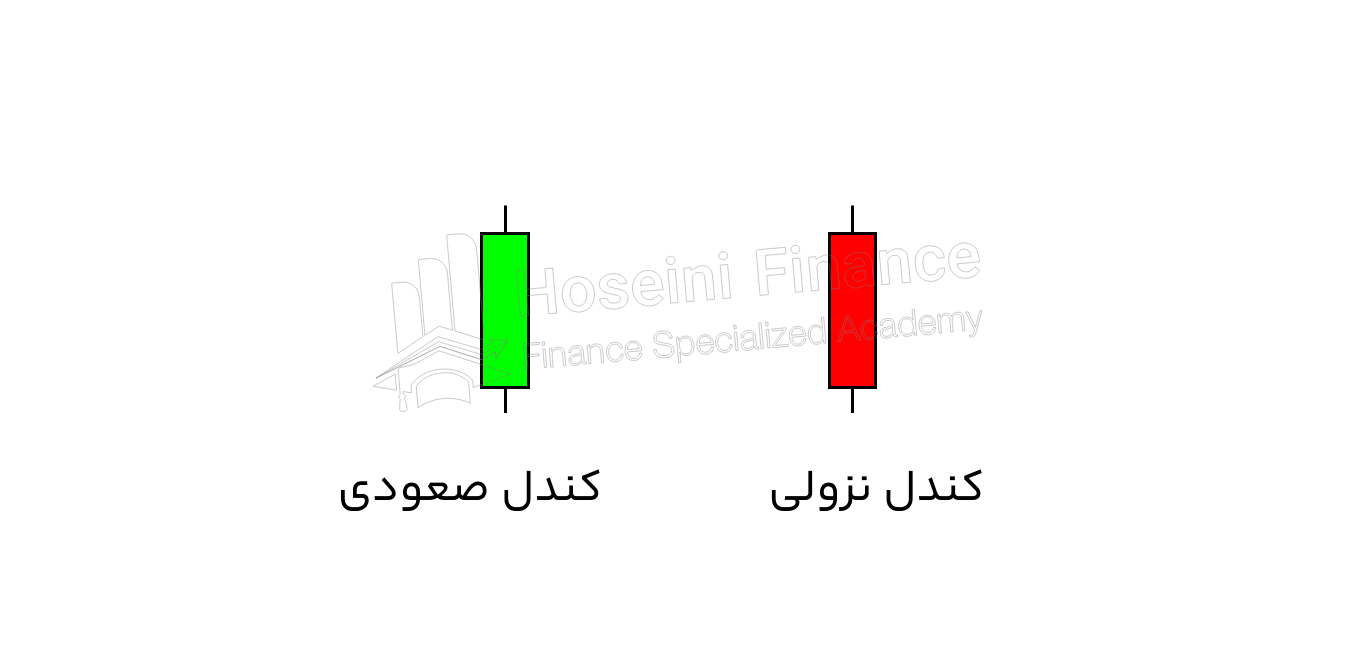

بسته به جهت حرکات بازار و قیمت باز و بسته شدن، شمعها رنگهای متفاوتی دارند. معمولا شمعهای صعودی به رنگ سبز یا سیاه (پر شده) نشان داده میشوند و شمعهای نزولی، قرمز یا سفید (توخالی) هستند.

الگوی کندل استیک چیست؟

الگوهای کندل استیک یا الگوهای نمودار شمعی ژاپنی از قدیمیترین ابزارهای تحلیل تکنیکال هستند که از روند قیمت خبر میدهند. کندل استیکها با شکلهایی که میسازند، اطلاعاتی در مورد جهت قیمت در اختیار ما قرار میدهند. این نمودارها انواع مختلف دارند که هر یک روش تشخیص و تفسیر مخصوص به خود را دارند.

هر کندل مقایسه بین خریداران و فروشندگان است. کندل سبز یا سفید نشان میدهد که قدرت در دست خریداران است، در حالی که کندل قرمز یا مشکی نشان از قدرت فروشندگان دارد. اما آنچه کندل استیک را بهعنوان یک ابزار تکنیکال جذاب میکند، نبرد بین خریداران و فروشندگان است و اتفاقاتی که بین باز و بسته شدن معاملات رخ میدهد.

برای این که بتوانید رفتار قیمت در چارتها را درک کنید، باید با انواع کندلهای ژاپنی آشنا شوید. در این مقاله قصد داریم انواع الگوهای نموداری را معرفی کنیم.

انواع الگوی کندل استیک

الگوهای کندلی متفاوتی در بازار وجود دارند، برخی از آنها برای تایید یک روند نیاز به چند کندل دارند، در حالی که برخی تنها با یک کندل قابل تایید هستند.

الگوهای تک شمعی

الگوهای تک کندلی زیادی هستند که میتوانید در معاملات انواع دارایی مانند سهام، فارکس، کالاها و صندوقهای قابل معامله در بورس (ETF) استفاده کنید. در این بخش چند مورد از آنها را معرفی میکنیم.

- دوجی (Doji)

- چکش (Hammer)

- چکش برعکس (Inverted Hammer)

- ماروبز (Marubozu)

- مرد حلق آویز (Hanging man)

- شوتینگ استار (Shooting star)

الگوی دوجی

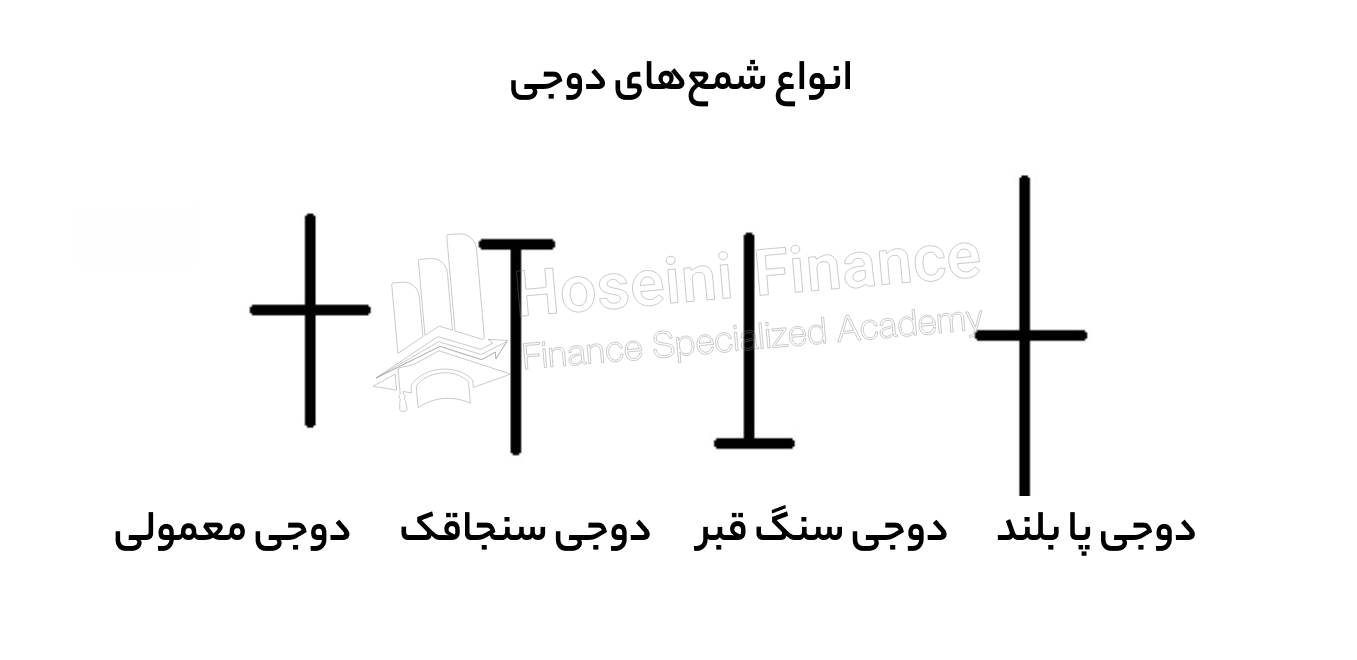

کندل دوجی زمانی تشکیل میشود که قیمت بسته شدن دارایی با قیمت باز شدن معاملات آن یکی است. الگوی کندلی دوجی خود سه نواع متفاوت دارد که عبارتند از دوجی «سنجاقک» (Dragonfly)، «دوجی پا بلند» (Long-legged) و «دوجی سنگ قبر» (Gravestone).

دوجی سنگ قبر زمانیست که کندل از پایین یک سایه یا شدو کوتاه دارد، از بالا یک شدو بلند و بدنه در این نوع دوجی کوچک است.

دوجی پا بلند شکلی از کندل است که از بالا و پایین سایههای بلند و بدنه بسیار کوچکی دارد.

دوجی سنجاقک نیز کندلی است که دارای سایه کوچک در بالا و سایه بلند در پایین است.

در بیشتر موارد، الگوی دوجی نشانهای از معکوس شدن قیمت است. هنگامی که در طول یک روند صعودی ظاهر میشود، منجر به بازگشت نزولی میشود و بالعکس، زمانی که در یک روند نزولی تشکیل شود، منجر به معکوس صعودی خواهد شد.

الگوی چکش

الگوی چکش نیز از الگوهای تک کندلی است که به شکل یک چکش با بدنه کوچک و سایه پایینی بلند تشکیل میشود. در اغلب موارد کندل چکشی یک کندل نزولی با رنگ قرمز است. الگوی چکش زمانی ظاهر میشود که روند قیمت دارایی، نزولی بوده و با تشکیل این الگو قیمت پایینتر از آن باز و کمی بالاتر بسته میشود.

معامله الگوی چکش نسبتا ساده است. وقتی این الگو شکل گرفت، میتوانید توقف خرید را کمی بالاتر از قسمت بالایی و حد ضرر را در نزدیکی قسمت پایینی قرار دهید.

الگوی چکش برعکس هم داریم که شکل آن دقیقا عکس چکش است؛ یعنی سایه بالایی بلند است. زمانی که این الگو شکل میگیرد نشان میدهد که روند نزولی در حال اتمام است.

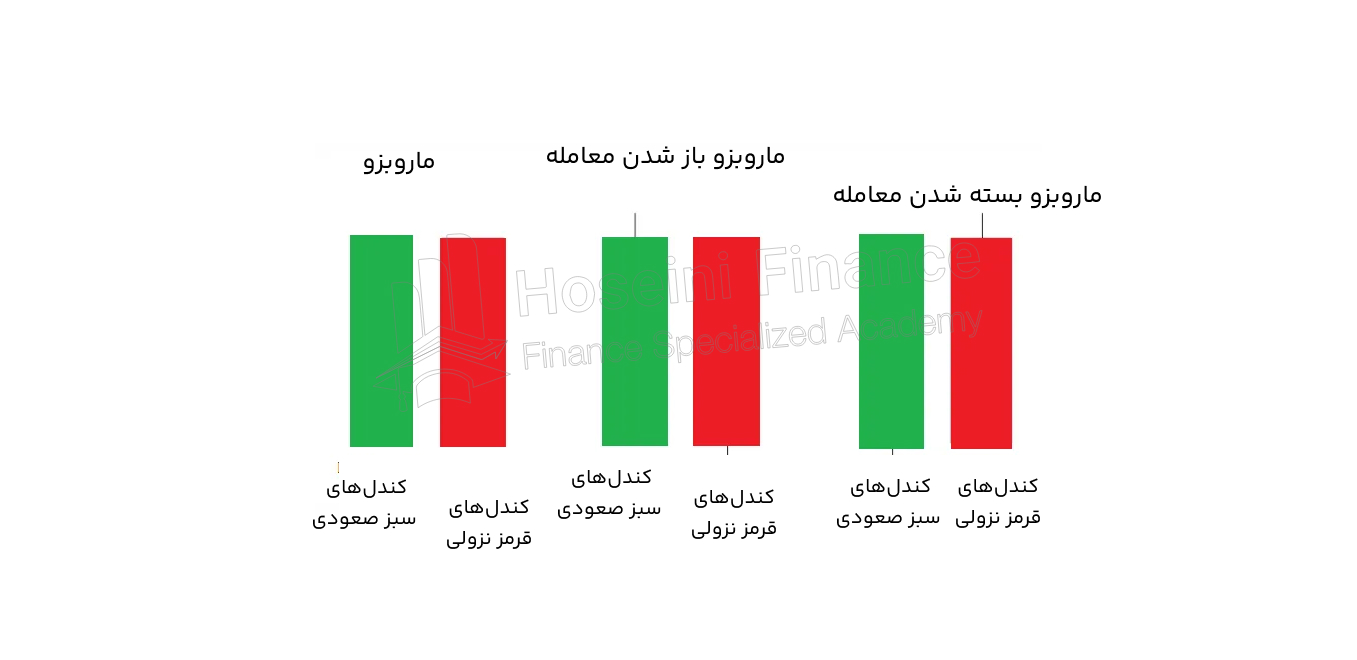

الگوی ماروبزو

الگوی ماروبزو از دیگر الگوهای تک کندلی معروف است که گاهی بدون سایه بالایی و پایینی و گاهی تنها با یکی از آنها تشکیل میشود. معامله با این الگو ساده نیست، زیرا تشخیص آن سخت است. بهترین راه معامله این نوع الگو انتظار برای ادامه روند است. سپس میتوانید توقف خرید و فروش را بالا یا پایین این کندل قرار دهید.

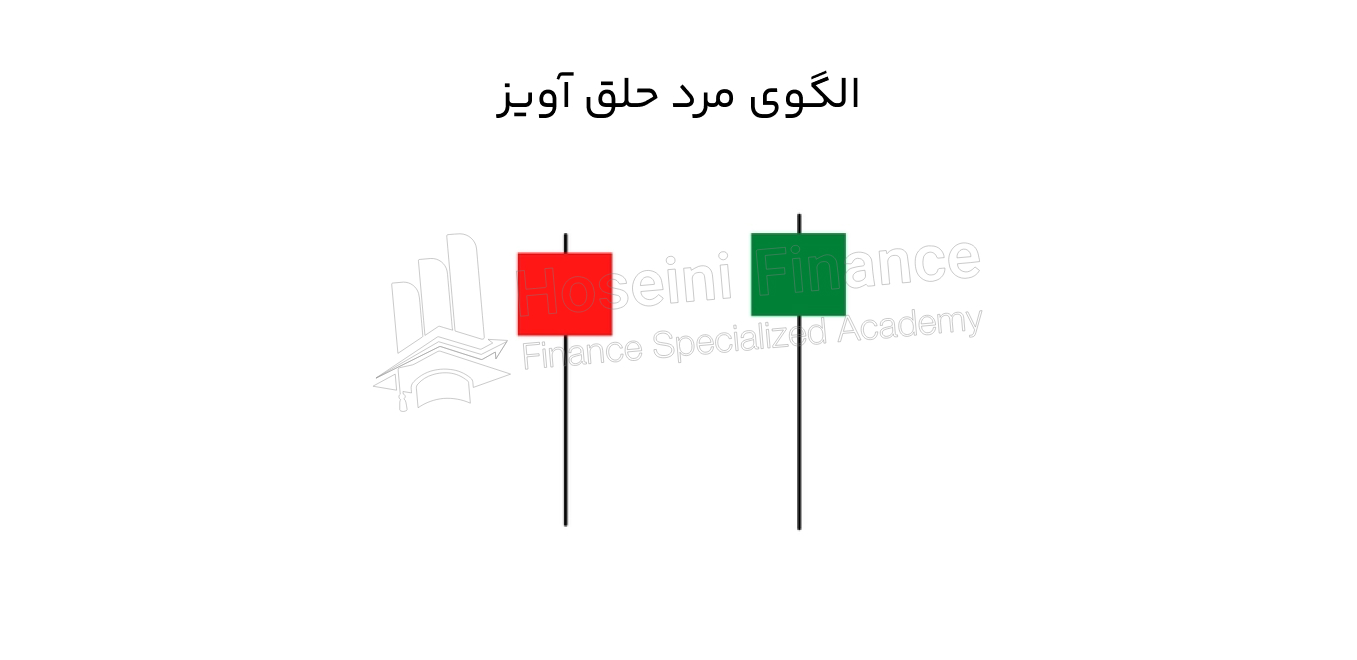

الگوی مرد حلق آویز

الگوی مرد حلق آویز برعکس الگوی چکش است که در روند صعودی شکل میگیرد. این الگو با یک کندل با بدنه کوچک و سایه بلند شناسایی میشود. معامله با این الگو شبیه به الگوی چکش است. میتوانید توقف فروش را در زیر قسمت پایینی الگو و حد ضرر را بالای قسمت بالایی بدنه قرار دهید. در این صورت توقف فروش فعال میشود و برای مدتی ادامه مییابد.

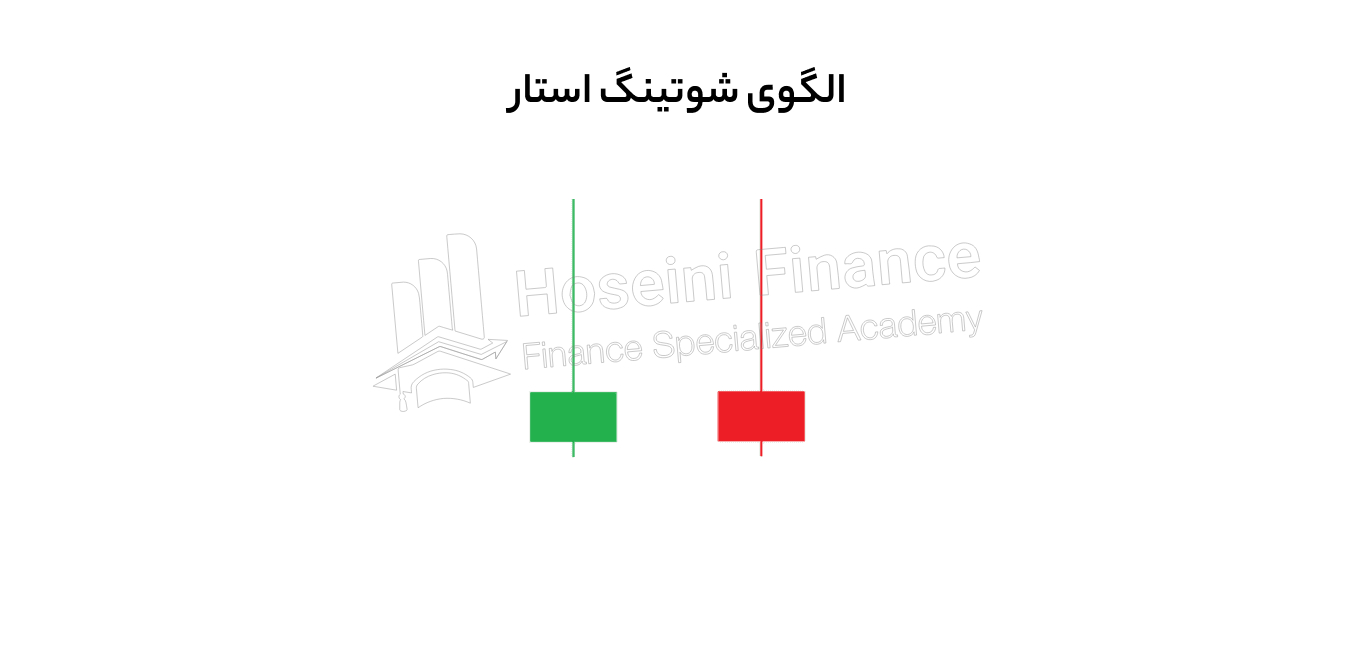

الگوی شوتینگ استار

الگوی شوتینگ استار نیز درست عکس الگوی مرد حلق آویز است. در این الگو کندل یک بدنه کوچک دارد و سایه بالایی بلند است؛ این الگو در روند صعودی تشکیل میشود. در اغلب بازههای زمانی، شوتینگ استار در یک روند صعودی ظاهر شده و منجر به یک روند نزولی جدید میشود. زمانی که این الگو ظاهر میشود قیمت دارایی به سمت پایین افت میکند.

الگوهای دو شمعی

الگوهای دو شمعی از دو کندل متوالی ساخته شدهاند که اطلاعاتی در مورد سنتیمنت بازار و جهت روند قیمت در اختیار تریدر قرار میدهند؛ این الگو در پایان یک روند ظاهر میشود.

- توییزرز (Tweezers)

- انگالفینگ (Engulfing)

- هارامی (Harami)

- ابر سیاه پوشاننده (Dark cloud cover)

- الگوی نفوذگر (Piercing)

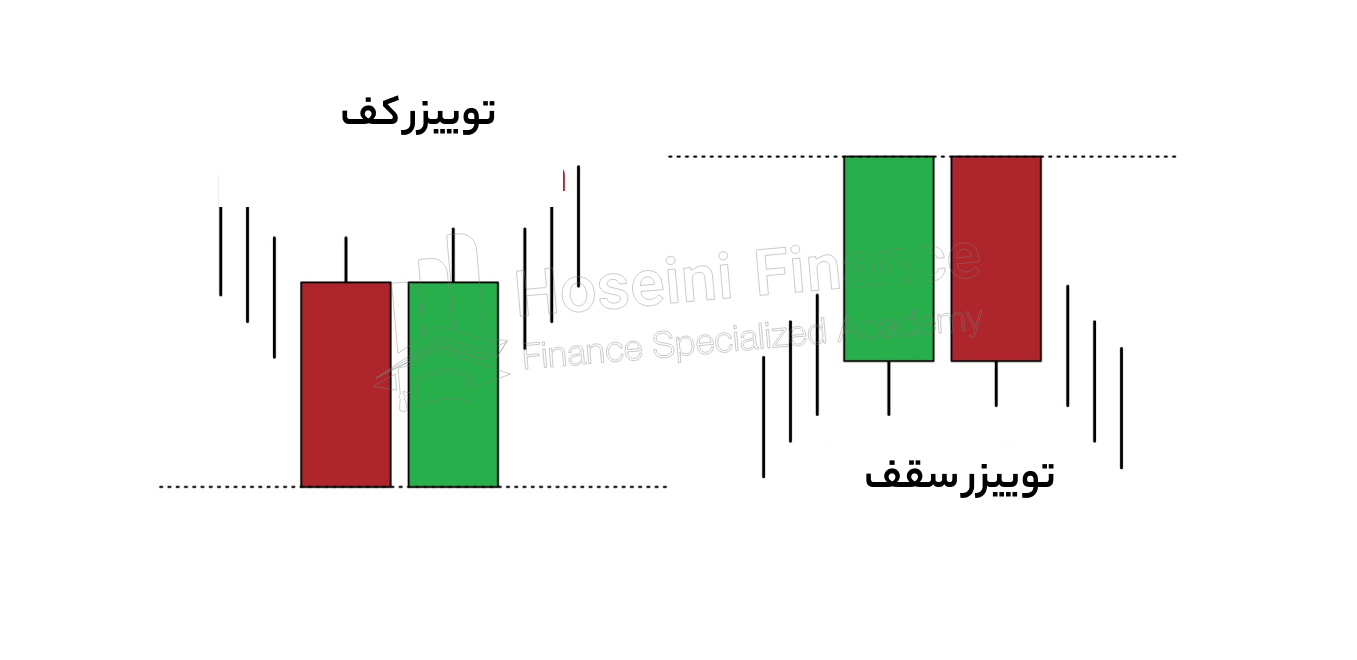

الگوی توییزرز

این الگو دو نوع الگوی توییزر کف (Tweezer Bottoms) و توییزر سقف (Tweezer Tops) دارد.

توییزر کف در ادامه یک افت قیمت ظاهر میشود. اولین کندل نزولی (قرمز) و دومین کندل صعودی (سبز) است. هر دو کندل دارای طول دم کوتاه یا متوسط هستند.

توییزر سقف در ادامه یک رشد قیمت اتفاق میافتد. کندل اولی صعودی و دومی نزولی است. هر دو کندل، سقف یکسان دارند و سایه بالایی آنها به یک اندازه است.

الگوهای موچین (توییزر) نشاندهنده تغییر جهت روند هستند. الگوی Tweezer Tops ممکن است سیگنالی از برگشت به سمت پایین نشان دهد؛ در حالی که توییزر کف نشاندهنده معکوس شدن قیمت به سمت بالاست.

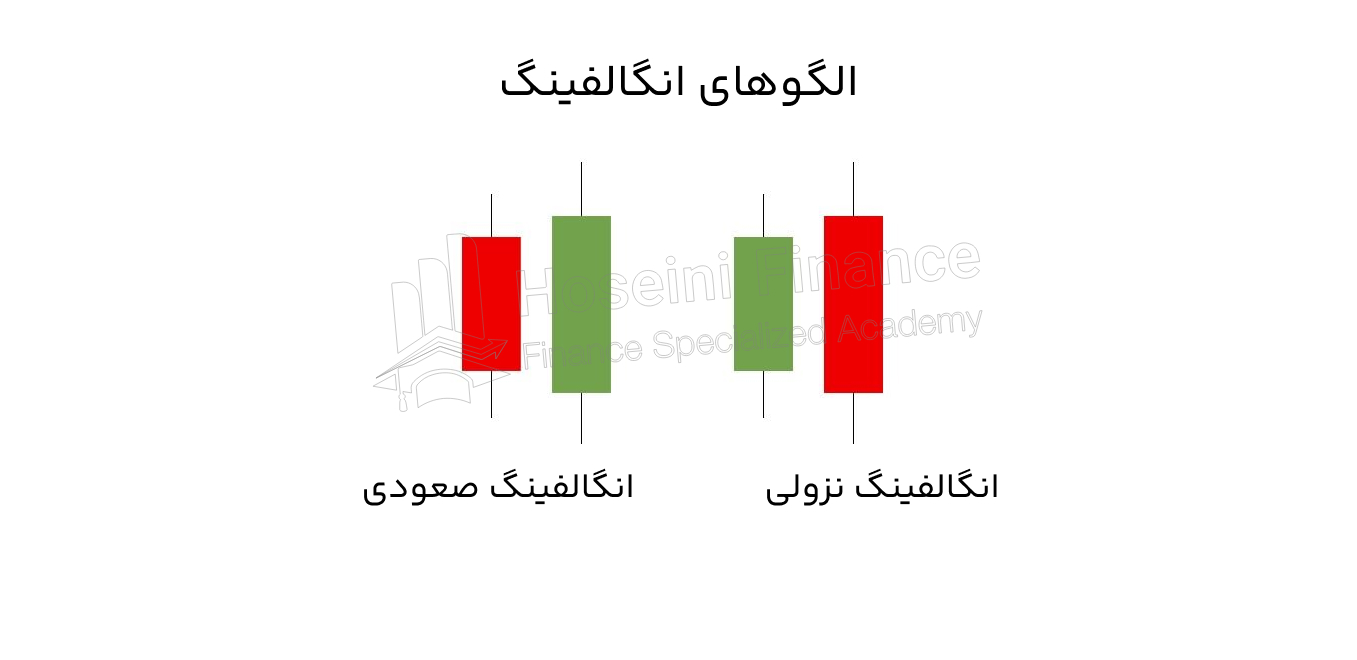

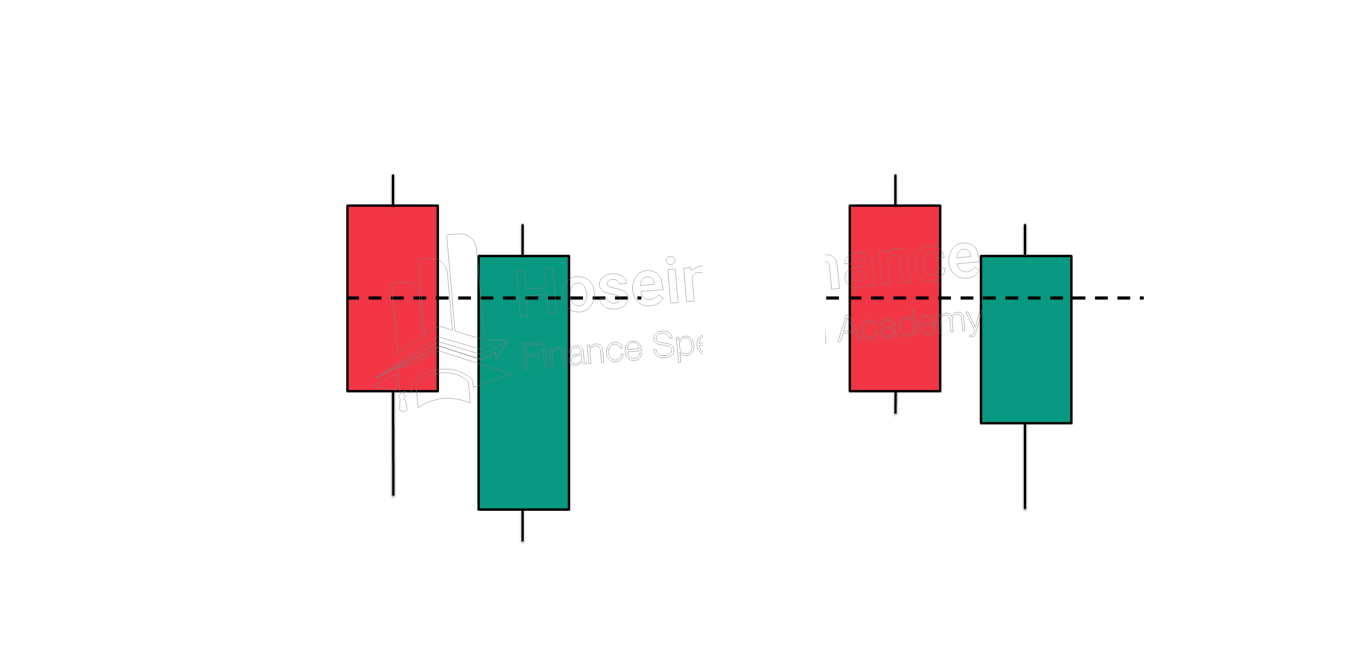

الگوی انگالفینگ

الگوی انگالفینگ از جمله الگوهای دو کندلی است که بازگشت روند را نشان میدهد. این الگو از دو کندل تشکیل شده که بدنه کندل دومی با بدنه کندل اولی همپوشانی دارد. کندلهای انگالفینگ یکی از مشهورترین الگوهای کندلی هستند که برای تشخیص صعودی یا نزولی بودن بازار استفاده میشوند.

- انگالفینگ صعودی (Bullish Engulfing): کندل نزولی (قرمز) با یک کندل صعودی (سبز) در اندازه بزرگتر ادامه پیدا میکند که بهطور کامل بدنه کندل قبلی را میپوشاند.

- انگالفینگ نزولی (Bearish Engulfing): یک کندل صعودی (سبز) که با یک کندل نزولی (قرمز) با سایز بزرگتر همراه میشود که کاملا بدنه کندل قبلی را کاور میکند.

کندلهای انگالفینگ صعودی و نزولی، هر دو نشان میدهند که بازار در حال تغییر مسیر است. اگر الگوی انگالفینگ صعودی در طی یک روند نزولی ظاهر شود، یک سیگنال برای معکوس صعودی را نشان میدهد. همچنین، در صورتی که الگوی انگالفینگ نزولی بعد از کندل استیکهای صعودی ظاهر شود، ممکن است حاکی از یک بازگشت نزولی در آینده باشد.

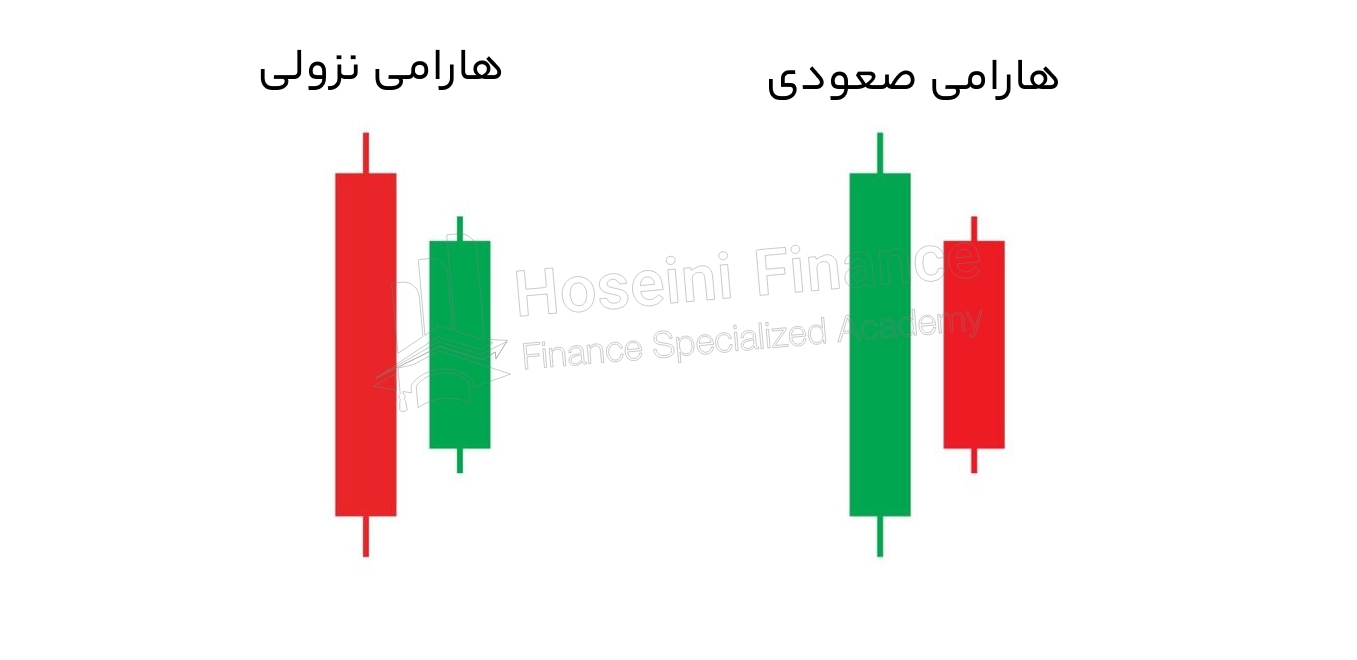

الگوی هارامی

- هارامی صعودی (Bullish Harami): الگوی بولیش هارامی بهعنوان یک نشانگر برای تثبیت در بازار عمل میکند. این ابزار نشان میدهد که بازار میتواند به سمت بالا معکوس شود و لازم است که تریدرها پیش از تصمیم به خرید یا فروش، منتظر یک تاییدیه بمانند. این الگو با یک کندل صعودی که در پی آن یک کندل نزولی بلندتر میآید، شکل میگیرد. بدنه شمع نزولی بهطور کامل شمع صعودی را در بر میگیرد. اگر پس از یک روند نزولی این اتفاق نیافتد، باید نادیده گرفته شود.

- هارامی نزولی (Bearish Harami): در این الگو یک کندل استیک صعودی با یک کندل استیک نزولی در پی آن ظاهر میشود. کندل نزولی بهطور کامل توسط کندل صعودی قبلی که بزرگتر است، پوشانده میشود. اگر این الگو پس از یک روند صعودی ظاهر نشود نباید به عنوان سیگنال معکوس در نظر گرفته شود.

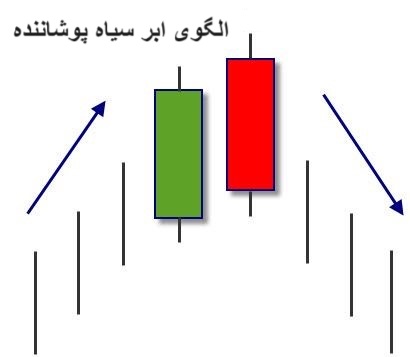

الگوی ابر سیاه پوشاننده

در الگوی ابر سیاه پوشاننده، پس از یک کندل بلند صعودی، یک کندل نزولی تشکیل میشود. دوره نزولی در بالای سقف کندل صعودی یک گپ ایجاد میکند و در زیر نقطه میانی بدنه شمع صعودی بسته میشود. این ممکن است سیگنالی از پایان یک روند صعودی و یک فرصت مناسب برای فروش دارایی باشد. این الگو یک سیگنال معکوس است که اگر پس از یک روند صعودی ایجاد نشود، باید آن را نادیده گرفت.

الگوی نفوذگر

الگوی نفوذگر یک سیگنال از معکوس صعودی است. اگر این الگو پس از یک روند نزولی تشکیل نشده باشد، باید نادیده گرفته شود. در الگوی پیرسینگ، کندل صعودی زیر کف کندل استیک نزولی قبلی باز میشود. با این وجود، قیمتها بالاتر میروند و کندل بالاتر از میانه بدنه شمع نزولی قبلی بسته میشود.

الگوهای سه شمعی

الگوهای سه شمعی ترکیبی از سه کندل متوالی هستند که در تحلیل تکنیکال برای پیشبینی جهت حرکت قیمت دارایی استفاده میشود. این الگوها ابزاری ضروری برای تحلیلگران تکنیکال هستند تا با کمک آنها معکوسهای بالقوه و ادامه روندها را تشخیص دهند.

- ستاره صبح (Morning star) و ستاره عصر (Evening star)

- سه سرباز سفید (Three white soldiers) و سه کلاغ سیاه (Three black crows)

- سه کندل داخلی صعودی (Three inside up ) سه کندل داخلی نزولی (Three inside down)

ستاره صبح و ستاره عصر

الگوهای سه کندلی مورنینگ استار و ایونینگ استار نمونههایی از الگوهای کندلی سهگانه هستند که نشان میدهند روند فعلی در حال پایان است.

- الگوی ستاره عصر (Evening star): درالگوی ستاره عصر، شمع اول صعودی است، شمع دوم بدنه کوچکی دارد و شمع سوم روند معکوس را نشان میدهد.

- الگوی ستاره صبح (Morning star): در الگوی مورنینگ استار کندل اول یک شمع صعودی بلند است، شمع وسط یک کندل صعودی یا نزولی با بدنه کوچک و کندل پس از آن یک شمع بلند صعودی است. این الگو نشان میدهد که روند نزولی در حال پایان بوده و سیگنالی از معکوس شدن صعودی روند قیمت است.

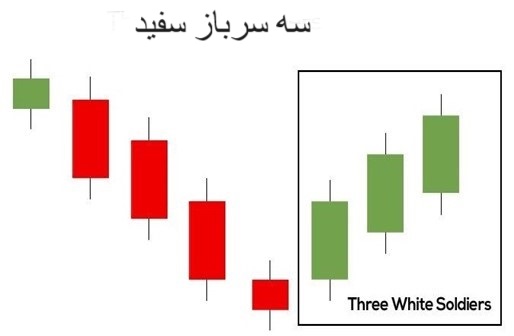

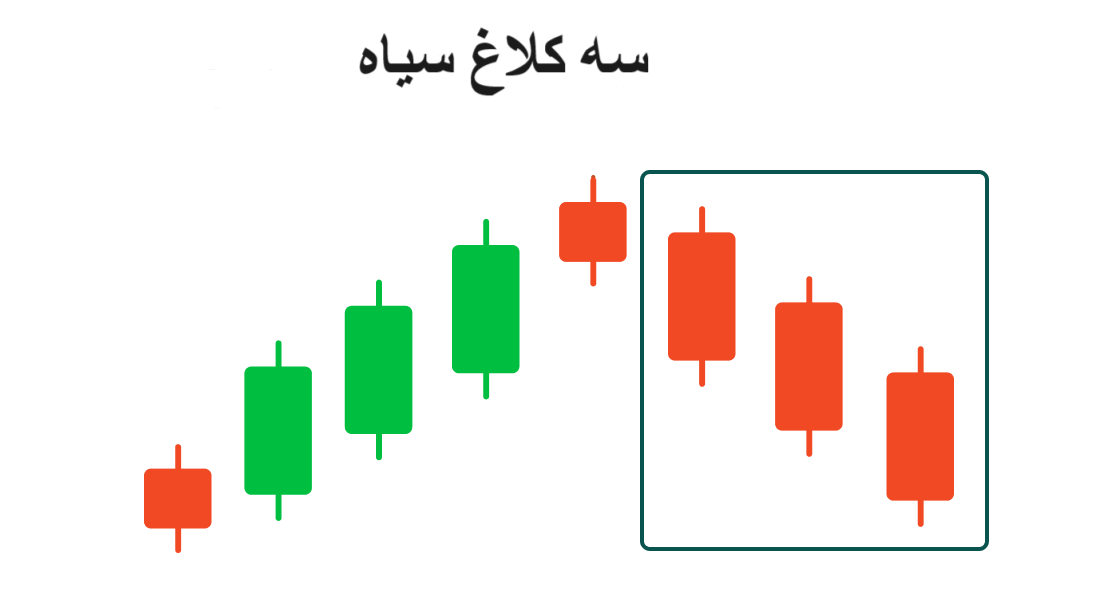

سه سرباز سفید (Three white soldiers) و سه کلاغ سیاه (Three black crows)

یکی دیگر از الگوهای سه کندلی، الگوی سه سرباز سفید است. زمانی ظاهر میشود که سه شمع بلند و صعودی پشتسر هم ایجاد شوند. معمولا این الگو به دنبال یک روند نزولی تشکیل میشود و این یعنی که یک الگوی معکوس در حال وقوع است. این یک الگوی قوی است که معمولا پس از یک روند نزولی طولانی و یک دوره تثبیت رخ میدهد. در این الگو، شمع دوم باید بزرگتر از بدنه کندل قبلی باشد. کندل آخر نیز باید هم اندازه یا بزرگتر از شمع دوم باشد.

الگوی سه کلاغ سیاه برعکس سه کندلی سرباز سفید است. زمانی شکل میگیرد که سه شمع نزولی در پایان یک روند صعودی طولانی ظاهر میشود. این الگو نشان میدهد که احتمالا در مرحله بعدی یک معکوس اتفاق میافتد. بدنه شمع دوم باید بزرگتر از بدنه شمع اول باشد. شمع سوم نیز باید هم اندازه یا بزرگتر از شمع دوم باشد.

سه کندل داخلی صعودی (Three inside up) سه کندل داخلی نزولی (Three inside down)

ممکن است در پایان یک روند نزولی متوجه الگوی سه کندلی داخلی رو به بالا شوید؛ این الگو نشان میدهد که یک روند معکوس در حال وقوع است. برای تشخیص این الگو باید به دنبال یک کندل بلند نزولی در پایین یک روند نزولی باشید، این کندل با یک کندل که به وسط کندل اول میرسد، دنبال میشود. در نهایت، کندل سوم باید بالای کندل اول بسته شود. این سیگنالی از معکوس در حال وقوع است.

الگوی سه کندلی رو به پایین به دنبال یک روند صعودی ظاهر میشود و نشانی از این است که احتمالا در مرحله بعدی روند معکوس خواهد شد. ابتدا این الگو با یک کندل صعودی پیدا میشود. شمع دوم باید به نقطه وسط شمع اول برسد. در نهایت، شمع سوم باید زیر نقطه پایین کندل اول بسته شود. این الگو سیگنالی از یک معکوس قریبالوقوع است.

سخن پایانی

اغلب تریدرها برای تصمیمگیریهای معاملاتی خود از الگوهای کندل استیک استفاده میکنند. این الگوها را برای تحلیل بازارهای فارکس، سهام، کالا و ارزهای دیجیتال به کار میبرند. تشکیل هر یک از این الگوها سیگنال خاصی از آینده قیمت میدهد. برخی از تریدرها از این الگوها به تنهایی و برخی دیگر از ترکیب آنها استفاده میکنند.

کندلها با نمایش یک شکل خاص و با قرار گرفتن کنار یکدیگر، الگوها را تشکیل میدهند. معمولا الگوهای کندلی بر اساس قیمت باز و بسته شدن معاملات در یک بازه مشخص، تشکیل میشوند. چندین مورد از متداولترین و پرکاربردترین الگوهای تک کندلی، دو کندلی و سه کندلی در این مقاله معرفی شدند. البته به خاطر داشته باشید که استفاده از این الگوها به تنهایی به تریدرها کمک زیادی نمیکند، بهتر است در کنار ابزارهای تکنیکال دیگر به کار گرفته شوند.

برای دریافت مشاوره تخصصی رایگان از کارشناسان ما، اطلاعات خواسته شده رو تکمیل فرمایید.

سلام و خسته نباشید

تشکر میکنم بابت سایت و اطلاعات عالیتون.واقعا برا من که مبتدی هستم خیلی کارامد بود.به اشتباه تایپی در قسمت الگوی هارامی هست که ذفکر میکنم اسم الگوخارو روی شکل اشتباه نوشتید چون با توضیحات همخونی نداره

سلام دوست عزیز

میشه بگید کدوم الگو اشتباه هست؟