کندل استیک چیست و انواع CandleStick کدامند؟

اگر در بازارهای مالی فعالیت دارید و برای معاملات و سرمایهگذاریهای خود از تحلیل فاندامنتال استفاده کرده باشید با اصطلاح «کندل» (Candle) آشنا خواهید بود. کندلها در نمودار قیمت یک کالا یا ارز، توصیفگر تغییرات قیمتی از ابتدای معاملات روزانه تا پایان آن هستند. همچنین کندلها ابزار مهمی در تحلیل تکنیکال بازارهای مالی به شمار میآیند و در تشخیص روند کاربرد زیادی دارند.

انواع متفاوتی از نمودارهای قیمت وجود دارند که یکی از آنها نمودار «کندل استیک» (CandleStick) است. کندل جزئی از نمودار شمعی یا کندل استیک به شمار میآید. این کندلها در کنار هم روند قیمت را نشان داده و به طور جداگانه اطلاعات مفیدی در مورد قیمت را در اختیار تریدر قرار میدهند.

معمولا تریدرها و سرمایهگذاران برای تشخیص روند قیمت و پیشبینی حرکت آینده آن از اطلاعاتی که یک کندل قیمت به آنها میدهد استفاده میکنند. کندلها در نمودارهای قیمت با تایم فریمهای مختلف اطلاعات متفاوتی از قیمت را نمایش میدهند. بنابراین، معاملهگران باید به خوبی با مفهوم کندل و روش خواندن اطلاعات آنها آشنایی داشته باشند.

درک و نحوه خواندن نمودارهای شمعی و اجزای مختلف یک کندل برای آغاز و مدیریت معاملات بسیار مهم است. اگر میخواهید یاد بگیرید که چگونه تجزیه و تحلیل نمودار کندل استیک را در استراتژی معاملاتی خود اعمال کنید، این مقاله تمام اصول اولیه را برای کمک به شما معرفی میکند. در این مقاله قصد داریم که شما را با این نمودارهای شمعی یا کندل استیکها آشنا کنیم و به شما آموزش دهیم که چگونه میتوانید از طریق آنها روند بازار را پیشبینی نمایید در ادامه با بلاگ حسینی فایننس همراه باشید.

کندل استیک چیست؟

«کندل استیک یا شمعی – ژاپنی» (Candlestick) نوعی نمودار قیمت است که در تحلیل تکنیکال کاربرد دارد. در نمودار یا چارت قیمت از نوع کندل استیک، در طول زمان قیمتهایی که در جلسات معاملاتی ثبت میشوند در یک کندل قرار میگیرند و در کنار هم چیده میشوند. معاملهگران از این اطلاعات برای تشخیص سطوح حمایت و مقاومت و الگوهای متفاوت برای پیشبینی حرکت آینده قیمت استفاده میکنند.

به طور کلی، هر کندل در نمودار شمعی یا کندل استیک نمایانگر رفتار تمام معاملهگران در یک بازه زمانی مشخص است. کندلها اطلاعات زیادی در اختیار تریدرها قرار میدهند که گاهی این اطلاعات میتواند مبنای تعیین استراتژی برای انجام معاملات باشد. از کاربردهای مهم کندلها میتوان به نمایش سریع و آسان نوسانات قیمت اشاره کرد. به راحتی با مشاهده یک کندل میتوان کل معاملات در یک تایم فریم را تحلیل نمود.

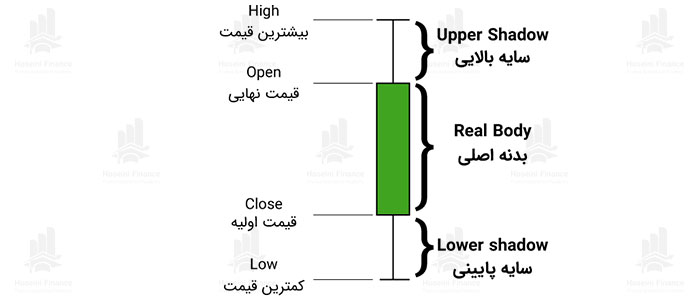

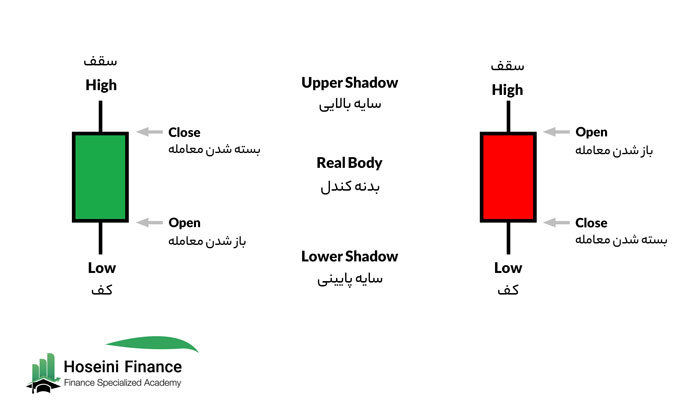

کندل استیک نشاندهنده تغییرات قیمت یک ارز یا سهام در یک بازه زمانی انتخابی است. به طور کلی یک نمودار شمعی از دو قسمت «بدنه اصلی» (Body) و «سایه» (Shadow) یا «فتیله» (Wick) تشکیل میشود. بدنه اصلی به رنگ سبز یا قرمز نشان داده میشود و سایه نیز خطوطی هستند که از بالا و پایین بدنه بیرون زده است.

ممکن است خطوط بلند و کوتاهی در بالا و پایین یک کندل تشکیل شود. این خطوط را شَدو (shadow) یا سایه میگویند که بیشترین و کمترین قیمت در بازههای مختلف را نمایش میدهد. سایه بالایی بالاترین قیمت و سایه در پایین کمترین قیمت را به تصویر میکشد. اغلب فشار خرید و فروش در این نواحی کمتر از بدنه است.

لازم به ذکر است که هر چه یک کندل بلندتر باشد، حاکی از فشار خرید و فروش بیشتر است و در مقابل، هر چه کوتاهتر باشد نشان از ثبات قیمت دارد.

حال اگر بخواهیم یک کندل استیک را جزئیتر بررسی کنیم، چهار قسمت زیر را میبینیم که هر کدام نماینده یک حرکت خاص است.

- «قیمت آغازین» (Open Price) نشان میدهد که در ابتدای بازه زمانی انتخابشده، معامله با چه قیمتی شروع شده است.

- «قیمت پایانی» (Close price) نشان میدهد که در انتهای بازه زمانی انتخابشده، معامله با چه قیمتی پایان پیدا کرده است.

- «بالاترین قیمت» (High price) که سایهی بالایی است نشان میدهد که بالاترین قیمت در این بازه به چه مقدار رسیده است.

- «کمترین قیمت» (Low price) که سایهی پایینی است نشان میدهد که پایینترین قیمت در این بازه به چه مقدار رسیده است.

هر یک نمودار شمعی، نشاندهنده بازه زمانی است که معاملهگر انتخاب میکند. مثلا اگر شما بازه یک ساعت را انتخاب کنید هر نمودار شمعی نشاندهنده تغییرات قیمت در یک ساعت گذشته است. در شکل زیر میتوانید تصویر نمودار شمعی بیت کوین در سایت بایننس را مشاهده کنید. همانطور که میبینید بازه در بالا سمت چپ یک ساعت انتخاب شده، پس ۲۴ شمعی که در کادر زرد قرار دارند تغییرات قیمت در یک روز اخیر را نشان میدهد.

ساده به نظر میرسد، نه؟ حال ممکن است برایتان سوال پیش بیاید که پس رنگ سبز و قرمز به چه معناست.

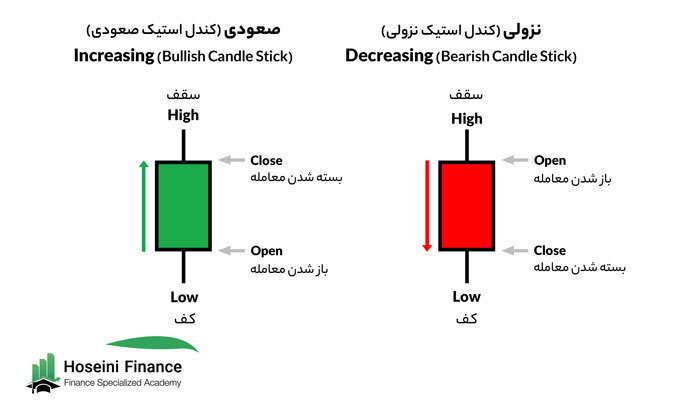

- کندل استیک سبز: نشان میدهد که قیمت پایانی در بازه زمانی، بیشتر از قیمت آغازین بوده است.

- کندل استیک قرمز: نشان میدهد که قیمت پایانی در بازه زمانی، کمتر از قیمت آغازین بوده است.

به کندلهای سبزرنگ به اصطلاح کندل گاوی و به کندلهای قرمزرنگ نیز کندل خرسی میگویند. به عبارت دیگر میتوانیم بگوییم که در یک نمودار شمعی سبزرنگ، خریداران یا همان گاوها وارد شدهاند و شروع به خرید دارایی یا ارز مد نظر کردهاند و بنابراین از آنجایی که تعداد آنها بیشتر از فروشندگان بوده، قیمت افزایش پیدا کرده است.

برعکس در یک نمودار شمعی قرمزرنگ، تعداد فروشندگان یا خرسها بیشتر بوده و قیمت نهایی دارایی افت پیدا کرده است. البته در بعضی نمودارها به جای رنگ سبز و قرمز به ترتیب از رنگ سفید و مشکی برای شمعها استفاده میشود.

کاربرد نمودارهای شمعی

بررسی نمودارهای شمعی به ما کمک میکند که بدانیم در یک بازه زمانی خریداران بر بازار سلطه داشتهاند یا فروشندگان. خواندن کندل استیکها احساسات غالب بر بازار را مشخص میکند و با مطالعه این الگوها و نمودارها میتوانیم حرکت قیمت را در آینده پیشبینی کنیم. اگرچه یادگیری خواندن و تحلیل این نمودارها هیچگاه به شکل صددرصد به ما این امکان را نمیدهد که حرکتهای بعدی بازار را پیشبینی کنیم، بلکه تنها میتوانیم با کنار هم قرار دادن تحلیلهایمان بهترین تصمیم برای معامله و سرمایهگذاری را بگیریم.

لازم به ذکر است که «رفتار قیمت» یا پرایس اکشن (Price Action) به معاملهگران اطلاعاتی از روندها و معکوسها میدهد. میتوان با خواندن صحیح کندلها، نقاط صحیح و مناسب برای ورود و خروج معامله را مشخص کرد.

دورهای که هر شمع نشان میدهد به بازه زمانی انتخاب شده معاملهگر بستگی دارد. تایم فریم روزانه از تایم فریمهای محبوب اغلب معاملهگران است که هر شمع قیمت باز و بسته شدن معاملات را در کنار بیشترین و کمترین قیمت روز نمایش میدهد.

حال در ادامه ببینیم که انواع کندل استیکها کدام هستند.

انواع نمودارهای شمعی

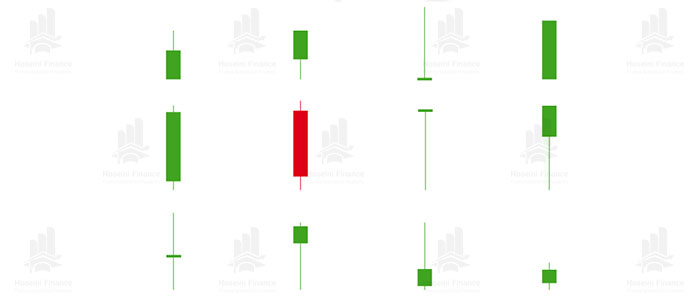

نمودارهای شمعی میتوانند اشکال متفاوتی به خود بگیرند. به طور مثال بدنه میتواند بسیار کوچکتر از سایهها باشد یا یک بدنه بلند بدون سایه باشد. معمولا روند بازار با دیدن یک شمع تحلیل نمیشود، بلکه تنها شمعها را نقاط شروع و ابتدایی برای تحلیل در نظر میگیریم و منتظر شمعهای بعد میمانیم. نام شمعها بسته به جایی که در روند بازار دارند میتواند متفاوت باشد که در ادامه در قسمت الگوها بیشتر به آنها میپردازیم. در شکل زیر میتوانید اشکال مختلف شمعها را ببینید.

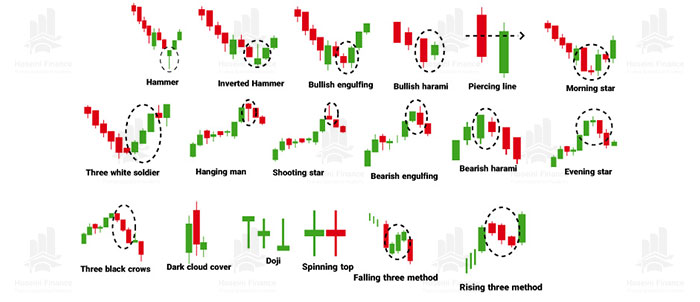

الگوهای متداول کندل استیک

برخی از الگوهای کندلی بسیار رایج بوده و تشخیص آنها کار ساده ای است. در ادامه چند مورد از متداولترین انوع آنها را معرفی خواهیم کرد.

همانطور که گفتیم شمعها نباید به صورت تنها بررسی شوند، بنابراین الگوها به وجود آمدهاند تا پیشبینی دقیقتری را از روند بازار به ما ارائه دهند. منظور از الگوها بررسی دو یا سه شمع در کنار یکدیگر در انتهای یک روند قیمت مشخص است، این روند میتواند صعودی یا نزولی باشد. گاهی بسته به اینکه روند نزولی یا صعودی باشد، الگو نام متفاوتی به خود میگیرد.

ممکن است کمی گیجکننده به نظر بیاید، ولی نگران نباشید زیرا در ادامه با تقسیم کردن روند بازار به سه نوع روند گاوی و خرسی و پیوسته تمامی این الگوها و کندلها را بررسی خواهیم کرد و ذکر میکنیم که چگونه آینده بازار را پیشبینی خواهند کرد. دقت کنید که از چپ به راست نمودارهای شمعی را میخوانیم.

الگوهای گاوی یا Bullish patterns زمانی رخ میدهند که بازار یک روند نزولی را طی میکند. آنها سیگنالی هستند که نشان میدهند، روند بازار قرار است معکوس شود و شاخصی هستند که معاملهگران با دیدن آن تصمیم میگیرند که وارد یک long position شوند. لانگ پوزیشن یک رفتار گاوی است و منظور از آن خرید دارایی توسط معاملهگر است تا بتواند آن دارایی را در آینده با قیمت بیشتری بفروشد. در ادامه ۷ نوع از این الگوها را به شما نشان میدهیم.

«نمودار شمعی چکشی» (Hammer candlestick) همانطور که از نامش پیداست، شبیه به یک چکش ایستاده است که فقط یک سایه پایینی (یا همان کمترین قیمت) را دارد. معمولا این سایه دوبرابر طول بدنه است و در انتهای روند نزولی یک نمودار قرار میگیرد.

وجود نمودار چکشی در یک روند نزولی نشاندهنده آن است که خرسها خسته شدهاند و دیگر تمایلی به فروش با قیمتی پایینتر ندارند، در این حال احتمال زیادی میرود که روند نمودار معکوس شود و خریداران یا گاوها وارد شوند. نمودار چکشی میتواند سبز یا قرمز باشد، ولی نمودار سبز نشانه قویتری برای ورود خریداران است.

یک کندل چکشی نشان میدهد که اگرچه در طول روز فشار فروش زیاد بوده، در نهایت فشار خرید قوی باعث افزایش قیمت شده است. رنگ بدنه یک کندل چکشی میتواند سبز یا قرمز باشد، اما چکش سبز افزایشی و قویتر از چکش قرمز است.

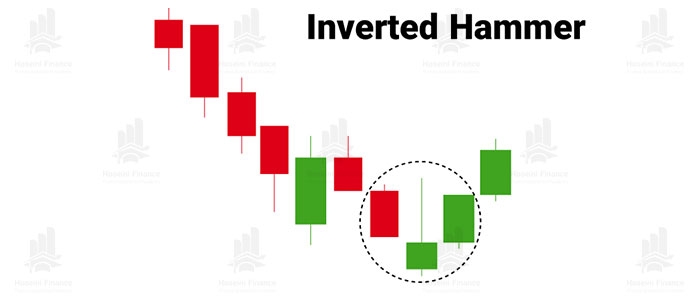

الگوی چکش معکوس (Inverted hammer)، یک الگوی صعودی دیگر است. تنها تفاوت آن با الگوی چکش این است که سایه بالایی بلند و پایینی کوتاه خواهد بود. همچین کندلی فشار خرید و فشار فروش پس از آن را نشان میدهد که توانایی پایین آوردن قیمت را نداشته است. چکش معکوس به ما میگوید که خریداران به زودی بر بازار تسلط پیدا میکنند.

این الگو در انتهای یک روند نزولی در بازار شکل خواهد گرفت و همانطور که از اسم آن پیداست شکل آن قرینه نمودار چکشی است. این نمودار یک فشار خرید را پس از باز شدن ابتدایی قیمت نشان میدهد، ولی همانطور که میبینید قیمت نهایی دوباره پایین میآید و به قیمت آغازین نزدیک میشود. این شمع نشان میدهد که ممکن است در آینده روند نمودار دوباره صعودی شود.

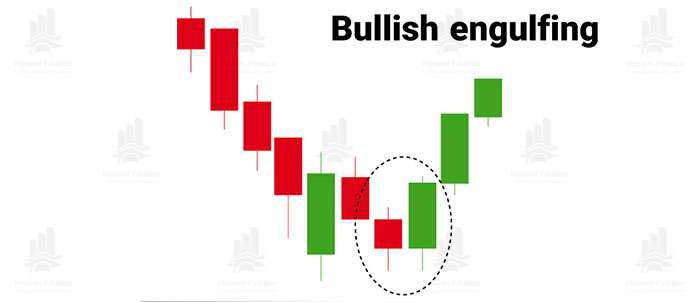

الگوی «پوشاننده صعودی» (Bullish engulfing)، یک الگوی معکوس دو شمعی است. که شمع دوم به طور کامل بدنه شمع اول را در برمیگیرد (بدون در نظر گرفتن سایهها). این الگو در روند نزولی شکل میگیرد و شمع اولی قرمزرنگ و شمع دومی سبزرنگ است.

در بازه زمانی دوم (شمع دوم) خریداران شروع به خرید میکنند و قیمت بالاتر از شمع قبلی میرود و اگر در ادامه قیمت بالاتر از شمع دوم برود پیشنهاد میشود که خریداران وارد یک Long position شوند.

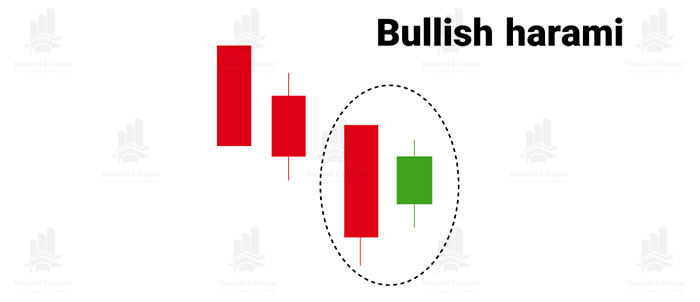

الگوی «هارامی صعودی» (Bullish harami)، این الگو برعکس الگوی قبل بوده و شمع دوم کوچکتر از شمع اول است. شمع اول قرمز رنگ است و در ادامه آن شمع سبزرنگ میآید که به طور کامل درون بدنهی شمع قرمزرنگ قرار میگیرد. این الگو نشان میدهد که حرکت فروش در حال به پایان رسیدن است.

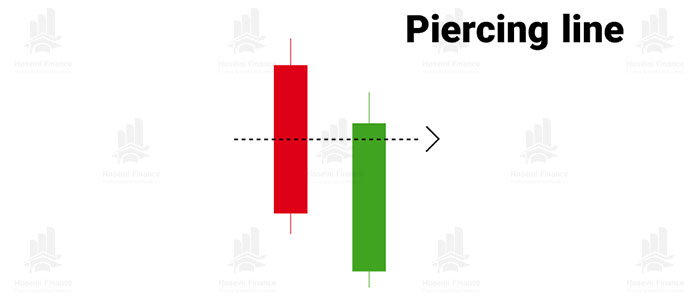

الگوی «نفوذگر» (Piercing line)، این الگو نیز یک الگوی دو شمعی است که شامل یک شمع اولیهی بلند با رنگ قرمز و پس از آن یک شمع بلند با رنگ سبز است. Piercing line زمانی رخ میدهد که قیمت پایانی شمع دوم، بالاتر از نصف بدنهی شمع اول قرار بگیرد.

در این حالت همانطور که در شکل میبینید بین قیمت پایانی یک شمع و قیمت آغازین شمع دیگر یک فاصله وجود دارد که نشان دهنده فشار خرید قوی است، زیرا قیمت به بالاتر از قیمت متوسط روز قبل رسیده است.

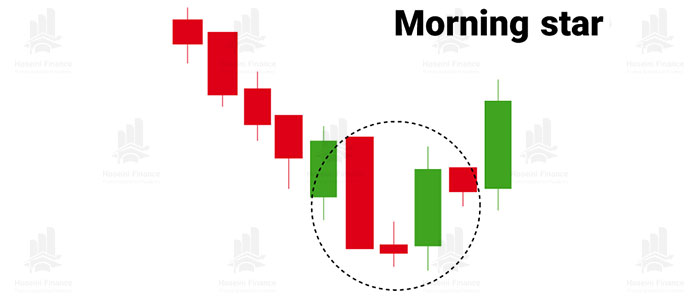

«ستارهی صبحگاهی» یا (Morning star)، یک الگوی سه شمعی است که در تحلیل تکنیکال یک سیگنال برای روند گاوی شدن بازار است. ستارهی صبحگاهی در انتهای یک روند نزولی شکل میگیرد و نشان میدهد که قیمت بازار امکان دارد معکوس شده و شکل صعودی به خود بگیرد.

در این الگو، شمع وسط بدنه کوتاهی دارد و بین دو شمع بلندتر قرمز (اولین شمع) و سبز (سومین شمع) قرار میگیرد. شمع وسط میتواند سبز یا قرمز باشد. این الگو نیز نشان میدهد که این احتمال وجود دارد که روند بازار معکوس شده و به سمت صعودی شدن پیش برود.

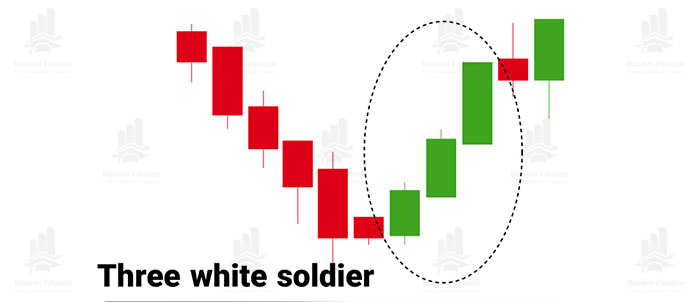

الگوی «سه سرباز سفید» (Three white soldier)، نیز یک الگوی سه شمعی است که هر سه شمع سبز رنگ (یا سفیدرنگ) هستند و یک الگوی قوی برای گاوی شدن بازار را نشان میدهد زیرا خریداران به شکل پیوسته شروع به خرید کردهاند. دقت کنید که در این سه شمع، سایهها کوتاه هستند و قیمت آغازین هر شمع، بالاتر از قیمت پایانی شمع قبل قرار دارد.

حال به الگوهای خرسی نمودارهای شمعی میپردازیم. الگوهای خرسی در انتهای یک روند صعودی در قیمت شکل میگیرند و نشان میدهند که روند بازار قرار است شکل نزولی به خود بگیرد و فروشندگان شروع به فروش دارایی یا ارز دیجیتال خود بکنند.

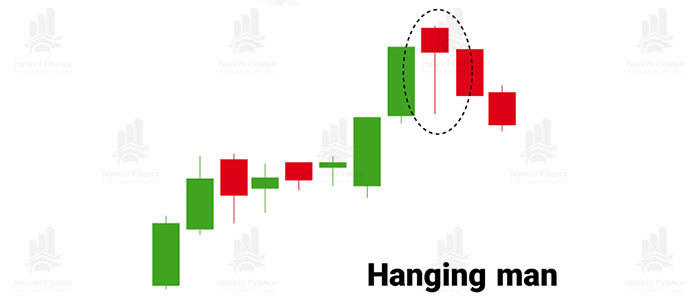

الگوی «مرد حلق آویز» (Hanging man)، احتمالاً شمع چکشی را به خاطر دارید که شبیه به یک چکش ایستاده بود. شمع Hanging man یا «مرد به دار آویخته» نیز همان نمودار چکشی است با این تفاوت که در انتهای یک روند صعودی شکل میگیرد. همانطور که میبینید بدنه نسبت به سایه کوتاهتر است.

سایه پایین نشان میدهد که در این بازه زمانی، فروش زیادی صورت گرفته است، ولی سپس گاوها موفق شدهاند کنترل را پس بگیرند و قیمت را بالاتر ببرند. اما در ادامه این الگو هشداری است برای اینکه گاوها کنترل را از دست خواهند داد و ممکن است روند بازار، معکوس و نزولی شود.

«ستاره دنبالهدار» یا (Shooting star)، شبیه به یک چکش معکوس است با این تفاوت که در انتهای یک روند صعودی شکل میگیرد و نشان میدهد که بازار ممکن است روند نزولی به خود بگیرد. بسیاری از معاملهگران با دیدن این شمع منتظر نشانههای بعدی میمانند تا تصمیم به خرید یا فروش بگیرند.

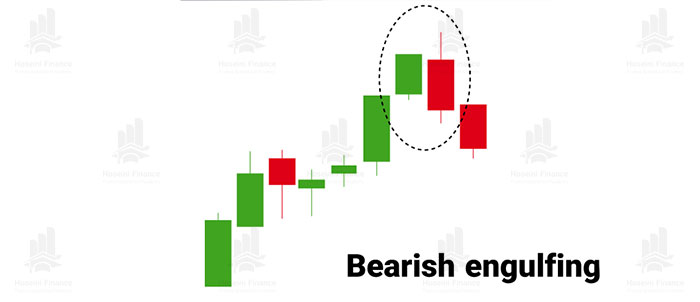

الگوی «پوشاننده نزولی» (Bearish Engulfing)، این الگو، یک الگوی دو شمعی است که در انتهای یک روند صعودی شکل میگیرد. شمع اول سبز رنگ است و به طور کامل درون بدنه شکل دوم که قرمز رنگ است، قرار میگیرد. در این حالت هرچقدر شمع دوم بدنه بلندتری داشته باشد و پایینتر برود احتمال بیشتری وجود دارد که در ادامه روند نزولی باشد.

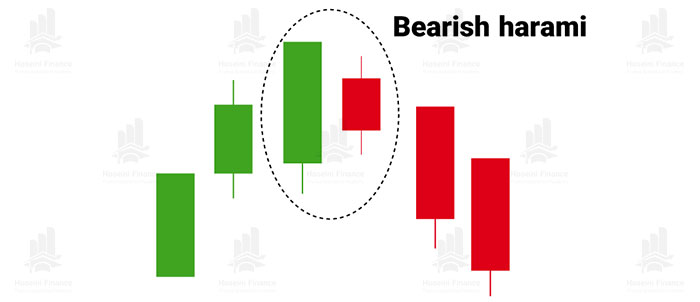

الگوی «هارامی نزولی» (Bearish harami)، نیز یک الگوی دو شمعی است که در آن برعکس حالت قبل، این شمع دوم است که به طور کامل درون بدنه شمع اول قرار میگیرد. این الگو نشان میدهد که فشار خرید کم شده است و گاوها ممکن است کنترل بازار را در دست بگیرند و روند نزولی شود.

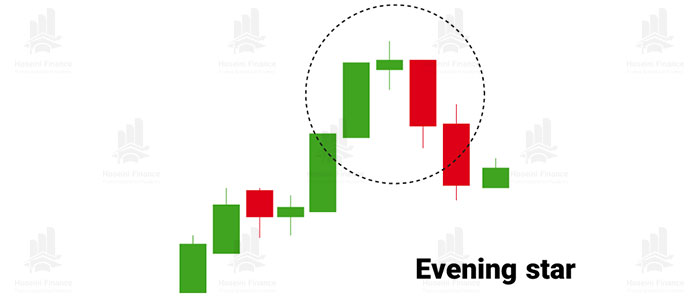

الگوی «ستاره شامگاهی» (Evening star)، معادل ستاره صبحگاهی در روند گاوی است. این الگوی سه شعمی شامل یک شمع با بدنه کوتاه بین دو شمع با بدنهی بلند است. شمع اول سبزرنگ و شمع سوم قرمز رنگ است. اگر شمع سوم از شمع اول پایینتر برود این الگو پیشبینی قویتری را از نزولی شدن روند بازار ارائه میدهد.

الگوی «سه شمعی سه کلاغ سیاه» (Three black crows)، شامل سه شمع قرمزرنگ پشت سر هم است که یا سایه ندارند یا این سایه بسیار کوتاه است. این الگو مشابه الگوی سه سرباز سفید در روند گاوی است. معمولاً هر شمع مشابه قیمت شمع قبل آغاز میشود و پایینتر از آن به پایان میرسد. این الگو فشار قوی فروشندگان را نشان میدهد که قیمت را پایین میآورند.

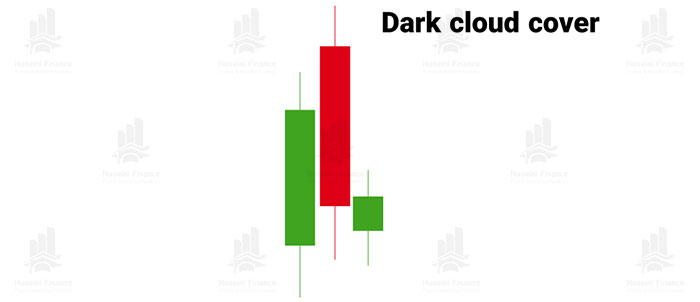

الگوی «شمعی ابر سیاه» (Dark cloud cover)، یک الگوی دو شمعی است که شمع دوم قرمز رنگ بالای شمع اول سبز رنگ باز میشود و در حد میانی شمع اول بسته میشود. این الگو نشان میدهد که خرسها بازار را در دست گرفتهاند و در حال پایین آوردن قیمت هستند. اگر سایهها یا فتیلهها کوتاه باشند، روند نزولی با احتمال بسیار بالایی رخ خواهد داد.

الگوهای پیوسته نمودار شمعی

اگر الگوها به نوعی کنار هم قرار بگیرند که روند بازار معکوس نشود و تغییر رخ ندهد، به این الگوها پیوسته میگویند. به طور کلی الگوهای پیوسته نشان میدهند که بازار در حالت استراحت قرار دارد و نه قیمت خرید افزایش پیدا میکند و نه قیمت فروش. در ادامه به چهار نوع از این الگوها اشاره خواهیم کرد.

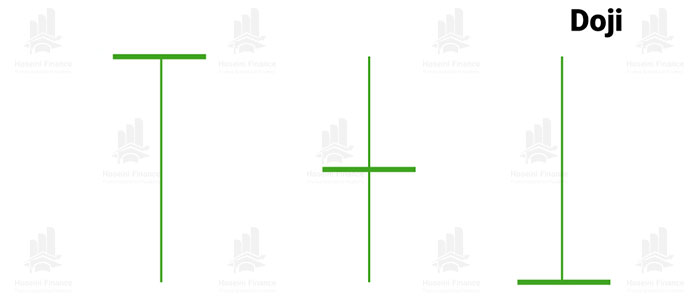

دوجی Doji

همانطور که در شکل زیر مشاهده میکنید شمع «دوجی» (Doji) شمعی است که بدنهی بسیار کوچکی دارد ولی دو سایه یا فیتیله آن به نسبت بدنه بسیار بزرگتر هستند. دوجی نشان میدهد که بالاترین قیمت (یا کمترین قیمت) بسیار بیشتر (یا کمتر) از قیمت آغازین (یا پایانی) بودهاند و میتوان گفت که خریداران و فروشندگان به نوعی سرگردان هستند و از قیمت واقعی آن دارایی بی خبرند. در حقیقت زمانی که با این نمودار روبهرو شدید بهتر است که دست نگه دارید و به معامله نپردازید تا ببینید حرکت آیندهی بازار چه سرنوشتی را برای آن رقم میزند. شمع دوجی خود به چند دسته تشکیل میشود که در ادامه آن را مشاهده میکنید.

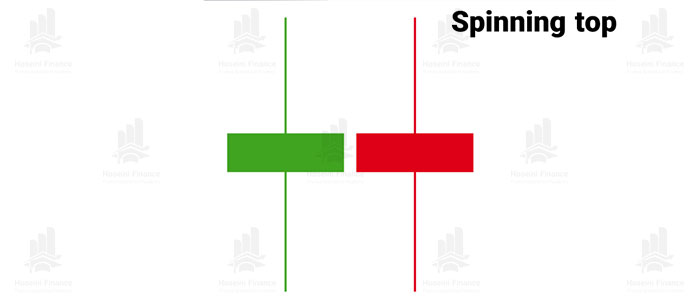

اسپینینگ تاپ Spinning Top

این شمع نیز شبیه به صلیب شکسته است و دو فتیله بالا و پایین آن طول یکسانی دارند. درست مثل بالا این شمع نشان میدهد که خریداران و فروشندگان هردو به یک نسبت در بازار فعالیت میکنند و بازار در یک حالت تعادل به سر میبرد.

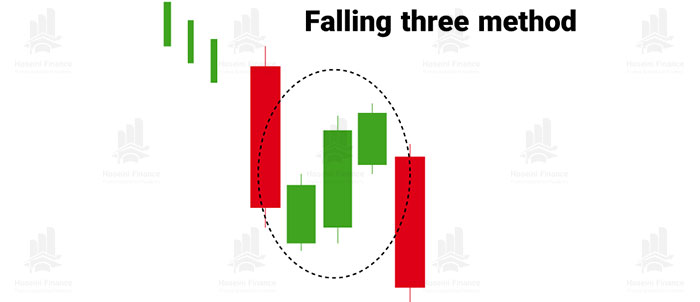

الگوی سه شمعی نزولی Falling Three Method

این الگو، یک الگوی سه شمعی است که نشان میدهد روند قبلی در ادامه طی خواهد شد. این سه شمع که سبزرنگ هستند و یک حرکت گاوی را نشان میدهند در بین دو شمع قرمزرنگ قرار میگیرند و با این حال نشان میدهند که قدرت خریداران به قدری نیست که باعث شود روند حرکت نمودار رو به بالا برود.

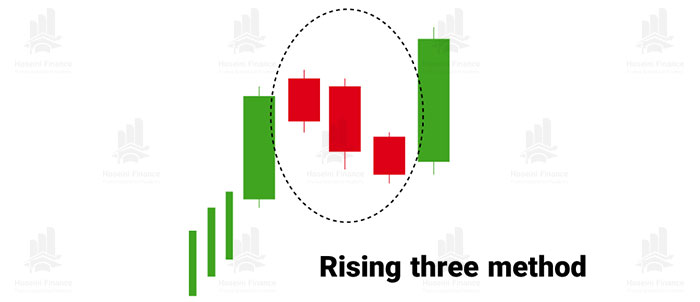

الگوی سه شمعی صعودی Rising Three Method

این الگوی سه شمعی نیز برعکس الگوی قبل است و سه شمع خرسی قرمزرنگ در میان دو شمع بلندتر سبزرنگ قرار میگیرند و نشان میدهند که با وجود فشار فروشندگان، خریداران کنترل بازار را حفظ میکنند.

با بسیاری از نمودارها و الگوهای شمعی آشنا شدیم و جمع بندی آن را در شکل زیر میتوانیم ببینیم.

سخن پایانی

در این مقاله شما را با نمودارهای شمعی یا همان کندل استیکها و انواع الگوهای آن آشنا کردهایم. همانطور که ذکر کردیم، این الگوها تنها به شما نشان میدهند که احتمال دارد روند بازار به کدام سمت پیش برود و باید در کنار دیگر انواع تحلیلهای خود از این الگوها کمک بگیرد و هیچگاه به صرف این الگوها اقدام به معامله نکنید.

آموزش های جناب آقای مهندس حسینی در زمینه بازارهای مالی واقعا بی نظیر است . سپاس از مطالب مفیدتان

باسلام من تازه شروع به فعالیت کردم وفایل های صوتی آقای حسینی رو در تلگرام گوش میدم …لطفا راهنمایی کنید چطور پیش برم موفق تر میشم وعلاقه هم دارم

سلام دوست گرامی

آموزش بزرگترین دلیل موفقیت شما در بازارهای مالی هست.

برای گرفتن مشاوره و راهنمایی تخصصی با شماره ۰۲۱۹۱۳۱۹۰۹۰ تماس بگیرید.