آموزش ۰ تا ۱۰۰ الگوی کوسه | تحلیل تکنیکال

اگر به تحلیل بازارهای مالی علاقهمند باشید حتما بارها اسم «الگوهای هارمونیک» (Harmonic Patterns) به گوشتان خورده است. این الگوها که با الهام از طبیعت طراحی شدهاند، چند نوع دارند که الگوی «کوسه» (Shark) جدیدترین نوع آن است.

الگوی کوسه در واقع در سال ۲۰۱۱ میلادی توسط فردی به نام «اسکات کارنی» (Scott Carney) کشف شد و از آن زمان تاکنون مورد استفاده بسیاری از معاملهگران قرار گرفته است. این الگو نیز مانند دیگر الگوهای هارمونیک جزو روشهای پیچیده تحلیل بازار محسوب میشود که شاید معاملهگران کمتجربه و تازهوارد چندان با آن آشنایی نداشته باشند.

در هر صورت مقاله امروز به معرفی کامل الگوی هارمونیک کوسه اختصاص دارد و شما میتوانید با خواندن این مقاله یک آشنایی نسبی با این الگو پیدا کنید. همچنین در ادامه در مورد نحوه معامله با الگوی کوسه نیز صحبت خواهیم کرد تا شما هم بتوانید با تمرین و تکرار در معاملات بعدی خود از این الگوی نسبتا سخت ولی با درصد موفقیت بالا استفاده کنید.

الگوی کوسه چیست؟

الگوی کوسه یا Shark Pattern یکی از جدیدترین اعضای الگوهای هارمونیک است که در سال ۲۰۱۱ میلادی توسط تحلیلگر مطرح بازار، آقای اسکات کارنی، مطرح شد. همانطور که میدانید، الگوهای هارمونیک نیز مانند سایر الگوهای کلاسیک تحلیل تکنیکال مثل الگوی مثلث، الگوی مستطیل یا الگوی پرچم قابل رسم روی نمودار هستند و میتوان با توجه به قوانین آنها به انجام معامله پرداخت.

تنها تفاوت الگوهای هارمونیک نسبت به الگوهای کلاسیک در این است که این الگوها براساس نسبتهای «فیبوناچی» (Fibonacci) رسم میشوند و برای همین شاید شناسایی و رسم آنها برای برخی افراد کار چندان راحتی نباشد.

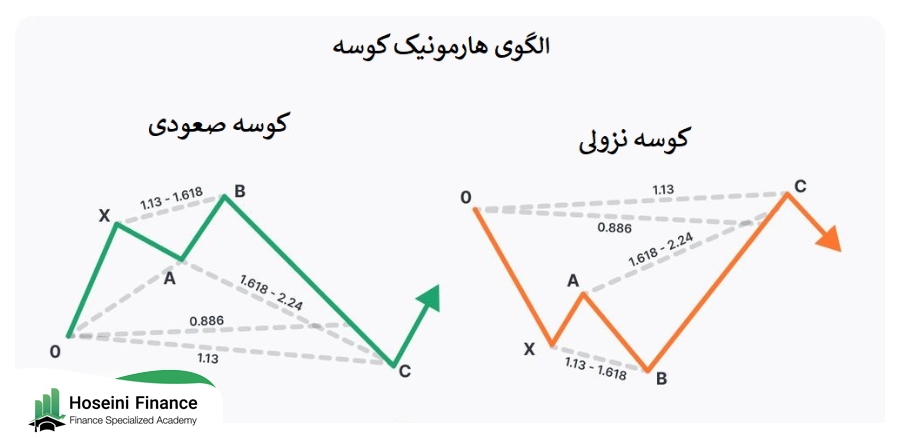

الگوی کوسه که از آن برای شناسایی نقاط تغییر روند در بازار استفاده میشود، چهار گام حرکتی دارد و برای همین میتوان آن را جزو الگوهای 5-0 در نظر گرفت. از نظر ظاهری نیز الگوی کوسه شباهت زیادی به دیگر الگوی هارمونیک به نام «خرچنگ» (Crab) دارد و میتوان آن را با نوسان بسیار شدید نقطه C شناسایی کرد. تشکیل الگوی کوسه روی نمودار داراییهای مختلف نشان میدهد که به احتمال بسیار زیاد در اطراف نقطه C که الگو تکمیل میشود، شاهد تغییر روند خواهیم بود.

بهطور کلی مشخصات و ویژگیهای الگوی کوسه را میتوان به شکل زیر خلاصه کرد:

- الگوی هارمونیک کوسه الگویی پنج نقطهای است که از چهار گام حرکتی تشکیل میشود.

- جزو مدل 5-0 محسوب میشود با این تفاوت که بخش آخر این مدلها را نداشته و دارای محدودیتهای خاص خود است.

- برای نامگذاری نقاط مهم الگوی کوسه از حروف انگلیسی O ،X ،A ،B و C استفاده میشود.

- گام حرکتی AB در نسبت ۱۱۳ درصد تا ۱۶۱.۸ درصد گام XA قرار دارد.

- گام حرکتی BC در نسبت ۱۶۱.۸ درصد تا ۲۲۴ درصد گام AB قرار دارد.

- گام حرکتی BC در نسبت ۸۸.۶ درصد تا ۱۱۳ درصد گام OX قرار دارد.

- نقطه A میتواند تا هر جایی بین O و X اصلاح کند، اما نمیتواند فراتر از O برود.

- ورود به معامله در الگوی کوسه در نقطه C که نقطه تکمیل الگو است، اتفاق میافتد.

اگر با خواندن این ویژگیها کمی گیج شدهاید، نگران نباشید. با یک نگاه به تصویر الگوی کوسه میتوانید فواصل و نسبتهای تعیین شده را به صورت گرافیکی مشاهده کنید که در این صورت درک این الگو برایتان راحتتر خواهد شد.

الگوی کوسه صعودی و نزولی

به این نکته توجه داشته باشید که الگوی کوسه هم میتواند صعودی باشد و هم شکل نزولی به خود بگیرد؛ در واقع دو نوع الگوی هارمونیک کوسه داریم که شامل الگوی کوسه صعودی و الگوی کوسه نزولی میشود.

هیچ تفاوتی در قوانین الگوی کوسه نزولی و صعودی وجود ندارد و تنها شکل آنها برعکس یکدیگر است. در واقع الگوی کوسه صعودی شبیه حرف M انگلیسی است، در حالیکه الگوی کوسه نزولی بیشتر به حرف W انگلیسی شباهت دارد.

همچنین در الگوی کوسه صعودی که البته میتوان به آن الگوی شارک صعودی نیز گفت، قیمت دارایی مورد نظر با گام حرکتی AB سقف جدیدی را در بالای X ثبت میکند و معمولا بعد از آن با یک ریزش شدید مواجه میشود. در حالیکه در مورد کوسه نزولی یا الگوی شارک نزولی برعکس این موضوع اتفاق میافتد و قیمت بعد از ثبت یک کف جدید در زیر X یک گام افزایشی بزرگتری را تجربه میکند.

آموزش معامله با الگوی کوسه

حالا که با مفهوم الگوی کوسه در تحلیل تکنیکال آشنا شدید نوبت میرسد به یادگیری نحوه معامله و کسب سود از این الگو که در این بخش توضیح داده میشود. قبل از این کار بهتر است بدانید که الگوی کوسه را میتوان در هر بازه زمانی و روی هر دارایی در هر بازار مالی که باشد، اعمال کرد.

نقطه ورود به معامله

زمانی که روی نمودار دارایی دلخواه خود الگوی کوسه را شناسایی کردید که در حال شکلگیری است، میتوانید یک سفارش محدود یا «لیمیت» (Limit) ثبت کنید یا صبر کنید تا الگو شکل بگیرد و سپس با قیمت فعلی بازار به معامله ورود کنید.

از آنجایی که طبق قوانین الگوی کوسه انتظار میرود قیمت بین ۸۸.۶ درصد و ۱۱۳ درصد کاهش یابد، میتوانید از قبل روی این نواحی سفارش خود را ثبت کنید؛ همچنین میتوانید بعد از تکمیل الگو و ثبت شدن یک کندل تایید مثل کندل بازگشتی، با قیمت فعلی بازار وارد معامله شوید که در این صورت معامله شما مطمئنتر خواهد بود.

بهترین کار این است که قبل از ورود، اندیکاتورها و ابزارهای دیگر تحلیل تکنیکال مثل RSI یا MACD را نیز چک کنید.

حد ضرر یا استاپ لاس (Stop Loss)

الگوی کوسه نیز مانند هر الگوی دیگری ممکن است به نتیجه نرسد و بازار به هر دلیلی برخلاف پیشبینیهای شما حرکت کند؛ از همین رو برای تعیین حد ضرر و نقطهای که مایلیم با ضرر حداقلی از معامله خارج شویم، میتوان از نقطه ۱۱۳ درصد استفاده کرد؛ بدین صورت که در کوسه نزولی حد ضرر خود را بالای این سطح و در کوسه صعودی در پایین آن قرار میدهیم.

همچنین میتوانید حد ضرر خود را در نقطه نزدیکی مثل ۱۱۵ درصد نیز قرار دهید تا بدین ترتیب فضای کافی برای نوسان قیمت فراهم شود.

حد سود یا تارگت قیمت (Take Profit)

بسیاری از کسانی که با الگوی کوسه معامله میکنند، معمولا در سطح اصلاحی ۵۰ درصد یا ۶۱.۸ درصد گام BC با سود از معامله خارج میشوند. علاوه بر این، برخی دیگر نیز ترجیح میدهند حد سود یا تارگت قیمتی خود را در نقاط X یا B قرار دهند؛ همچنین بعضی از افراد نیز که به دنبال سودهای بیشتر هستند معاملات خود را در سطح ۱.۶۱۸ گام BC میبندند.

سخن پایانی

الگوهای هارمونیک به نوع خاصی از الگوهای تحلیل تکنیکال میگویند که در رسم آنها از نسبتهای فیبوناچی استفاده میشود. این الگوها انواع مختلفی دارند که یکی از جدیدترینهای آنها الگوی کوسه یا شارک است.

از همین رو در مقاله امروز بهطور کامل در مورد الگوی کوسه صحبت کردیم و گفتیم که این الگو دو نوع صعودی و نزولی دارد و از نظر ظاهری به حرف M و W انگلیسی شبیه است. همچنین در مورد نسبتهای فیبوناچی الگوی کوسه نیز صحبت کردیم و گفتیم که چه قوانینی برای اعتبار داشتن این الگو ضروری هستند.

فراموش نکنید که الگوهای هارمونیک جزو مسائل پیچیده تحلیل تکنیکال به حساب میآیند و اگر درک مطالب گفته شده در این مقاله برایتان سخت است، میتوانید از سایر روشهای تحلیل مثل الگوهای کلاسیک استفاده کنید. هر زمان هم که احساس کردید به درک درستی از الگوهای هارمونیک رسیدید، میتوانید از مزایای این الگوها از جمله الگوی کوسه نیز بهرهمند شوید.