مهمترین نکات در رابطه با الگوهای هارمونیک که باید بدانید

الگوهای نموداری از ابزارهای کاربردی برای تحلیل قیمت در بازارهای مالی هستند که انواع مختلفی دارند. هر یک از این الگوها روش شناسایی و تفسیر خاص خود را دارند که پیش از استفاده از آنها، باید آموزش ببینید.

الگوهای هارمونیک را میتوان برای شناسایی فرصتهای معاملاتی جدید و روند قیمتگذاری استفاده کرد. برای آشنایی با الگوهای هارمونیک و نحوه استفاده صحیح از آنها به ادامه مطلب مراجعه کنید.

الگوی هارمونیک چیست؟

الگوهای هارمونیک نوعی الگوی نموداری به عنوان قسمتی از استراتژی معاملاتی هستند که میتوانند با پیشبینی حرکت آینده قیمت به تریدرها در روند قیمتگذاری کمک کنند. این الگوها که با استفاده از اعداد فیبوناچی عمل میکنند، بهمنظور شناسایی تغییرات احتمالی قیمت یا معکوس شدن روند، مورد استفاده قرار میگیرند. معاملهگران میتوانند این الگوها را شناسایی کرده و از آنها برای تصمیمات بعدی خود در معاملات استفاده کنند.

این الگوها و متد استفاده از آنها در بازارهای مالی را اولین بار فردی به نام «اسکات کارنی» (Scott Carney) معرفی کرد.

معاملات هارمونیک به این ایده اشاره دارد که روندهای قیمت الگوهای موزون و همسازی دارند؛ این بدان معناست که به امواج کوچکتر یا بزرگتری تقسیم میشوند که میتوانند جهت قیمت را پیشبینی کنند.

معاملات هارمونیک بر اعداد فیبوناچی متکی است که برای ایجاد اندیکاتورهای تکنیکال استفاده میشود.

دنباله اعداد فیبوناچی که با صفر و یک شروع میشود از جمع دو عدد قبلی به دست میآید؛ 0، 1، 1، 2، 3، 5، 8، 13، 21، 34، 55، 89، 144 و ….

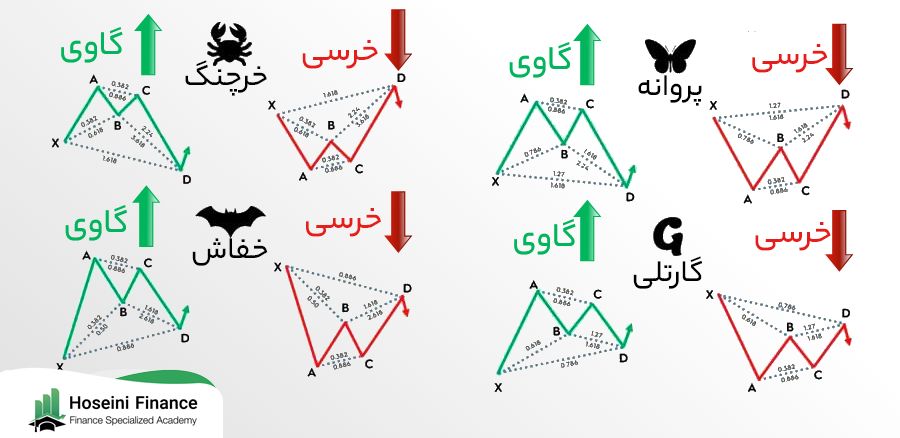

این توالی به نسبتهایی تقسیم میشود که برخی معتقدند سرنخهایی در مورد اینکه بازار مالی به کجا خواهد رفت ارائه میدهد. الگوهای هارمونیک «گارتلی» (Gartley)، «خفاش» (Bat) و «خرچنگ» (Crab) از جمله محبوبترین الگوهای هارمونیک هستند که معاملهگران حرفهای بهطور متداول از آنها استفاده میکنند.

الگوهای هارمونیک ترکیبی از یک سری معادلات ریاضی هستند که خاصیت تکرار شوندگی روند قیمت را نشان میدهند. ریشه نسبتهای اولیه یا برخی از مشتقات آن به اعداد 0.618 یا 1.618 باز میگردد. نسبتهای مکمل نیز عبارتند از: 0.382، 0.50، 1.41، 2.0، 2.24، 2.618، 3.14 و 3.618 که نسبتهای اولیه تقریبا در تمام ساختارها و رویدادهای طبیعی و محیطی یافت میشود. الگوهای هارمونیک در طبیعت نیز یافت میشوند.

برای اینکه از تشخیص الگوی هارمونیک مطمئن شوید باید از اندیکاتور فیبوناچی کمک بگیریم اگر با درصدهای فیبو همخوانی نداشته باشد، این الگو رد میشود و باید منتظر شکلگیری الگوی دیگری باشیم.

انواع الگوهای هارمونیک

الگوهای هارمونیک انواع مختلف دارند که عبارتند از الگوی AB=CD، الگوی گارتلی (Gartley)، الگوی خرچنگ (Crab)، الگوی خفاش (Bat)، الگوی پروانه (Butterfly)، الگوی Three-Drive، الگوی کوسه (Shark) و الگوی سایفر (Cypher) که در این مقاله به برخی از مهمترین و متداولترین آنها میپردازیم.

الگوی AB=CD

سادهترین و در عین حال رایجترین نوع از الگوهای هارمونیک، الگوی ABCD است. این الگو در بازارهای مالی مختلف و در تمام تایم فریمها مشاهده میشود. در این الگو همانطور که از نام آن پیداست در این الگوی سه موجی AB، BC، و CD موجهای AB و CD با هم برابر هستند.

با وجود اینکه این الگو یک روند صعودی یا نزولی را نشان میدهد، ممکن است در میان راه مسیری بر خلاف جهت اصلی داشته باشد، اما دوباره به روند اصلی خود باز میگردد. این الگو را میتوان در کنار ابزار فیبوناچی استفاده و انتهای موج D را پیشبینی کرد. این الگو، ممکن است در دو حالت «صعودی» (Bullish) و «نزولی» (Bearish) ظاهر شود. در حالت صعودی زمانی که الگو به نقطه D میرسد یک حرکت صعودی را آغاز میکند. در حالی که در حالت نزولی زمانی که به نقطه پایان برسد، یک روند نزولی را از سر خواهد گرفت. به این نکته توجه داشته باشید که طول دو موج AB و CD باید حتما برابر باشد و موج CD باید از BC فراتر رود.

نکات مهم در مورد الگوی AB=CD

لازم به ذکر است که در هر دوحالت صعودی و نزولی در نقطه D قیمت تغییر جهت میدهد که میتواند نقطه ایدهآلی برای قراردادن سفارش خرید (الگوی نزولی) یا فروش (الگوی صعودی) باشد.

علاوه بر این، در موج BC یک برگشت یا «اصلاح» (Retracement) از موج قبلی AB اتفاق میافتد که می توان از آن استفاده کرد.

الگوی گارتلی Gartley

سایر الگوهای هارمونیک همان الگوی ابتدایی ABCD را در خود دارند با این تفاوت که یک خط دیگر x به آنها اضافه شده است. الگوی گارتلی نیز حالت صعودی و نزولی دارد؛ در این الگو حالت صعودی به شکل M و حالت نزولی به شکل W ظاهر میشود. این الگوها همانطور که گفته شد از چهار خط تشکیل شده که باز هم AB=CD است.

نکات مهم در مورد الگوی گارتلی Gartley

برای تشخیص صحیح این الگو از فیبوناچی Retracement استفاده میکنیم. اگر نقطهی B روی سطح 0.618 درصد موج XA قرار بگیرد، این الگو میتواند الگوی هارمونیک گارتلی باشد.

برای معامله کردن با استفاده از الگوی گارتلی به دنبال نقطه D میگردیم تا بتوانیم ناحیه تغییر جهت روند قیمت را پیدا و از آن برای تنظیم سفارش خرید یا فروش استفاده کنیم.

الگوی خفاش Bat

این الگو نیز دارای دو مدل صعودی و نزولی است که در شکلهای M و W نمایان میشود. این الگو شبیه به الگوی گارتلی بوده و با ابزار فیبوناچی قابل تشخیص است. تنها درصدهای فیبو در این الگو با گارتلی متفاوت است. در این الگو موج AB به اندازه ۳۸.۲ درصد تا ۵۰ درصد موج XA است. همچنین موج CD تا نسبت ۸۸.۶ درصد موج XA به حرکت ادامه میدهد.

نکات مهم در مورد الگوی خفاش Bat

به این نکته توجه داشته باشید که در این الگو با توجه به حرکت روند قیمت، سقف دوم و یا کف دوم پایینتر از سقف اول است و کف دوم بالاتر از کف اول خواهد بود.

از نکاتی که در تشخیص الگوی خفاش باید به آن توجه کرد این است که نقطه D هرگز نباید جلوتر از X برود. به بیان سادهتر، نقطه D باید در محدوده فیبوناچی 886 درصد موج XA قرار بگیرد. البته به این نکته نیز توجه داشته باشید که اگر کندل یا سایه کندل از محدوده 0.886 درصد پیشتر برود، در صورتی که از نقطه X فراتر نرفته باشد همچنان یک الگوی خفاش تلقی خواهد شد.

در الگوی خفاش صعوی در صورت بازگشت قیمت در نقطه D، میتوانید اقدام به تنظیم معامله «خرید» (BUY) و در الگوی خفاش نزولی اقدام به معامله «فروش» (SELL) کنید.

الگوی پروانه Butterfly

الگوی صعودی پروانه به شکل M و الگوی نزولی پروانه به شکل W است. در این الگو، موج CD به اندازه ۱۲۷.۲ تا ۱۶۱.۸ درصد موج XA ادامه پیدا میکند و مهمترین نسبتی که در این الگو شکل می گیرد، موج AB است که تا نسبت ۷۸.۶ درصد موج XA حرکت میکند.

نکات مهم در مورد الگوی پروانه Butterfly

در الگوی پروانه بر خلاف سایر الگوهای پیشین نقطه D از نقطه X فراتر میرود. الگوی پروانه اصلاح قیمت بیشتری نسبت به الگوی گارتلی دارد و نوسانات قیمتی شدیدتری را تجربه میکند.

الگوی خرچنگ Crab

الگوی خرچنگ کمی شبیه به الگوی پروانه است، اما اعداد فیبو در آن متفاوت هستند. به عقیده اسکات کارنی، الگوی خرچنگ یکی از دقیقترین الگوهای هارمونیک است. در این الگو «بازگشت قیمت» (Reversal) در نزدیکی آنچه اعداد فیبوناچی نشان میدهند، اتفاق میافتد.

در الگوی خرچنگ، موج CD به اندازه ۱۶۱.۸ درصد موج XA است و موج AB به اندازه ۳۸.۲ تا ۶۱.۸ درصد موج XA حرکت میکند.

نکات مهم در مورد الگوی خرچنگ Crab

در این الگو مانند الگوی پروانه و برخلاف الگوهای دیگر، نقطه D از X فراتر میرود. در این الگو هم میتوان بر روی تغییر قیمت در نقطه D حساب کرد.

به خاطر داشته باشید که برای تشخیص صحیح تمامی این الگوها باید منتظر بمانید تا الگو به انتها برسد و کامل شود.

مزایا و معایب استفاده از الگوهای هارمونیک

از آنجا که الگوهای هارمونیک شکل و ساختار مشابهی دارند و نحوه استفاده از آنها تقریبا به یک شکل است، مزایا و معایب مشابهی نیز دارند.

مزایا

- سیگنالهای معتبری میدهند.

- یادگیری آنها ساده است.

- قابل استفاده در بازارهای مختلف

- قابل استفاده در تایم فریمهای متفاوت

- کاربردی برای پیشبینی جهت آینده قیمت

- قابل استفاده در کنار سایر ابزارهای تکنیکال

معایب

- نیاز به صرف وقت و آموزش دارند.

- حتما باید کامل تشکیل شوند تا قابل تشخیص باشند.

- حتما باید از ابزارهای تکنیکال دیگر مانند اندیکاتور فیبوناچی در کنار آنها استفاده شود.

سخن پایانی

الگوهای هارمونیک از الگوهای نموداری هستند که خود مدلها و شکلهای مختلفی دارند. انواع الگوهای هارمونیک شباهت بسیاری به هم دارند؛ تفاوت اصلی آنها در سطوح مختلف از فیبوناچی است که با طول امواج نشان میدهند. در تمام الگوهای هارمونیک، نسبت AB=CD وجود دارد، در برخی الگوها یک خط X اضافه میشود.

برای استفاده از هر کدام از این الگوها، باید منتظر بمانیم تا الگو کامل شود. در این مقاله سعی کردیم مهمترین نکات در رابطه با الگوهای هارمونیک را برای شما شرح دهیم تا بتوانید بهراحتی در معاملات خود از این الگوها استفاده کنید.

برای دریافت مشاوره تخصصی رایگان از کارشناسان ما، اطلاعات خواسته شده رو تکمیل فرمایید.