چگونه عمق نوسان بازار فارکس، بورس و ارز دیجیتال را اندازه بگیریم؟

بازارهای مالی هیچوقت از حرکت نمیایستند و مدام در حال نوسان هستند. فرقی هم نمیکند که در بازار فارکس مشغول معامله باشید یا بورس، ارز دیجیتال یا هر بازار مالی دیگر را ترجیح بدهید، در هر صورت نوسان عضو جداییناپذیر چنین بازارهایی است. همین موضوع باعث میشود تا با اندازهگیری عمق نوسان بازار، یک قدم از بقیه معاملهگران جلوتر بروید و شانس موفقیت خود را بیشتر کنید.

اما اصلا منظور از نوسان چیست و چرا عمق نوسان بازار فارکس، بورس و ارز دیجیتال نیاز به اندازهگیری دارد؟ مهمتر از همه اینکه ارزیابی نوسان بازار چه تاثیری روی معاملات ما میگذارد و از چه روشهایی میتوان عمق نوسان بازار را اندازهگیری کرد؟

به دلیل اهمیت بالای این موضوع، قصد داریم در مقاله امروز حسینی فایننس بهطور کامل در مورد عمق نوسان بازارهای مالی مختلف، از جمله بازار فارکس، بورس و ارز دیجیتال، صحبت کرده و چند مورد از ابزارهایی که برای اندازهگیری آن استفاده میشود، معرفی کنیم. لطفا تا انتها ما را همراهی کنید.

نوسان چیست و عمق نوسان یعنی چه؟

بهطور کلی منظور از نوسان بازار یا Volatility اندازه و کثرت حرکت قیمت یک دارایی است که میتواند در جهت بالا یا پایین باشد. هرچه جهشهای قیمتی تکرار بیشتری داشته باشد و هر بار هم شدت آن افزایش یابد، گفته میشود که بازار مربوطه نوسان بیشتری دارد.

برای مثال بازار ارزهای دیجیتال را در نظر بگیرید که نوسان بسیار بیشتری نسبت به سایر بازارهای مالی همچون بورس و فارکس دارد. در این بازار بارها شاهد این بودهایم که یک رمزارز خاص در طول مدت کمی رشد بسیار زیادی را تجربه کرده و یک ساعت بعد به سر جای خود بازگشته است. موضوعی که در بازار دیگری همچون فارکس بهندرت اتفاق میافتد.

همانطور که «نیکول گوپویان ویریک» (Nicole Gopoian Wirick) موسس یکی از شرکتهای مطرح مالی در انگلستان بهخوبی بیان میکند، نوسان یکی از بخشهای اصلی هر بازار مالی و دنیای سرمایهگذاری است که بهصورت طبیعی رخ میدهد و اگر نوسان وجود نداشت بازارها مدام افزایش مییافتند و همه به ثروت میرسیدند.

اما منظور از عمق نوسان چیست؟ «عمق نوسان» (Volatility Depth) در حقیقت به میزان و شدت نوسان قیمت یک دارایی اشاره میکند که با استفاده از اندیکاتورهای تحلیل تکنیکال میتوانید آن را اندازه بگیرید. هر چه عمق نوسان یک دارایی در یک بازه زمانی خاص بیشتر باشد، نشان میدهد که مقدار نوسان آن نیز در همان بازه زمانی بیشتر بوده است.

نوسان بازار چگونه محاسبه میشود؟

قبل از اینکه بخواهیم با استفاده از اندیکاتورهای تحلیل تکنیکال عمق نوسان بازار را اندازه بگیریم، ابتدا باید با روش سنتی محاسبه نوسان بازار آشنا شویم. در حالت کلی برای اندازهگیری نوسان بازار از «انحراف معیار» (Standard Deviation) قیمت آن دارایی در یک بازه زمانی خاص استفاده میشود. انحراف معیار که یکی از شاخصهای پراکندگی در علم آمار و احتمالات است، نشان میدهد که مقدار یک چیز نسبت به میانگین آن چقدر تفاوت دارد.

برای همین زمانی که از انحراف معیار در اندازهگیری نوسان بازار استفاده میشود، در واقع داریم میزان تفاوت قیمت دارایی مورد نظر خود را نسبت به میانگین قیمت همان دارایی در یک بازه زمانی خاص، محاسبه میکنیم. هر چه انحراف معیار بیشتر باشد نشان میدهد که قیمت دارایی مورد نظر نیز در مقایسه با میانگین قیمت، حرکات افزایشی و کاهشی بیشتری داشته است.

اهمیت انحراف معیار از آنجایی زیاد است که نهتنها بهکمک آن میتوان فهمید قیمت دارایی مورد نظر چقدر تغییر خواهد کرد، بلکه احتمال وقوع آن نیز پیشبینی میشود. در ۶۸ درصد مواقع دادهها نهایتا یک انحراف معیار با میانگین فاصله دارند و در ۹۵ درصد مواقع این اختلاف در فاصله دو انحراف معیار قرار دارد. جالب است بدانید که در ۹۹.۷ درصد مواقع نیز دادهها در فاصله سه انحراف معیار یا کمتر از میانگین قرار دارند.

اکنون اگر انحراف معیار را در بازارهای مالی و در محاسبه نوسان بررسی کنیم، مشاهده میکنیم که از آن برای محاسبه تغییرات قیمتها در یک بازه زمانی خاص یا تغییرات مورد پیشبینی در آینده استفاده میشود.

محاسبه نوسان بازار و عمق نوسان بحثی فنی به حساب میآید که از حوصله این مقاله خارج است. با این حال باید بگوییم که اندیکاتورها و ابزارهای مختلفی برای تحلیل عمق نوسان بازار بهوجود آمدهاند که شما بهعنوان یک معاملهگر بازار فارکس، بورس و ارز دیجیتال میتوانید از آنها استفاده کنید. بیایید در بخش بعدی بهترین ابزارهای اندازهگیری عمق نوسان بازار را معرفی کنیم و ببینیم که هرکدام چه کاربردی برای بهبود معاملات ما خواهند داشت.

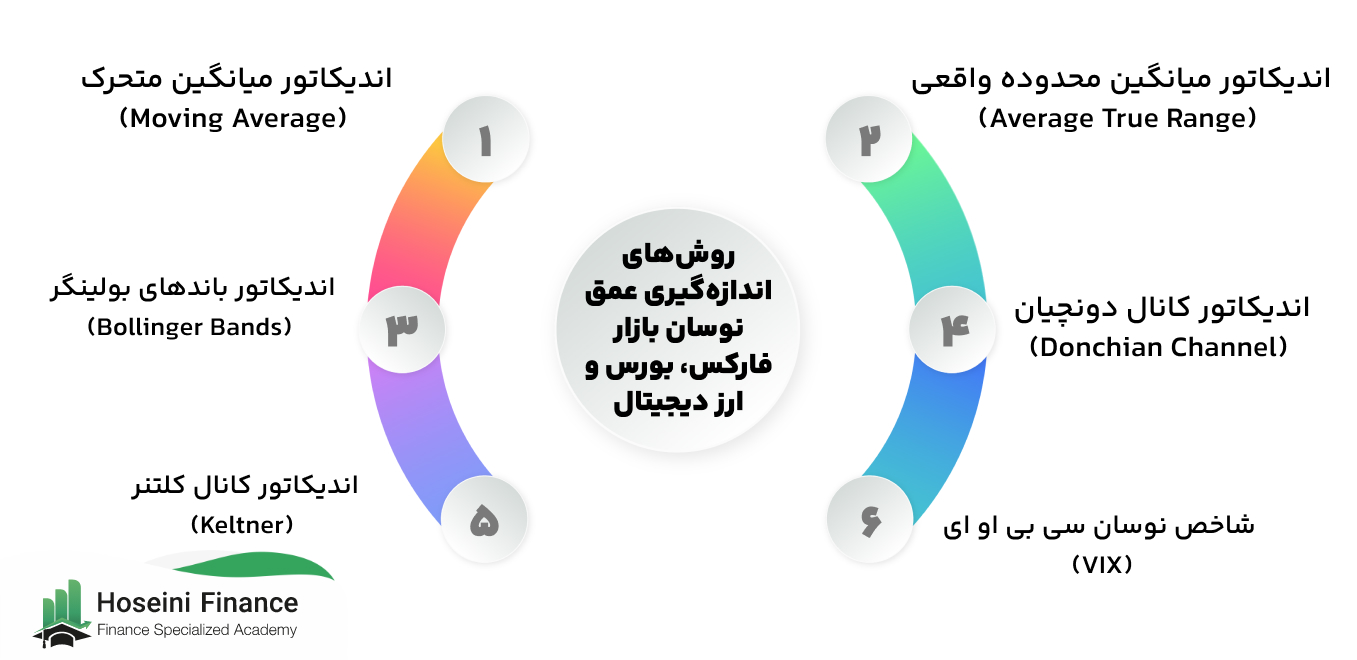

بهترین اندیکاتورها برای محاسبه عمق نوسان بازار

خوشبختانه برای بهرهمندی از دادههایی که از تحلیل عمق نوسان بازار به دست میآیند، لازم نیست خودتان آمار و احتمالات بلد باشید و محاسبه کنید. در عوض میتوانید از ابزارها و اندیکاتورهای تحلیل تکنیکال استفاده کنید که کار را برای شما راحت کردهاند.

از همین رو در این بخش میخواهیم بهترین و پرکاربردترین اندیکاتورهای تحلیل تکنیکال را که از آنها برای اندازهگیری عمق نوسان بازار استفاده میشود، برایتان معرفی کنیم تا شما هم در تحلیلهای خود از آنها بهرهمند شوید.

اندازهگیری نوسان با میانگین متحرک (Moving Average)

«میانگین متحرک» یا «مووینگ اوریج» (Moving Average) که بهاختصار آن را MA نیز خطاب میکنند، یکی از سادهترین و در عین حال، پرکاربردترین اندیکاتورهای تحلیل تکنیکال است که انواع مختلفی دارد.

در حقیقت این اندیکاتور را میتوان به سه نوع «میانگین متحرک ساده» (Simple Moving Average) یا SMA، «میانگین متحرک نمایی» (Exponential Moving Average) یا EMA و «میانگین متحرک وزندار» (Weighted Moving Average) یا WMA تقسیمبندی کرد که دو نوع اول از محبوبیت بیشتری برخوردار هستند.

صرف نظر از نوع میانگین متحرک، این اندیکاتور میانگین حرکت قیمت یک دارایی را در یک بازه زمانی خاص محاسبه میکند که این بازه زمانی توسط کاربر قابل شخصیسازی است. برای مثال اگر میانگین متحرک ساده ۲۰ روزه را روی نمودار قیمت دارایی مورد نظر خود اعمال کنید، خطی روی نمودار ظاهر خواهد شد که حرکت میانگین قیمت آن دارایی را در ۲۰ روز گذشته نمایش میدهد.

بنابراین اگر میخواهید دامنه نوسان قیمت یک دارایی را در یک بازه زمانی خاص ببینید، استفاده از اندیکاتور میانگین متحرک میتواند دادههای خوبی را در اختیار شما قرار دهد. برای کسب اطلاعات بیشتر در این زمینه خواندن دو مقاله «میانگین متحرک یا مووینگ اوریج چیست؟» و «آموزش تصویری صفر تا صد اندیکاتور میانگین متحرک» توصیه میشود.

باندهای بولینگر؛ اندیکاتوری برای اندازهگیری عمق نوسان

یکی دیگر از اندیکاتورهای تحلیل تکنیکال که بهکمک آن میتوان عمق نوسان بازار را اندازهگیری کرد، اندیکاتور باندهای بولینگر یا «بولینگر بندز» (Bollinger Bands) است. با فعالسازی این اندیکاتور روی نمودار دارایی مورد نظر خود میتوانید محدوده نوسان آن را مشاهده کنید. در منابع فارسی به این اندیکاتور، بولینگر باند هم گفته میشود.

در حقیقت بولینگر بندز از سه خط تشکیل شده که خط میانی یک میانگین متحرک در یک بازه زمانی خاص است و در بالا و پایین آن، دو خط دیگر قرار دارند. خط بالا انحراف معیار +۲ و خط پایین انحراف معیار -۲ است. بدین ترتیب محدوده یا باندی تشکیل میشود که متناسب با نوسان قیمت دارایی مورد نظر در گذشته، شاهد گستردهتر شدن یا باریکتر شدن آن هستیم.

زمانی که باندهای اندیکاتور بولینگر بندز باریکتر میشوند یا اگر بخواهیم سادهتر بگوییم، دو خط بالا و پایین میانگین متحرک به یکدیگر نزدیک میشوند، نتیجه میگیریم که نوسان قیمت آن دارایی پایین است. به همین ترتیب، گستردهتر شدن باندهای این اندیکاتور یا زمانی که خط بالا و پایین میانگین متحرک از هم دور میشوند، نشاندهنده افزایش نوسان و بالا بودن عمق نوسان است.

برای اینکه اندیکاتور باندهای بولینگر را بهتر بشناسید پیشنهاد میکنیم حتما دو مقاله «آشنایی با اندیکاتور باند بولینگر» و «کامل ترین آموزش تصویری اندیکاتور کاربردی بولینگر باند» را مطالعه کنید.

اندیکاتور میانگین محدوده واقعی (ATR) برای تشخص نوسان

«میانگین محدوده واقعی» (Average True Range) یا بهاختصار ATR، از جمله اندیکاتورهای کمترشناختهشده در تحلیل تکنیکال است که بسیاری از معاملهگران تازهوارد و کمتجربه با آن آشنایی ندارند. با این حال بهکمک این اندیکاتور میتوانید عمق نوسان بازار فارکس، بورس و ارز دیجیتال را اندازه بگیرید. این کار باعث میشود تا بتوانید سفارشهای حد سود و حد ضرر خود را در جاهایی ثبت کنید که احتمال برخورد با آنها کاهش یابد.

کاری که اندیکاتور میانگین محدوده واقعی انجام میدهد این است که به ما میگوید محدوده میانگین نوسان قیمت دارایی مورد نظر در یک بازه زمانی خاص چقدر بوده است. این بازه زمانی خاص توسط کاربر انتخاب میشود و میتواند هر عددی باشد. برای مثال اگر اندیکاتور ATR را در نمودار روزانه روی ۲۰ قرار دهید، محدوده نوسان دارایی مورد نظر در ۲۰ روز گذشته نمایش داده خواهد شد.

بعد از اعمال کردن اندیکاتور ATR روی نمودار جفت ارز، سهم یا ارز دیجیتال مورد نظر خود، دادههای مربوط به آن روی نمودار نمایش داده میشوند. زمانی که خط مربوط به این اندیکاتور در حال کاهش باشد، نشان میدهد که نوسان در حال کاهش است. همچنین افزایش این خط نیز نشاندهنده افزایش نوسان و بیشتر شدن عمق آن است.

اندیکاتور میانگین محدوده واقعی در حقیقت محدوده قیمت دارایی مورد نظر را که همان فاصله بین بالاترین و کمترین قیمت آن در یک بازه زمانی خاص است، به شکل یک میانگین متحرک روی نمودار نمایش میدهد. برای همین حتما به این نکته توجه داشته باشید که هدف از اعمال این اندیکاتور روی نمودار، تنها اندازهگیری نوسان است و نباید از آن برای پیشبینی حرکت بعدی قیمت استفاده کنید.

محاسبه نوسان با اندیکاتور کانال دونچیان (Donchian Channel)

معاملهگران بازار فارکس، بورس و ارز دیجیتال از اندیکاتور «کانال دونچیان» (Donchian Channel) برای شناسایی نقاط احتمالی شکست قیمت و اصلاحها استفاده میکنند. این اندیکاتور که ممکن است به شکلهای دون چیان و دونچیان چنل نیز نوشته شود، از نظر ظاهری شبیه اندیکاتور باندهای بولینگر است.

محدوده وسط این اندیکاتور میانگین بالاترین و پایینترین قیمت آن بازه زمانی را نمایش میدهد. محدوده بالا و پایین این اندیکاتور نیز بهترتیب نشاندهنده بالاترین قیمت و پایینترین قیمت بازه زمانی قبلی است. بازه زمانی این اندیکاتور قابل شخصیسازی است ولی بهطور معمول از عدد ۲۰ برای آن استفاده میشود.

زمانی که قیمت یک دارایی در نزدیکیهای خط میانی اندیکاتور دونچیان در حال نوسان باشد و بهسمت هیچکدام از دو محدوده بالایی و پایینی تمایل نداشته باشد، بازار در حال سپری کردن نوسان پایین است و با هیچ روند صعودی یا نزولی خاصی مواجه نیستیم. با این حال، نوسان در نزدیکیهای محدوده بالا نشاندهنده روند صعودی و نوسان در نزدیکیهای محدوده پایین نشاندهنده روند نزولی است.

اندیکاتور کانال کلتنر (Keltner Channel)

از دیگر اندیکاتورهای تحلیل تکنیکال که از آن برای ارزیابی عمق نوسان بازار استفاده میشود، میتوان به اندیکاتور «کانال کلتنر» (Keltner Channel) اشاره کرد. این اندیکاتور برای ارزیابی میزان نوسان قیمت یک دارایی از سه خط مستقل از هم استفاده میکند و مبتنی بر سطوح حمایت، مقاومت و همچنین حرکت قیمت دارایی مورد نظر است.

زمانی که قیمت دارایی مورد نظر در بازار فارکس، ارز دیجیتال یا بورس در بالای محدوده بالایی این اندیکاتور بسته میشود، از آنجایی که این محدوده نقش یک مقاومت را برعهده دارد، میتوان انتظار تغییر روند یا ادامه حرکت روند صعودی را داشت. این موضوع زمانی که قیمت دارایی مورد نظر در پایین محدوده پایینی این اندیکاتور که نقش یک حمایت را برعهده دارد، بسته شود نیز اتفاق میافتد و میتوان انتظار تغییر روند یا سرعت گرفتن حرکت نزولی را داشت.

مانند سایر اندیکاتورهای تعیین نوسان که در این مقاله آنها را معرفی کردیم، برای محاسبه کانال کلتنر نیز لازم نیست خودتان محاسبات مورد نیاز را انجام دهید و تنها با چند کلیک میتوانید خطوط مربوط به آن را روی نمودار قیمت دارایی مورد نظر خود اعمال کنید.

شاخص نوسان CBOE یا VIX

«شاخص نوسان سیبیاوای» (Cboe Volatility Index) یا «شاخص نوسان بورس اختیار معامله شیکاگو» (Chicago Board Options Exchange Volatility Index) که معمولا با علامت اختصاری VIX شناخته میشود، جزو محبوبترین شاخصهای مورد استفاده برای ارزیابی نوسان در بازار بورس و فارکس به حساب میآید.

این شاخص بهصورت آنی محاسبه شده و میزان نوسان پیشبینیشده بازار بورس را براساس شاخص S&P 500 نمایش میدهد. در بازار فارکس از این شاخص بهعنوان شاخص ترس یاد میشود و حتی میتوان بهکمک قراردادهای مختلف روی آن معامله باز کرد.

از همین رو شاخص نوسان VIX در مقایسه با سایر گزینههای اشارهشده در این مقاله متفاوت است و نمیتوان آن را یک اندیکاتور تحلیل تکنیکال درنظر گرفت. این شاخص بهشکل یک درصد نمایش داده میشود و افزایش آن نشاندهنده کاهش ارزش شاخص S&P 500 است. در طرف دیگر زمانی که مقدار VIX با کاهش مواجه میشود، احتمال ثابت ماندن شاخص S&P 500 بیشتر خواهد بود.

برای کسانی که در جریان نیستند هم باید بگوییم که S&P 500 نام شاخص مهمی در بازار بورس آمریکاست که عملکرد ۵۰۰ شرکت برتر این کشور را نمایش میدهد.

سخن پایانی

نوسان عضو جداییناپذیر بازارهای مالی مختلف از جمله فارکس، بورس و ارز دیجیتال است که بهطور طبیعی رخ میدهد. در حقیقت همین نوسان است که باعث میشود فرصتهای معاملهگری زیادی شکل بگیرد و سرمایهگذاران با استفاده از آن به درآمد دلاری برسند.

برای اندازهگیری و ارزیابی عمق نوسان در این بازارها روشهای مختلفی وجود دارد که شاید راحتترین آن استفاده از اندیکاتورهای تحلیل تکنیکال باشد. برای مثال شما میتوانید بهکمک اندیکاتورهایی مثل باندهای بولینگر، میانگین متحرک، کانال کلتنر یا کانال دونچیان عمق نوسان داراییهای مختلف را مشاهده کرده و متناسب با آن معاملات خود را مدیریت کنید.

علاوه بر این، شاخص دیگری نیز داریم که با نام شاخص نوسان سیبیاوای یا بهاختصار VIX شناخته میشود و مختص بازار بورس آمریکا و فارکس است. برخلاف سایر روشهای اندازهگیری نوسان بازار، این شاخص بهصورت آنی محاسبه میشود و یک اندیکاتور تحلیل تکنیکال نیست.

نظر شما در مورد نوسان بازار فارکس، بورس و ارز دیجیتال چیست؟ آیا بازارهای پرریسک و دارای نوسان زیاد مثل ارز دیجیتال را ترجیح میدهید یا معامله در بازارهای دیگری همچون بورس و فارکس را انتخاب میکنید؟ لطفا در قسمت نظرات همین مقاله نظرات ارزشمند خود را با ما بهاشتراک بگذارید.