تقاطع طلایی (Golden Cross) در تحلیل تکنیکال چیست؟

بازارهای مالی و سرمایهگذاری روزانه شاهد تعداد زیادی از معاملات بزرگ هستند. سرمایهگذاران بسیاری دارایی خود را وارد این بازارها میکنند و برای ترید و معاملات به روشهای مختلف معاملهگری روی میآورند. آموختن این روشها نیاز به مطالعه و تجربه دارد. البته راههای دیگری برای آموزش آنها وجود دارد. مانند آموختن تحلیلها و استراتژیها که میتواند کمک زیادی به موفقیت معاملات کند.

تریدری که قصد دارد به صورت آگاهانه در بازارهای مالی داخلی و خارجی گام بردارد، حتما باید با انواع تحلیلها و استراتژیهای معاملاتی برای انجام معاملات آشنا باشد. برای این منظور لازم است که انواع الگوهای نموداری را تشخیص دهد و چارتهای قیمتی را به خوبی بشناسد. در این مقاله سعی داریم شما را با مفهوم «تقاطع طلایی» آشنا کنیم.

تقاطع طلایی (Golden Cross) چیست؟

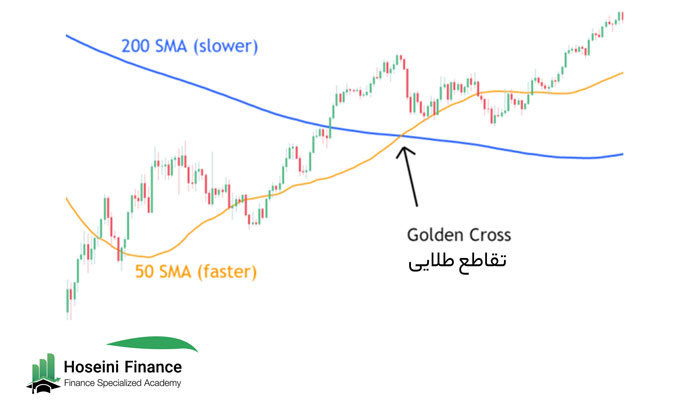

گلدن کراس یا تقاطع طلایی از الگوهای نموداری است که از تلاقی اندیکاتور با خط روند بر روی نمودار قیمت ظاهر میشود. گاهی ممکن است این الگو، از برخورد دو اندیکاتور مووینگ اوریج (میانگین متحرک) تشکیل شود. اندیکاتورهای مووینگ اوریج از ابزارهای معمول برای تحلیل تکنیکال به شمار میآیند که در اغلب استراتژیها مورد استفاده قرار میگیرند.

در این صورت، معمولا مووینگ اوریج کوتاه مدت (۱۵ روزه) از بالای میانگین متحرک بلند مدت (۵۰ روزه) یا سطح مقاومت عبور میکند. از آنجا که اندیکاتورهای بلند مدت وزن بیشتری دارند، تقاطع طلایی خبر از یک بازار صعودی میدهد که با افزایش حجم معاملات تایید میشود.

روی هم رفته، الگوی تقاطع طلایی پتانسیل یک رالی بزرگ را نمایش میدهد. این الگو دقیقا نقطه مقابل الگوی «تقاطع مرگ» است. معاملهگران از این الگو برای تشخیص نقاط ورود و خروج معاملات استفاده میکنند.

تقاطع طلایی بر روی نمودار کریپتو نشانه چیست؟

یک الگوی تقاطع طلایی در نمودارها، معاملهگران ارزهای دیجیتال را به دلیل وعده فرصتهای سودآور پیش رو هیجانزده میکند و عمدتا به دلیل نرخ موفقیت چشمگیر آن در بازارهای سنتی تا حد زیادی مورد توجه معاملهگران قرار میگیرد.

لازم به ذکر است که این اندیکاتور از سال ۲۰۱۰ تاکنون هفت بار در نمودارهای روزانه بیت کوین ظاهر شده است که از این تعداد ۵ مرتبه منجر به صعودهای عظیم شده است. همچنین، در طول تاریخ، بسیاری از تریدرها توانستهاند به کمک این استراتژی جلوی ضررهای بیشتر را بگیرند.

توصیه میشود معاملهگران با دیدن الگوی تقاطع طلایی در بازارهای نوسانی خیلی سریع وارد معامله نشوند و منتظر بمانند تا قیمت به یک ثبات برسد.

تشخیص تقاطع طلایی روی نمودار قیمت

برای پیدا کردن تقاطع طلایی بر روی نمودار، ابتدا مطمئن شوید که پیش از شکلگیری، قیمت به ثبات رسیده و مستعد شکست سطوح مقاومتی پیشرو، برای دستیابی به قیمتهای بالاتر باشد.

پس از باز کردن نمودار قیمت بر روی یک پلتفرم، از قسمت Indicators، اندیکاتور مووینگ اوریج (Moving Average) را دو بار انتخاب کنید. کافی است در قسمت سرچ، MA را جستجو کنید. و دو اندیکاتور میانگین متحرک با دورههای مختلف ۵۰ و ۲۰۰ بر روی نمودار باز کنید. میتوانید با تنظیمات از قسمت ستینگ (Setting) اندیکاتور طول دوره اندیکاتور را مشخص کنید.

توجه داشته باشید که مووینگ اوریج ۵۰، به عنوان میانگین متحرک کوتاهمدت و مووینگ اوریج ۲۰۰ رابه عنوان میانگین متحرک بلند مدت در نظر میگیریم. سپس باید به دنبال نقاطی باشید که میانگین متحرک کوتاه مدت، میانگین متحرک بلند مدت را به طرف بالا قطع کرده باشد.

با وجود اینکه الگوی تقاطع طلایی میتواند نشانی از رشد بازار در آینده باشد، باز هم به نمیتوان آن را سیگنالی برای ورود سریع به معامله در نظر گرفت.

در حالت کلی، سه مدل تقاطع طلایی میتوانیم داشته باشیم:

- یک روند نزولی که در پی اشباع فروش به کف قیمت میرسد.

- شکل دوم که در آن میانگین متحرک کوتاهتر از میانگین متحرک طولانیتر عبور کرده و روند را معکوس میکند.

- ادامه یک روند صعودی، که انتظار میرود منجر به افزایش قیمت شود.

سرمایهگذاران، همواره به دنبال یافتن تقاطع طلایی هستند که از برخورد یک مووینگ اوریج کوتاه مدت که زیر موویینگ اوریج بلند مدت قرار دارد و نمودار را به سمت بالا قطع میکند، هستند تا آن را بهعنوان یک سیگنال برای رشد قیمت در آینده در نظر بگیرند. اما، مواردی وجود داشته که تقاطعهای طلایی با شکستهای جعلی همراه بوده است. بنابراین قبل از تصمیمگیری باید الگوی تقاطع طلایی را در کنار سایر شاخصهای تکنیکال آزمایش کنیم.

این تلاقی زمانی ظاهر میشود که بازار صعودی شده باشد.؛ پس میتواند با تاخیر، ظاهر شده و به همین دلیل، ممکن است به اشتباه شناسایی شود. بنابراین، تریدرها این اندیکاتور را با سایر شاخصها در کنار هم تفسیر میکنند. برای شروع، معاملهگران میتوانند از انواع شاخصهای مومنتوم مانند مکدی (MACD)، قدرت نسبی (RSI) و نرخ تغییرات (ROC) استفاده کنند.

به عنوان یک نکته این را به خاطر داشته باشید که تقاطعهای طلایی با مووینگ اوریجهای دارای طول دوره بالاتر، نسبت به تقاطعهای طلایی با مووینگ اوریجهای دارای طول دوره کوچکتر؛ اعتبار بیشتری دارند و پایدارتر هستند.

مزایا و معایب تقاطع طلایی

از آنجا که در بازار بیت کوین و ارزهای دیجیتال، الگوی تقاطع طلایی معمولا پیش از رالیهای بزرگ اتفاق میافتد، احتمال به دام افتادن خریداران خیلی زیاد است.

سیگنالهای الگوهای کراس اوور همیشه هم قابل اعتماد نیستند. بنابراین لازم است پیش از هر تصمیمی از اندیکاتورهای دیگر برای تصدیق سیگنال آن استفاده کنید. میتوان مزایا و معایب تقاطع طلایی را به شکل زیر معرفی کرد:

مزایا:

- تحلیل آسان

- سیگنالهای طولانی مدت

- سیگنالهای متعدد برای نوسانگیری

معایب:

- تاخیر در ظاهر شدن سیگنال ورود و خروج بهموقع

- سیگنالهای ناپایدار برای کوتاه مدت

- نیاز به اندیکاتور مکمل

تقاطع طلایی (گلدن کراس) برای تریدرهایی که به دنبال به حداقل رساندن ریسک معاملات کوتاه مدت خود هستند، زیاد ایده آل نیست. اما، این الگو به سرمایهگذارانی که به تحلیل فاندامنتال یا بنیادی تکیه دارند یا مبنای سرمایهگذاری آنها بلند مدت است، نقاط ورود مناسب و کاربردی میدهد. برای این دسته از معاملهگران بلند مدت، نقاط ورود دقیق ضروری نیست، چرا که آنها به سیگنالی نیاز دارند که تطابق دیدگاه تکنیکال با انتظارات فاندامنتال آنها را تایید کند. این همان تاییدی است که تقاطع صعودی آن را فراهم میکند.

سخن پایانی

تقاطع طلایی، از الگوهای مهم و سادهایست که آغاز یک بازار صعودی را نوید میدهد. به بیان دیگر، زمانی که تقاطع طلایی رخ میدهد، معاملهگران انتظار افزایش شدید قیمت را دارند. این تقاطع معمولا در پایان یک دوره اصلاحی شکل میگیرد و زمان مناسب ورود به معامله را برای معاملهگران مشخص میکند.

اندیکاتورهای مووینگ اوریج جزء اصلی در پیدایش گلدن کراس هستند و برای انجام معاملات به تنهایی شاید لازم باشند، اما کافی نیستند. بهتر است از اوسیلاتورهای مومنتوم در کنار این اندیکاتورها استفاده کنید تا به نتیجه بهتری برسید.