آموزش الگوی هارمونیک گارتلی (Gartley) در تحلیل تکنیکال

الگوی «گارتلی» (Gartley Pattern) یکی از قدیمیترین الگوهای هارمونیک است که برای اولین بار در سال ۱۹۳۵ توسط نویسنده و تحلیلگری به همین نام مطرح شد. شاید بدانید که الگوهای هارمونیک به نوع خاصی از الگوهای نموداری گفته میشود که اساس شکلگیری آنها نسبتهای «فیبوناچی» (Fibonacci) است. این الگوها انواع مختلفی دارند که الگوی گارتلی تنها یکی از آنها محسوب شده و قرار است در مقاله امروز به طور مفصل در مورد آن صحبت کنیم.

بنابراین اگر اخیرا نسبت به تحلیل تکنیکال و بهویژه الگوهای هارمونیک علاقهمند شدهاید و میخواهید با الگوهایی مثل الگوی گارتلی آشنا شوید، مقاله امروز دقیقا برای شما آماده شده است. در پایان این مقاله نهتنها مفهوم الگوی گارتلی را یاد خواهید گرفت، بلکه با نحوه معامله با این الگو نیز آشنا میشوید و میتوانید با تمرین و تکرار از آن در معاملات خود استفاده کنید.

الگوی گارتلی چیست؟

گارتلی به نوع خاصی از الگوهای نموداری گفته میشود که جزو دسته الگوهای هارمونیک قرار میگیرد. در این الگو نیز همانند سایر الگوهای هارمونیک باید نسبتهای خاص فیبوناچی در ساختار الگو رعایت شود. الگوی گارتلی در سال ۱۹۳۵ میلادی و توسط فردی به همین نام مطرح شد. در واقع آقای گارتلی این الگو را در صفحه ۲۲۲ کتابی به نام «سودآوری در بازار سهام» (Profits in the Stock Market) مطرح کرده و برای همین در منابع مختلف معاملهگری به سبک هارمونیک، ممکن است به الگوی گارتلی الگوی گارتلی ۲۲۲ یا الگوی ۲۲۲ نیز گفته شود.

الگوی گارتلی نیز مانند بیشتر الگوهای هارمونیک و حتی کلاسیک، به دو نوع صعودی و نزولی تقسیم میشود. از نظر ظاهری الگوی گارتلی صعودی شبیه حرف M انگلیسی است و الگوی گارتلی نزولی نیز به حرف W شباهت دارد.

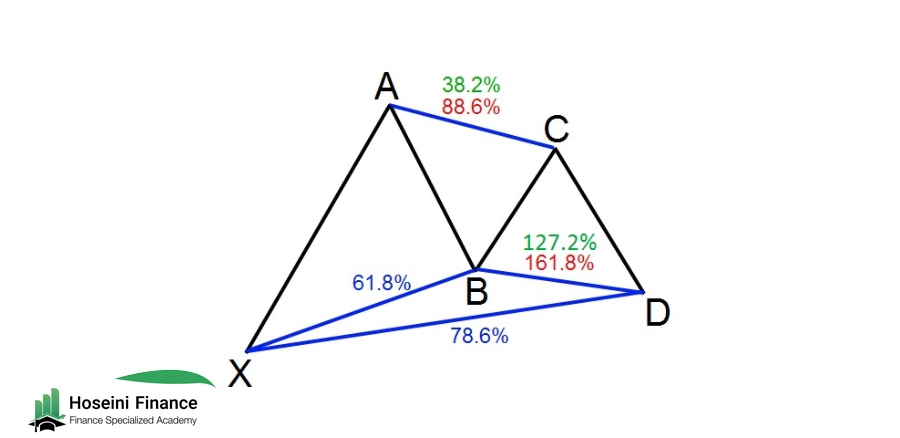

این الگو که به اعتقاد آقای گارتلی یکی از بهترین فرصتهای معاملهگری و کسب سود در بازار را فراهم میکند از پنج نقطه تشکیل شده و شامل چهار گام حرکتی میشود. این نقاط با حروف X ،A ،B ،C و D مشخص شده و گامهای حرکتی نیز با عبارتهای XA ،AB ،BC و CD نامگذاری میشوند.

قوانین الگوی هارمونیک گارتلی

از آنجایی که الگوی گارتلی نیز جزو خانواده الگوهای هارمونیک به حساب میآید، برای همین در شکلگیری صحیح آن باید نسبتهای خاص فیبوناچی رعایت شوند. به طور کلی این نسبتها و ویژگیهای خاص الگوی گارتلی را میتوان به شکلی خلاصه کرد که در ادامه مطرح میکنیم.

در واقع برای شکلگیری الگوی گارتلی ابتدا قیمت دارایی مورد نظر از نقطه X به سمت نقطه A حرکت کرده و گام حرکتی XA را شکل میدهد. این گام میتواند به هر شکلی روی نمودار ظاهر شود و هیچ قانون خاصی پیرامون آن وجود ندارد.

سپس قیمت از نقطه A به سمت نقطه B حرکت کرده و گام AB را شکل میدهد. این گام حرکتی حداکثر میتواند ۶۱.۸ درصد اندازه XA باشد؛ این یعنی در صورتی که گام XA صعودی باشد، پس گام AB باید اصلاحی بوده و به سطح فیبوناچی ۶۱.۸ درصد XA برسد.

سپس گام BC را داریم که با حرکت قیمت از نقطه B به سمت C شکل میگیرد. این گام باید حرکت گام AB را به عقب برگشته و همزمان در سطح ۳۸.۲ درصد یا ۸۸.۶ درصد فیبوناچی گام AB پایان یابد.

گام CD نیز باید برعکس گام BC حرکت کند. همچنین اگر BC در سطح ۳۸.۲ درصد AB باشد، گام CD نیز باید به سطح ۱۲۷.۲ درصد BC واکنش دهد. اگر هم BC در سطح ۸۸.۶ درصد AB باشد، در این صورت CD نیز باید در سطح ۱۶۱.۸ درصد BC قرار بگیرد.

آخرین قانون برای شکلگیری صحیح الگوی گارتلی نیز به گام حرکتی AD مربوط میشود. زمانی که گام CD تکمیل میشود، باید گام AD را اندازهگیری کنید. اگر الگوی گارتلی شکل گرفته صحیح باشد در این صورت گام AD در سطح اصلاحی ۷۸.۶ درصد گام XA قرار خواهد داشت.

تصویر بالا تمام این قوانین را به صورت گرافیکی نشان میدهد. بنابراین اگر الگوی شبیه تصویر بالا را روی نمودار دارایی مورد نظر خود شناسایی کردید و نسبتهای فیبوناچی بین آنها را نیز با قوانین بالا تطبیق دادید، اگر تمام نسبتها و قوانین رعایت شده باشند، الگوی مورد نظر قطعا یک الگوی هارمونیک گارتلی است و میتوانید طبق روشی که در ادامه آن را آموزش میدهیم، به انجام معامله پرداخته و کسب سود کنید.

آموزش معامله با الگوی گارتلی

اکنون که با ساختار کلی الگوی گارتلی آشنا شدید نوبت میرسد به نحوه معامله براساس گارتلی که این بخش به طور کامل به همین موضوع اختصاص دارد. همانطور که میدانید برای داشتن یک معامله موفق و پرسود باید ابتدا نقطه ورود مطمئنی داشته باشیم و سپس حد ضرر و حد سود نیز برای خود مشخص کنیم. خوشبختانه تمام این موارد را میتوان به راحتی با الگوی گارتلی محاسبه کرد.

نقطه ورود به معامله با الگوی گارتلی

اولین قدم برای پیدا کردن نقطه ورود به معامله این است که خود الگوی گارتلی را روی نمودار شناسایی کرده و آن را به درستی رسم کنید. برای این کار میتوانید چهار گام حرکتی را روی نمودار شناسایی کرده و نسبتهای فیبوناچی بین آنها را بررسی کنید. اگر نسبتهایی که در بخش قبلی به آنها اشاره کردیم برقرار بودند، الگوی مورد نظر گارتلی است و میتوانید نقاط را با اسامی ذکر شده نامگذاری کنید.

در این صورت گام آخر که CD است در سطح ۱۲۷.۲ درصد یا ۱۶۱.۸ درصد گام BC حمایت شده و قیمت دارایی مورد نظر در نقطه D به سمت بالا حرکت میکند که شما نیز میتوانید در این نقطه وارد معامله خرید یا «لانگ» (Long) شوید.

در صورتی هم که الگوی گارتلی شکل گرفته از نوع نزولی باشد، قوانین همان خواهد بود و تنها باید به جای باز کردن لانگ به فکر معامله فروش یا «شورت» (Short) باشید.

تعیین حد ضرر معامله با گارتلی

استفاده از حد ضرر برای تمام معاملات پیشنهاد میشود و این موضوع در مورد معامله با الگوی گارتلی نیز صادق است. با این کار سرمایه خود را از ضررهای جبرانناپذیر محافظت کرده و میتوانید به سودآوری خود در بازارهای مالی ادامه دهید.

هنگام معامله با الگوی گارتلی صعودی باید حد ضرر خود را در پایین نقطه D قرار دهید. در مورد الگوی گارتلی نزولی نیز چون قرار است از ریزش بازار سود کنید، باید حد ضرر خود را در بالای نقطه D قرار دهید.

با این کار اگر به هر دلیلی بازار برخلاف پیشبینی شما و انتظاری که از الگوی گارتلی میرود حرکت کند، تنها با ضرر کم و معقولی از معامله خارج خواهید شد و میتوانید منتظر موقعیتهای معاملاتی دیگر بمانید.

حد سود یا تارگت قیمتی

زمانی که با الگوی گارتلی وارد معامله شده و برای خود حد ضرر تعیین میکنید، در واقع انتظار دارید بازار طبق پیشبینی شما حرکت کند؛ اما از کجا باید بدانید که کدام نقطه بهترین مکان برای خروج از معامله و کسب سود حداکثری است؟ الگوی گارتلی پاسخ این سوال را نیز میدهد.

هنگام معامله با الگوی گارتلی برای پیدا کردن بهترین نقطه برای خروج از معامله میتوانید به چند روش عمل کنید؛ برای مثال میتوانید از اندیکاتور فیبوناچی استفاده کرده و از سقف A تا کف D این اندیکاتور را اعمال کنید، سپس در نسبتهای ۶۱.۸ یا ۷۸.۶ درصد از معامله خارج شوید.

همچنین میتوانید از نقاط B ،C و A نیز به عنوان تارگت قیمت الگوی گارتلی استفاده کرده و با سود از معامله خارج شوید. استراتژی دیگر خروج پلهای از معامله است که در این صورت هر بار قیمت دارایی مورد نظر به این سطوح میرسد، میتوانید بخشی از معامله را بسته و با بقیه آن با ادامه روند همراه باشید.

سخن پایانی

الگوهای هارمونیک به نسبتهای فیبوناچی خاصی که در شکلگیری آنها دخیل هستند، شناخته میشوند. این الگوها به همین دلیل پیچیدهتر از سایر الگوهای موجود در تحلیل تکنیکال بوده و برای همین بیشتر توسط حرفهایهای بازار مورد استفاده قرار میگیرند. الگوی گارتلی نیز یکی از همین الگوهای هارمونیک است که در جریان مقاله امروز به طور کامل در مورد آن صحبت کردیم.

به طور خلاصه الگوی گارتلی را میتوان پرکاربردترین الگوی هارمونیک دانست که به کمک آن میتوان موقعیتهای معاملاتی خوبی را در تمام بازارهای مالی پیدا کرد. این الگو به دو نوع صعودی و نزولی تقسیم میشود و برای همین هم در ریزش بازار و هم در بازار صعودی میتوان از آن استفاده کرد.