آموزش نمودارهای شمعی در تحلیل تکنیکال

در تحلیل تکنیکال اندیکاتورها و ابزارهای مختلفی برای تعیین روند و مسیر حرکت قیمت داراییها وجود دارد. علاوه بر این، به جز اندیکاتورها روش دیگری نیز برای تحلیل قیمت وجود دارد که با استفاده از نمودارهای شمعی و الگوهای تشکیل شده در آن انجام میشود.

همانطور که میدانید برای نمایش تاریخچه قیمت یک دارایی روشهای مختلفی وجود دارد. فرقی هم نمیکند که دارایی مورد نظر در بازار فارکس باشد یا در بازارهای دیگری مثل سهام و ارزهای دیجیتال، در هر صورت معمولا برای نمایش تاریخچه قیمت آنها از نمودارهای شمعی، خطی یا میلهای استفاده میشود. در این بین نمودارهای شمعی به دلیل ارائه اطلاعات کاملتر، بیش از نمودارهای دیگر مورد استقبال معاملهگران قرار گرفتهاند.

از همین رو قصد داریم در مقاله امروز بهطور کامل و جامع در مورد نمودارهای شمعی صحبت کرده و با مهمترین الگوهای آن آشنا شویم. بنابراین اگر شما هم میخواهید که مانند حرفهایها نمودار قیمت داراییهای مختلف را بخوانید و متناسب با آن معامله کنید مقاله امروز را از دست ندهید.

نمودار شمعی چیست؟

نمودار شمعی یا «کندل استیک» (Candlestick) روشی برای نمایش تاریخچه حرکت قیمت یک دارایی در طول یک بازه زمانی خاص است. در این نمودار هر شمع یا کندل نشاندهنده نوسان قیمت در یک محدوده زمانی مشخص، مثل یک ساعت یا یک روز است که این محدوده زمانی را معاملهگر انتخاب میکند. برای مثال اگر در نمودار پلتفرم معاملاتی خود بازه زمانی را روی یک هفته قرار دهید، هر کندل اطلاعات مربوط به نحوه حرکت قیمت آن دارایی را در یک هفته نمایش خواهد داد.

جالب است بدانید که نمودار شمعی برای اولین بار توسط یک معاملهگر برنج ژاپنی مطرح شد و بعدها توسط غربیها شکل کاملتری به خود گرفت. برای همین است که به این نمودار، نمودار شمعی ژاپنی نیز گفته میشود.

هر کندل از چند بخش مهم تشکیل شده است که در ادامه بهصورت جداگانه در مورد هر کدام صحبت میکنیم.

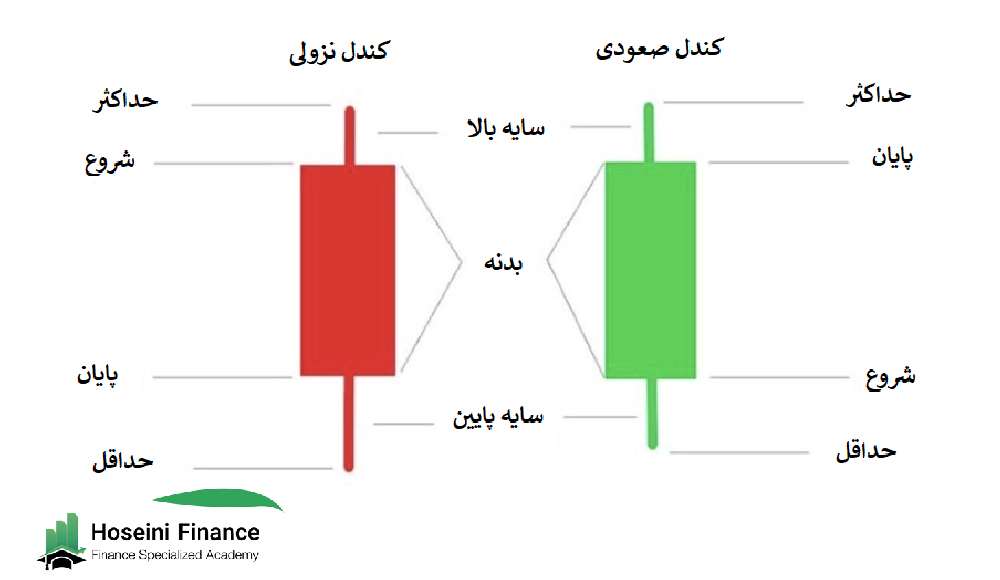

بدنه کندل

بدنه شمع یا بدنه کندل قیمت «شروع» (Open) و «پایان» (Close) دارایی مورد نظر را نشان میدهد. محل نقطه شروع و پایان هم به صعودی یا نزولی بودن قیمت در آن بازه زمانی بستگی دارد. در یک بازار صعودی قیمت پایانی از قیمت شروع بیشتر خواهد بود و برای همین در بالای آن قرار خواهد گرفت. در بازار نزولی نیز عکس این موضوع اتفاق میافتد و قیمت پایانی در پایین قیمتِ شروع قرار میگیرد.

سایه یا فیتیله کندل

هر کندل معمولا دو خط در بالا و پایین خود دارد که به آن «سایه» (Shadow) یا «فیتیله» (Wick) شمع گفته میشود. با این حال ممکن است برخی شمعها هیچ سایهای نداشته یا تنها در یک طرف خود سایه داشته باشند.

سایه کندل نشاندهنده «بالاترین» (High) و «پایینترین» (Low) قیمت دارایی مورد نظر در یک بازه زمانی خاص است. برای همین سایه بالا بالاترین قیمتی که آن دارایی در آن محدوده زمانی به آن رسیده را نشان میدهد و سایه پایین نیز نشاندهنده پایینترین قیمت آن است.

رنگ کندل

رنگ کندل به مسیر حرکت قیمت بستگی دارد. معمولا از رنگ سبز یا سفید برای نشان دادن افزایش قیمت و از رنگ قرمز یا سیاه برای نشان دادن کاهش قیمت استفاده میشود. بیشتر پلتفرمها از رنگهای سبز و قرمز برای نشان دادن صعودی یا نزولی بودن کندل استفاده میکنند.

بنابراین اگر در نمودار خود ببینید که یک کندل سبز رنگ است، این یعنی قیمت پایانی از قیمت شروع بیشتر بوده و خط بالای کندل نشاندهنده قیمت پایانی است. به همین ترتیب، اگر رنگ کندل قرمز باشد نشان میدهد که قیمت پایانی از قیمت شروع کمتر بوده و خط بالای کندل نشاندهنده قیمت آغازین است.

مهمترین الگوهای کندل استیکی در تحلیل تکنیکال

نمودار شمعی ژاپنی کاملترین روش نمایش گرافیکی تاریخچه قیمت داراییهای مختلف است که اطلاعات مختلفی را میتوان از آن استخراج کرد. در این نوع نمودار هر کندل یکی پس از دیگری تشکیل میشود و میتوان مسیر روند و سطوح حمایت و مقاومت را از آن تشخیص داد. علاوه بر این، کندل استیکها میتوانند الگوهای منحصر به فردی را تشکیل دهند که معاملهگران از آنها برای تعیین نقاط ورود و خروج استفاده میکنند.

تعداد الگوهای کندل استیکی بسیار زیاد است و در ادامه تنها در مورد چند نمونه از مهمترین الگوهای نمودار شمعی که در تحلیل تکنیکال مورد استفاده قرار میگیرند، صحبت میکنیم.

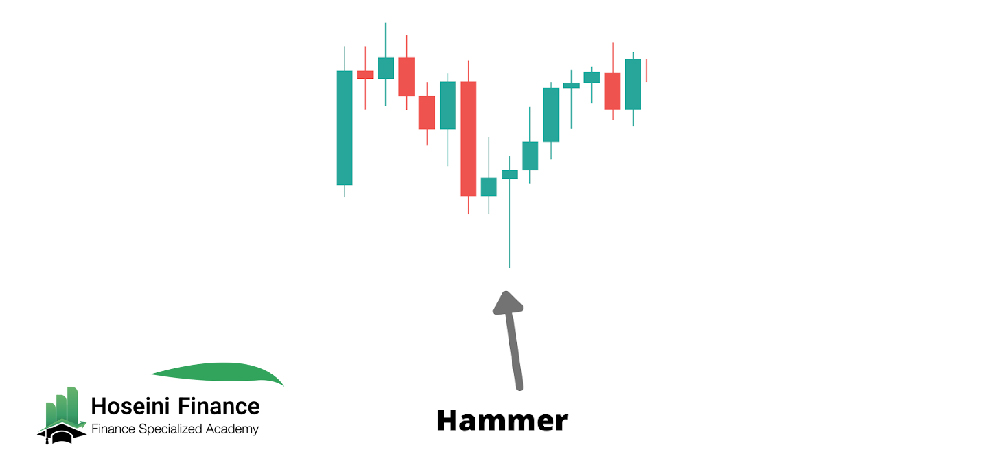

الگوی چکش (Hammer)

اگر یک کندل بدنه کوچکی داشته و سایه پایین آن بسیار بلندتر باشد به آن الگوی چکش میگویند. دلیل انتخاب این اسم نیز به این خاطر است که کندلِ تشکیل شده، از نظر ظاهری به یک چکش شباهت دارد. یکی دیگر از قوانین الگوی چکش این است که در انتهای یک روند نزولی شاهد آن هستیم و شکلگیری آن نشان میدهد، خریداران در مقابل فشار فروش مقاومت کرده و توانستهاند قیمت را بالا بکشند.

الگوی چکش میتواند به رنگ سبز یا قرمز باشد که چکش سبز رنگ قدرت بیشتری نسبت به چکش قرمز رنگ دارد.

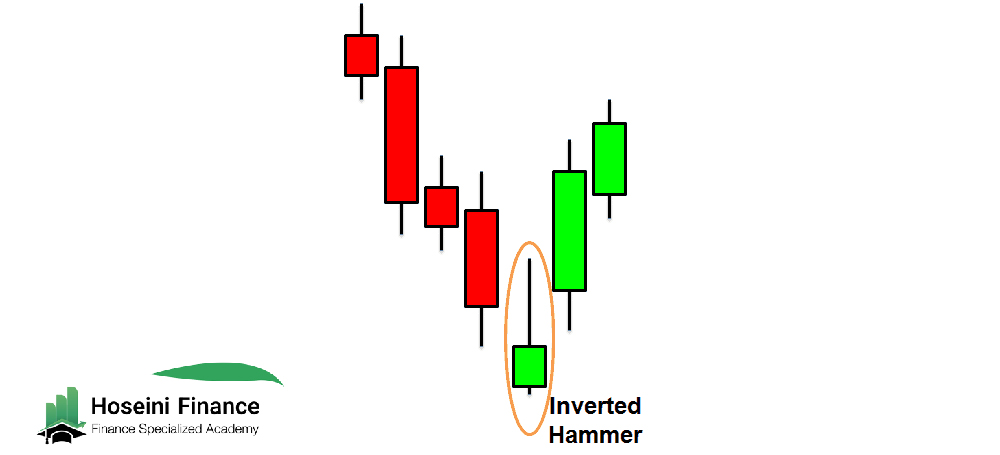

الگوی چکش وارونه (Inverted Hammer)

الگوی چکش وارونه شبیه الگوی چکش ساده است، اما برخلاف آن در الگوی چکش وارونه سایه بالا بلند است و سایه پایین یا وجود ندارد یا بسیار کوتاه است. این الگو نشاندهنده این است که فشار خرید وجود دارد و فروشندگان نتوانستهاند قیمت را پایینتر بکشند. برای همین خریداران با قدرت بیشتری برمیگردند و قیمت را بالاتر میبرند.

الگوی مرد حلق آویز (Hanging Man)

الگوی مرد حلق آویز یا مرد به دار آویخته، کندلی سبز یا قرمز با بدنه کوچک و سایه پایین بلند است که معمولا در پایان یک روند صعودی ظاهر شده و خبر از فشار فروش میدهد. سایه پایین بلند این الگو نشان میدهد که خریداران بهصورت موقت قیمت را بالا کشیدهاند، ولی بلافاصله قدرت دست فروشندگان افتاده و قیمت با افت مواجه شده است.

الگوی مرد حلق آویز را میتوان نسخه برعکس الگوی چکش نیز در نظر گرفت.

الگوی ستاره ثاقب (Shooting Star)

الگوی ستاره ثاقب که به آن ستاره دنبالهدار نیز گفته میشود، نسخه برعکس الگوی چکش وارونه است. این الگوی قرمز رنگ از یک بدنه کوچک و سایه بالای بلند تشکیل میشود. این الگو نشان میدهد که خریداران در حال از دست دادن کنترل بازار هستند و احتمالا خیلی زود کنترل بازار به دست فروشندگان خواهد افتاد.

الگوی ستاره ثاقب نیز در پایان یک روند صعودی ایجاد میشود و بعد از تشکیل آن احتمال کاهش قیمت بیشتر است.

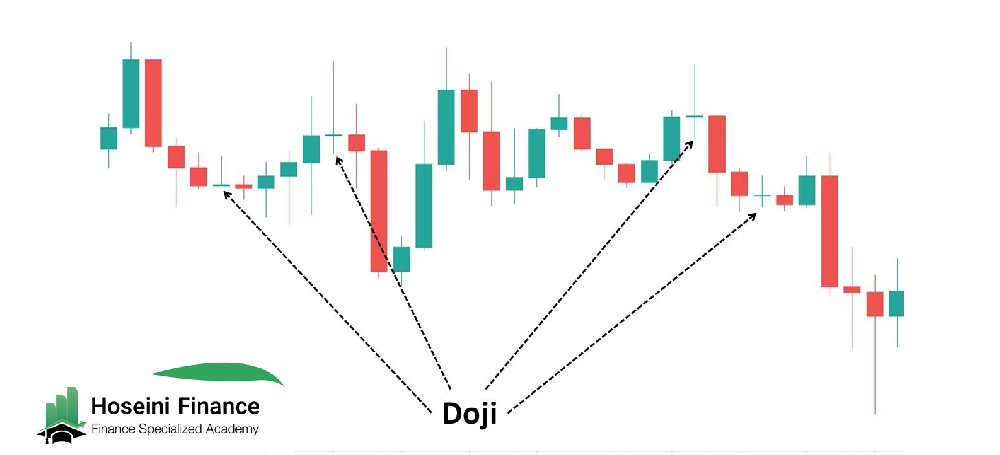

الگوی دوجی (Doji)

در الگوی دوجی بدنه کندل یا بسیار کوچک است یا اصلا وجود ندارد. در عوض سایههای الگوی دوجی معمولا بلند هستند. تشکیل الگوی دوجی نشان میدهد که قیمت شروع و پایان دارایی مورد نظر در آن کندل تقریبا یکی بوده و خریداران و فروشندگان در تعادل قرار دارند.

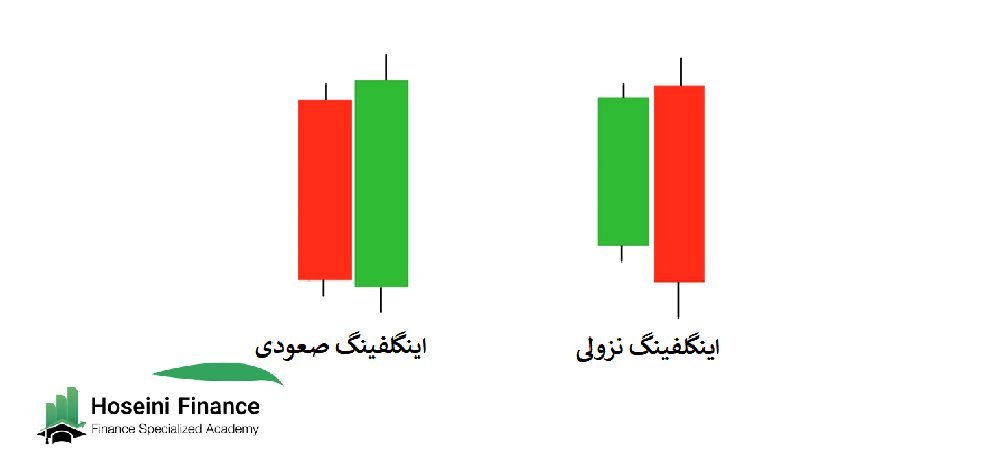

الگوی اینگلفینگ صعودی (Bullish Engulfing)

برخلاف الگوهایی که تاکنون معرفی شده، الگوی اینگلفینگ صعودی از ترکیب دو کندل به وجود میآید. برای تشکیل این الگو کندل اول باید بدنه قرمز کوچکی داشته باشد و بلافاصله بعد از آن یک کندل سبز بزرگ تشکیل شود.

در این الگو با اینکه قیمت شروع کندل دوم از کندل اول پایینتر است، ولی با افزایش فشار خرید کندل سبز بزرگی به ثبت میرسد که خبر از تغییر روند از نزولی به صعودی میدهد.

الگوی اینگلفینگ نزولی (Bearish Engulfing)

الگوی اینگلفینگ نزولی نیز همانطور که از اسمش پیداست نسخه برعکس الگوی اینگلفینگ صعودی محسوب میشود. برای همین در این الگو کندل اول بدنه سبز کوچکی دارد و کندل دوم بلافاصله با بدنه قرمز بزرگ تشکیل میشود. این الگو معمولا در اوج یک روند صعودی ایجاد شده و خبر از تغییر روند میدهد. هر چه بدنه کندل دوم بزرگتر باشد نشاندهنده قدرت بالای فروشندگان است.

سخن پایانی

آشنایی با نمودارهای شمعی و الگوهای مهمی که در آن وجود دارد یکی از اولین کارهایی است که هر معاملهگری باید با آنها آشنا شود. فرقی هم نمیکند که یک معاملهگر روزانه باشید یا ترجیح دهید از راه اسکالپ، سرمایهگذاری بلند مدت یا استراتژیهای دیگر از بازارهای مالی به درآمد برسید، در هر صورت یاد گرفتن نمودارهای شمعی یکی از واجبات است.

با این حال فراموش نکنید که ترکیب کردن الگوهای کندل استیکی با سایر اندیکاتورهای تحلیل تکنیکال میتواند شانس موفقیت شما را افزایش داده و قدرت تصمیمگیری شما در شرایط حساس را بهبود ببخشد.