چگونه در برابر بازگشت روندها از خودمان محافظت کنیم؟

در بازارهای مالی اتفاقات غیرمنتظرهای میافتد که شاید شما بهعنوان یک تریدر هنگام چیدن استراتژی و ورود به معامله آن را پیشبینی نکرده باشید. البته برای هر اتفاقاتی که رخ دهد راهحلی هم وجود دارد؛ فقط نباید دچار هیجان و احساسات شوید. تشخیص موقعیت بازار اهمیت زیادی در تصمیمگیری برای معاملات دارد. از این رو برای تحلیل انواع شرایط در بازار، تحلیلگران روشی را پیشنهاد دادهاند.

یکی از اتفاقاتی که بهطور رایج در بازارهای مالی رخ میدهد، بازگشت قیمت است. در این مقاله ما برای شما در مورد بازگشت قیمت در بازار، روش تشخیص آن و محافظت از دارایی در آن شرایط صحبت میکنیم.

بازگشت روند

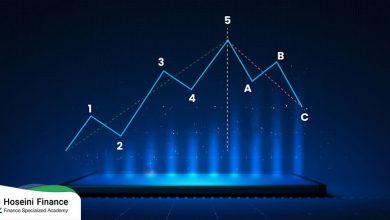

هنگامی که یک روند صعودی تبدیل به یک روند نزولی میشود، یک برگشت اتفاق میافتد. وقتی یک روند نزولی تبدیل به یک روند صعودی میشود، باز هم یک برگشت رخ میدهد.

بازگشت روند زمانی رخ میدهد که تعداد معاملهگران و حجم پوزیشنهای معاملاتی در سمت روند غالب در بازار کاهش پیدا میکند و روند ضعیف میشود؛ در چنین حالتی قیمت، روند مخالف را در پیش میگیرد. معاملهگران حرفهای اغلب بهدنبال تشخیص این بازگشتها و انجام معامله در آن نقاط هستند.

بازگشتها ممکن است در هر تایمفریمی اتفاق بیفتد. معاملهگران باتوجه به بازه معاملاتی خود این بازگشتها را تشخیص میدهند و بعد اقدام به انجام معامله میکنند. بهعنوان مثال، یک اسکالپر در چارتهای ۵دقیقهای یا تایم فریمهای کوچک به دنبال بازگشت روند میگردد.

انواع بازگشت روند

در صورتیکه توانایی تشخیص صحیح انواع بازگشت روند را داشته باشید دیگر دچار اشتباه نخواهید شد.

- ریتریسمنت (Retracement): ریتریسمنت یا همان اصلاح زمانی اتفاق میافتد که قیمت پس از پشت سر گذاشتن یک مسیر صعودی و به اوج رسیدن برای یک مدت کوتاه روند نزولی پیدا میکند و حداکثر افت قیمت در این بازه میتواند ۱۰ درصد باشد. معمولا پس از اصلاح، قیمت به یک حالت باثبات میرسد.

- ریورسال (Reversal): ریورسال همان بازگشت روند معروف است که در جهت صعودی و نزولی رخ میدهد. قیمت پس از طی یک مسیر صعودی یا نزولی، روند آن خنثی میشود یا در جهت مخالف ادامه پیدا میکند.

- پولبک (Pullback): در پولبک روند قیمت عقبنشینی میکند و به سطح حمایت یا مقاومت قبلی باز میگردد. در حالیکه بازگشت یک تغییر روند در قیمت دارایی است که شاید صعودی یا نزولی باشد. پولبک پایینترین سطح قیمت را میسازد و با آغاز روند مشخص میشود.

تشخیص بازگشت روند

شناسایی بازگشت روند قیمت میتواند فرصتهای معاملاتی سودآور را رقم بزند. روشهای مختلفی برای شناسایی برگشتهای احتمالی وجود دارد.

ابزارهای تشخیص بازگشت روند

- الگوهای نموداری بازگشتی: تشخیص الگوهای نموداری در بازارهای مالی کار دشواری است؛ اما با آموزش امکانپذیر است. الگوهای نموداری بازگشتی قابل تشخیص هستند و اطلاعات زیادی میتوانند در اختیار تریدرها قرار دهند.

- سطوح فیبوناچی: از ابزار فیبوناچی نیز برای پیشبینی روند بازار استفاده میشود. سطوح بازگشتی فیبوناچی مناطق حمایت و مقاومت را مشخص میکنند که در حدس بازگشت احتمالی روند کاربرد دارند.

- سطوح حمایت و مقاومت: سطوح حمایت و مقاومت از مناطق کلیدی در بازارهای مالی هستند که پایه و اساس اغلب تحلیلهای تکنیکال هستند. این سطوح به شناسایی بازگشتها کمک خواهند کرد.

- واگرایی در نمودار دارایی: واگراییها در هر دو روند صعودی و نزولی اتفاق میافتند. واگرایی زمانی است که روند قیمت و اندیکاتور در جهت مخالف یکدیگر در حرکت هستند. زمانی که این اتفاق در انتهای یک روند رخ دهد، نشانهای از بازگشت قیمت یا استراحت قیمت دارد. البته توجه داشته باشید که در واگرایی مخفی، با ایجاد واگرایی روند آینده قیمت در جهت روند غالب بازار است و نشان میدهد که روند غالب قدرت زیادی دارد.

- اندیکاتورهای تکنیکال: اندیکاتورها و اسیلاتورها از ابزارهای تکنیکال هستند که انواع مختلفی دارند و با اطلاعات فعلی و گذشته بازار، آینده قیمت را پیشبینی میکنند.

- پیوت پوینتها: پیوت پوینتها یا نقاط محوری از ابزارهای تکنیکال پرکاربرد هستند که تریدرها بهطور متداول از آنها استفاده میکنند. این ابزار سطوح حمایت و مقاومت را مشخص میکنند. این خطوط کمک میکنند تا وضعیت قیمت قابل پیشبینیتر شود.

محافظت از دارایی در بازگشت روند

نادیدهگرفتن بازگشت روند میتواند منجر به شکست در معامله و ضرر شود. پس پیش از اینکه روند آغاز به بازگشت کند، بهتر است که چارهای برای آن اندیشیده باشید.

- سفارشات حد ضرر دقیق قرار دهید: دستورات توقف ضرر بهطور خودکار با لمس قیمت فعال میشوند و زیانهای احتمالی را محدود میکنند، از تصمیمگیری هیجانی جلوگیری کرده و نظم معاملاتی را در طول برگشت بازار حفظ میکنند.

- داراییهای متفاوت انتخاب کنید: تنوع در سبد دارایی، ریسک سرمایهگذاری را در چندین ابزار مالی تقسیم میکند. معاملهگران میتوانند با معامله جفتهای مختلف با همبستگی کم، تاثیر معکوسها در ارزهای خاص را کاهش دهند و سبد متوازنتری را حفظ کنند.

- از خط روند و کانالها استفاده کنید: خطوط روند و کانالها به معاملهگران کمک میکنند تا روند غالب بازار را شناسایی کنند. معاملهگران با همسویی معاملات با روند غالب و اجتناب از موقعیتهای خلاف روند، میتوانند خطر زیان را در حین بازگشت به حداقل برسانند. زمانی که معاملات با روند غالب همسو میشوند، معاملهگران بر حرکت بازار سوار میشوند که در طول زمان تمایل به تداوم دارد. در مقابل، موقعیتهای خلاف روند شامل معاملات بر خلاف جهت غالب بازار است که ریسک بالاتری را به همراه دارد؛ زیرا برخلاف احساسات کلی بازار پیش میرود.

- از استراتژیهای پوششی استفاده کنید: پوشش ریسک شامل باز کردن پوزیشنهای جبرانی برای کاهش زیانهای احتمالی ناشی از حرکات نامطلوب بازار است و به معاملهگران این امکان را میدهد تا از سرمایه خود محافظت کنند و در عین حال در معرض سودهای بالقوه باقی بمانند.

- نسبت به سیگنالهای قیمت واکنش نشان دهید: معاملهگران با هوشیاری و تطبیق استراتژیهای خود بر اساس عملکرد قیمت، میتوانند خیلی سریع به تغییرات بازار واکنش نشان دهند و از خود در برابر معکوس شدن بازار محافظت کنند.

- روانشناسی معاملات را ارزیابی کنید: حفظ نظم و انضباط، مدیریت احساسات، و پایبندی به یک استراتژی معاملاتی با تصمیمگیری منطقی بر اساس استراتژی و نه احساسات، به محافظت در برابر تغییر بازار کمک میکند. روانشناسی معاملاتی قوی، معاملهگران را قادر میسازد تا از اقدامات تکانشی ناشی از ترس یا طمع اجتناب کنند و بر روی اهداف بلندمدت خود متمرکز بمانند.

- از استراتژیهای مخالف استفاده کنید: معامله متقابل و برخلاف احساسات حاکم بر بازار، مختص سرمایهگذاری بر روی بازگشتهای کوتاه مدت است. استراتژیهای معامله در خلاف جهت روند شانس سودآوری را بیشتر میکنند. تنها کافیست که بازگشت روند را درست و به موقع تشخیص دهید.

- تعیین حجم معاملات باتوجه به شرایط بازار: تنظیم اندازه معاملات بر اساس نوسانات بازار و تحمل ریسک به مدیریت قرار گرفتن در معرض زیانهای احتمالی در طول برگشتها کمک میکند. با تخصیص پویا سرمایه و تنظیم سطوح ریسک، معاملهگران میتوانند از پرتفوی خود محافظت کرده و در عین حال بازدهی را در شرایط متغیر بازار بهینه کنند.

سخن پایانی

بازگشت روند از موضوعات مهم در بازارهای مالی است که تشخیص آن بسیار چالش برانگیز است. البته که راههای زیادی برای شناسایی این نوع روند وجود دارد. اگر بهعنوان یک تریدر توانایی تشخیص بازگشتها را داشته باشید، میتوانید معاملات خود را مدیریت و از سرمایه خود در برابر برگشتهای احتمالی محافظت کنید.

بعد از اینکه بازگشت روند را شناسایی کردید زمان آن میرسد که با انتخاب استراتژی مناسب و رعایت برخی اصول اساسی از سرمایه خود در برابر افت قیمت محافظت نمایید. در این مقاله نحوه تشخیص بازگشت روند را توضیح دادیم و برای شما اصول مهمی را که با پیشبینی بازگشتها باید رعایت کنید ذکر کردیم.