آشنایی با الگوی پرچم سه گوش

الگوی پرچم سه گوش یا «پننت» (Pennant) یکی از الگوهای ادامهدهنده در تحلیل تکنیکال است که معمولا در فاز تثبیت قیمت داراییهای مختلف تشکیل میشود. زمان کمی که برای تشکیل الگوی پرچم سه گوش نیاز است، باعث شده تا بسیاری از معاملهگران از این الگو در معاملات کوتاهمدت خود استفاده کنند.

الگوی Pennant معمولا در میانههای یک روند در حال توسعه تشکیل میشود و با عبور قیمت از آن میتوان در همان جهت روند قبلی وارد معامله شد؛ بنابراین آشنایی با این الگو اهمیت زیادی دارد، زیرا هم شکلگیری آن زمان زیادی نمیبرد و هم پیچیدگیهای الگوهای دیگر تحلیل تکنیکال در آن دیده نمیشود.

از همین رو پیشنهاد میکنیم تا انتهای مقاله همراه ما باشید تا ضمن آشنایی کامل با الگوی پرچم سه گوش، روشهای معامله و کسب سود را از آن نیز یاد بگیرید.

الگوی پرچم سه گوش چیست؟

الگوی پرچم سه گوش یا Pennant Chart Pattern که به آن پرچم خالی نیز گفته میشود، جزو الگوهای ادامهدهنده تحلیل تکنیکال به حساب میآید. این یعنی در صورتی که بتوانید این الگو را روی نمودار دارایی مورد نظر خود شناسایی کنید، میتوانید بعد از شکست الگو در همان جهت روند قبلی وارد معامله شده و در کنار بازار از افزایش یا کاهش قیمت به سود برسید.

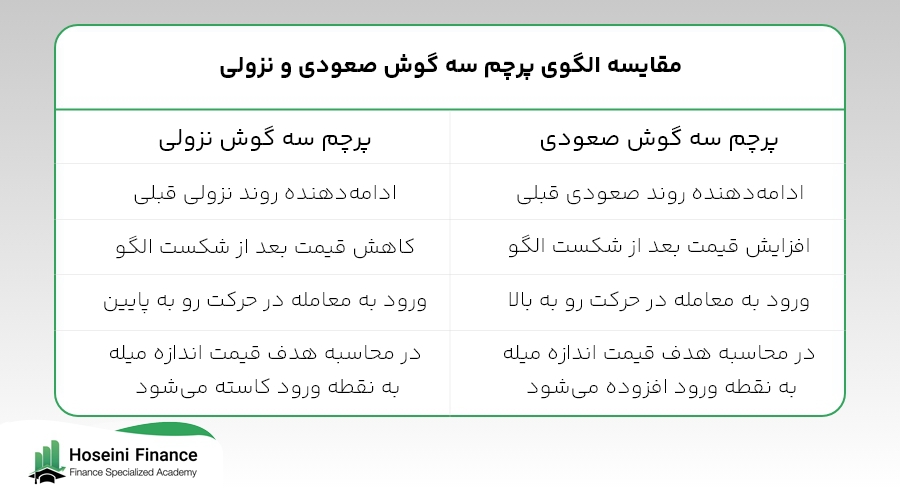

الگوی پرچم سه گوش در هر دو بازار صعودی و نزولی تشکیل میشود و برای همین میتوان آن را به دو دسته «پرچم سه گوش صعودی» (Bullish Pennant) و «پرچم سه گوش نزولی» (Bearish Pennant) تقسیم کرد.

زمانی که روی نمودار قیمت دارایی دلخواه خود یک روند صعودی یا نزولی شدید را شناسایی میکنید، بعد از مدتی قیمت آن دارایی در یک محدوده تنگ نوسان کرده و شکل یک مثلث متقارن کوچک را به خود میگیرد. این مثلث کوچک همان الگوی پرچم سه گوش است که در میانه یک روند پرقدرت تشکیل شده و به عنوان نقطهای برای شروع گام دوم صعودی یا نزولی شناخته میشود.

الگوی پرچم سه گوش جزو الگوهای پرتکرار در نمودارهای مختلف است که در هر تایم فریمی ظاهر میشود. با این حال معمولا در تایم فریمهای کوتاه مدت شاهد شکلگیری این الگو هستیم. نکته مهم دیگری که در مورد الگوی پرچم سه گوش وجود دارد این است که این الگو از نظر ظاهری بسیار شبیه الگوی مثلث متقارن است؛ اما مهمترین تفاوتی که بین آنها وجود دارد این است که الگوی پرچم سه گوش معمولا در زمان کمی تشکیل میشود و اندازه آن نیز کوچکتر است، در حالی که الگوی مثلث متقارن در تایم فریمهای بزرگتر دیده میشود و اندازه آن نیز بزرگ است.

علاوه بر این، یکی دیگر از شاخصههای مهم الگوی پرچم سه گوش روند قبلی آن است که باید حتما قدرت بالایی داشته و شدت آن نیز زیاد باشد. این روند قبلی در واقع نقش میله پرچم را بازی میکند.

شکست پرچم سه گوش چگونه اتفاق میافتد؟

گفتیم که پرچم سه گوش یک الگوی ادامهدهنده است و بعد از تشکیل و شکست آن میتوان در همان جهت روند قبلی وارد معامله شد؛ اما شکست پرچم سه گوش چه زمانی اتفاق میافتد و چگونه میتوانید آن را شناسایی کنید؟

شکست پرچم سه گوش معمولا در همان جهت روند قبل از شکلگیری این الگو اتفاق میافتد؛ برای مثال اگر با یک حرکت قوی صعودی روبهرو باشیم و بعد از آن الگوی پرچم سه گوش شکل بگیرد، شکست نیز رو به بالا اتفاق خواهد افتاد و شاهد ادامه حرکت صعودی خواهیم بود. شدت این حرکت صعودی نیز به شدت حرکت صعودی قبل از شکلگیری پرچم سه گوش بستگی دارد و هرچقدر قدرت آن بیشتر باشد، قدرت روند جدید نیز بیشتر خواهد بود.

از نظر زمانی نیز الگوی پرچم سه گوش در ایدهآلترین حالت حداکثر تا سه هفته نوسان میکند. اگر مدت نوسان از این مقدار بیشتر شود به احتمال زیاد الگوی پرچم سه گوش به الگوی دیگری مثل الگوی مثلث متقارن تبدیل شده یا با شکست مواجه شده است. شکست نیز زمانی اتفاق میافتد که قیمت دارایی مورد نظر برخلاف جهتی که از الگوی پرچم سه گوش انتظار داریم، حرکت کند.

نکته مهم دیگری که باید در مورد شکست الگوی پرچم سه گوش در نظر داشته باشید این است که در زمان شکلگیری این الگو حجم معاملات با کاهش روبهرو میشود، اما بعد از شکست، حجم باید افزایش یابد. این افزایش حجم در واقع نشاندهنده قدرت بالای خریداران یا فروشندگان است. حرکت قدرتمندی که بعد از شکست الگوی پرچم سه گوش شکل میگیرد، یکی از دلایل مهمی است که بسیاری از تحلیلگران و تریدرها به این الگو علاقهمند هستند.

آموزش معامله با الگوی پرچم سه گوش

برای معامله با الگوی پرچم سه گوش باید ابتدا این الگو را روی نمودار شناسایی و رسم کنید و سپس منتظر شکست آن بمانید. اگر شکست در جهت روند قبلی اتفاق افتاد میتوان وارد معامله شد.

مهمترین چیز در زمان یادگیری الگوهای تحلیل تکنیکال این است که نحوه معامله و کسب سود با آن را یاد بگیرید. هر چه باشد تمام هدف ما از یادگیری این الگوها این است که بتوانیم آنها را روی نمودار شناسایی کرده و با استفاده از قوانین آنها کسب سود کنیم. بنابراین حتما شما هم به این فکر میکنید که روش معامله و کسب درآمد با الگوی پرچم سه گوش چگونه است؟

همانطور که قبلا هم اشاره کردیم، اساس معامله با این الگو شکست آن است. به عبارت دیگر، زمانی که الگوی پرچم سه گوش در نمودار قیمت یک دارایی شکل گرفت و ما توانستیم به عنوان یک تحلیلگر آن را شناسایی کرده و روی نمودار رسم کنیم، باید منتظر شکست آن بمانیم و بعد از آن معامله خود را در جهت روند قبلی باز کنیم. در حالت کلی برای معامله با الگوی پرچم سه گوش میتوانید به سه روش زیر عمل کنید:

- بعد از شناسایی و رسم الگوی پرچم سه گوش، به محض اینکه قیمت از خط روند بالا یا پایین عبور کرد، در جهت روند قبلی وارد معامله شوید؛

- بعد از عبور قیمت از سقف یا کف پرچم وارد معامله شوید؛

- بعد از وقوع شکست منتظر بازگشت موقت قیمت یا به اصطلاح «پول بک» (Pullback) باشید و سپس وارد معامله شوید.

برای درک بهتر موضوع یک مثال از نحوه معامله با الگوی پرچم سه گوش نزولی میزنیم. در تصویر زیر نمودار قیمت یکی از رمزارزهای مطرح بازار به نام «چین لینک» (Chainlink) را مشاهده میکنید. در الگوی شکل گرفته، میله پرچم از محل شروع ریزش در قیمت ۶.۴۸ دلار شروع شده و تا پایین الگوی پرچم در قیمت ۵.۶۸ دلار ادامه مییابد که اگر فاصله آنها را حساب کنیم عدد ۰.۸ دلار به دست میآید.

در این مثال نقطه شکست نیز عدد ۵.۹۸ دلار است و میتوان در این قیمت وارد معامله فروش یا «شورت» (Short) شد. اکنون برای محاسبه هدف قیمتی و نقطه خروج از معامله نیز میتوان به اندازه میله پرچم به سمت پایین حرکت کرد که در این صورت باید ۵.۹۸ دلار از ۰.۸ دلار کم شود. با تفریق این دو عدد به قیمت ۵.۱۸ دلار میرسیم که همان نقطه خروج از معامله برای ما خواهد بود.

همچنین حد ضرر یا نقطه خروج از معامله در صورت شکست خوردن الگو نیز در بالای مقاومت خواهد بود. اگر الگوی پرچم سه گوش از نوع صعودی باشد حد ضرر در پایین حمایت قرار خواهد گرفت.

سخن پایانی

الگوی پرچم سه گوش یا Pennant یک الگوی ادامهدهنده روند به حساب میآید و برای همین در تحلیل تکنیکال از آن برای ورود به معامله در جهت موافق روند فعلی استفاده میشود. این الگو معمولا در تایم فریمهای کوتاه مدت ظاهر شده و حداکثر تا سه هفته شاهد نوسان قیمت در این الگو هستیم.

در صورتی هم که نوسان قیمت از این مقدار بیشتر شود به احتمال زیاد الگوی پرچم سه گوش به الگوی مثلث متقارن تبدیل شده و باید معاملات خود را براساس آن الگو انجام دهیم. مهمترین راز موفقیت برای معامله و کسب سود با الگوی پرچم سه گوش کیفیت روند قبل از شکلگیری آن است؛ در واقع هر چه این روند قدرت بیشتری داشته باشد، بعد از شکست این الگو نیز روند با همان قدرت ادامه خواهد یافت.