ترید ارز دیجیتال چیست؟ آموزش ترید ارز دیجیتال در صرافی با ۱۵ گام

اگر به دنبال این هستید که بدانید ترید ارز دیجیتال چه معنایی دارد و چگونه میتوان بهصورت اصولی وارد این کار شد، پس باید بگوییم که جای خوبی را پیدا کردهاید. این روزها در هر جای اینترنت که سری بزنید اطلاعات مختلفی در رابطه با ترید ارز دیجیتال پیدا میکنید که ممکن است باعث سردرگمی شما شده باشد.

برای همین به منظور آشنایی راحتتر شما با این پدیده، آموزشی را ترتیب دادهایم که با جزئیات کامل ترید ارز دیجیتال در ایران را به تازهواردها یاد میدهد.

در ادامهی مقاله ابتدا ارز دیجیتال را تعریف کرده و سپس در مورد ترید و دلایل انجام آن توضیحاتی را ارائه میکنیم. بعد از خواندن این راهنما، شما خواهید توانست بهراحتی مناسبترین ارز دیجیتال برای ترید را انتخاب کرده و با یک استراتژی خوب و کمریسک فعالیت خود در این حوزه را آغاز کنید. بحثهای زیادی نیاز به آموزش دارند پس بیایید همین الان ماجراجویی خود را آغاز کنیم. با ما همراه باشید.

ارز دیجیتال چیست؟

از این ارزها میتوان برای پرداخت و خرید محصولات و خدمات استفاده کرد. البته از آنجایی که ارزهای دیجیتال مفهوم نو و بدیعی هستند بهتازگی شاهد آن هستیم که فروشگاهها و شرکتهای بزرگ پشتیبانی خود از این رمزارزها را اعلام میکنند و روز به روز هم به تعداد پذیرندگان ارزهای دیجیتال افزوده میشود.

همانطور که گفتیم بیشتر ارزهای دیجیتال مثل بیت کوین همانند ارزهای مرسوم مثل دلار و ریال به منظور انتقال ارزش از یک فرد به فرد دیگر ایجاد شدهاند ولی یک تفاوت عمده با چنین ارزهایی دارند. مهمترین ویژگی ارزهای دیجیتال این است که هیچ فرد یا سازمانی مسئولیت مدیریت و کنترل آن را برعهده ندارد.

در عوض وظیفهی تأمین امنیت و کارکرد درست آن برعهدهی مجموعهای از کاربران خود آن ارز دیجیتال است، به گونهای که احتمال تقلب و دستکاری در آن بسیار پایین میآید.

دلیل آن هم استفاده از الگوریتمها و مفاهیم رمزنگاری در ساختار آنها است که به کمک فناوری بلاک چین حاصل میشود.

«بیت کوین» (Bitcoin) اولین ارز دیجیتالی بود که در سال ۲۰۰۹ میلادی فعالیت رسمی خود را آغاز کرد. با موفقیت بیت کوین ارزهای دیجیتال دیگری هم پدید آمدند که سعی داشتند مشکلات این رمزارز را بهبود ببخشند. ارزهای دیگری هم هستند که با اهداف خاص دیگری ایجاد شدهاند.

به عنوان نمونه ارز دیجیتال BNB که مختص صرافی «بایننس» (Binance) است و از آن میتوان برای کاهش کارمزدهای صرافی بایننس و دیگر کاربردها استفاده نمود. این تنوع بسیاری بالای ارزهای دیجیتال فرصتهای جدیدی را برای سرمایه گذاری فراهم کرده که در بخش بعدی بیشتر در این باره صحبت میکنیم.

منظور از ترید ارز دیجیتال چیست؟

واژهی «ترید» (Trade) در زبان انگلیسی به معنای معامله یا مبادله است. در دنیای بازارهای مالی از جمله بازار ارزهای دیجیتال از این واژه برای اشاره به خرید و فروش این رمزارزها استفاده میشود.

همانطور که میدانید هدف از ترید و معامله ارزهای دیجیتال کسب سود از این بازار پرنوسان است. بنابراین با داشتن استراتژیهای مناسب میتوان از این روش استفاده کرده و سود زیادی به دست آورد.

از آنجایی که این ارزهای دیجیتال مجازی هستند و بر بستر اینترنت قرار دارند، پس برای انجام معاملات ارز دیجیتال به نرم افزارهای ارز دیجیتال نیاز داریم.

این نرم افزارها شامل صرافی های ارز دیجیتال و کیف پول های دیجیتال است که در ادامه بیشتر در مورد آنها صحبت خواهیم کرد.

درست مانند دنیای واقعی که شما میتوانید به ازای پرداخت ریال، دلار دریافت کنید در دنیای ارزهای دیجیتال هم میتوان به ازای پرداخت برخی از ارزها، ارزهای دیجیتال دیگر را خریداری نمود. به این نوع مبادله «ترید جفت ارز» میگویند.

به عنوان مثالی دیگر، فرض کنیم شما قصد دارید در یکی از صرافیهای داخلی ترید کنید. بعد از عضویت و ورود به محیط ترید این صرافی شما با جفت ارزهای پشتیبانیشده توسط آن صرافی روبهرو میشوید. این جفت ارزها میتواند ریال/بیت کوین، ریال/اتریوم یا تتر/بیت کوین و غیره باشد.

وقتی وارد بازار جفت ارز ریال/بیت کوین شوید، یعنی شما میتوانید در آن بازار با پرداخت ریال بیت کوین بخرید، یا با فروش بیت کوینهای خود ریال دریافت کنید.

همانطور که گفتیم این جفت ارزها بستگی به صرافی دارد که در بیشتر صرافیهای ایرانی ریال و تتر یک پای ثابت این جفت ارزها هستند.

در صرافیهای خارجی مثل بایننس امکان خرید و فروش ارزهای دیجیتال با بیت کوین و اتریوم هم وجود دارد. یعنی اگر بیت کوین داشته باشید، میتوانید مستقیماً با آن ارز دیجیتال دیگری مثل «لایت کوین» بخرید.

بگذارید حدس بزنیم! شما کسی هستید که تمایل به سرمایهگذاری در ارزهای دیجیتال دارد ولی حجم عظیم اطلاعات و مقالات مرتبط در این موضوع باعث سردرگمی شما شده است. اگر چنین است و نمیدانید که برای ترید رمز ارزها و کسب سود از این راه از کجا شروع کنید باید بگوییم که شانس با شما یار بوده و بهترین مکان برای این کار را یافتهاید.

در پایان این مقاله نه تنها با تمام مفاهیم ضروری برای داشتن یک ترید موفق مثل استفاده از کیف پول دیجیتال، استراتژی معاملاتی، تحلیل نمودار، مدیریت ریسک و غیره آشنا خواهید شد بلکه خواهید توانست مانند یک تریدر حرفهای که همهی فوت و فن این بازار را بلد است، به خریدوفروش ارزهای دیجیتال بپردازید.

سطح این مقاله مقدماتی است و به گونهای نوشته شده است که همه چیز را با زبانی ساده و ذکر مثالهای گوناگون برای افراد مبتدی توضیح میدهد. چیزهای زیادی برای یادگیری وجود دارد و بهتر است کار را شروع کنیم. با ما همراه باشید.

کیف پول دیجیتال

درست مانند دنیای واقعی که به یک مکان امن برای نگهداری پولهای خود داریم، در دنیای رمز ارزها باید یک مکان امن وجود داشته باشد که بتوانیم ارزهای دیجیتال خود را در آنجا نگهداری کنیم. این کار توسط کیف پول دیجیتال یا ولت (Wallet) انجام میشود.

یک کیف پول دیجیتال در واقع برنامهای است که با عضویت یا خرید آن میتوان یک آدرس منحصر به فرد دریافت نمود. این آدرس همانند شماره حساب بانکی است که وقتی بخواهیم کسی برایمان پول بفرستد آن را در اختیارش قرار میدهیم. در کیف پول دیجیتال هم برای دریافت ارز دیجیتال از دیگر افراد باید این آدرس مخصوص را در اختیار او قرار دهیم تا بعد از اینکه عملیات پرداخت را تکمیل کرد بتوانیم رمزارز دریافتی خود را در کیف پول دیجیتالمان ببینیم.

بنابراین اولین و یکی از مهمترین کارهایی که باید قبل از شروع ترید ارزهای دیجیتال انجام دهیم انتخاب یک کیف پول دیجیتال خوب است. کیف پولها انواع مختلفی دارند که معمولاً برای ترید از کیف پول دیجیتال نرمافزاری استفاده میشود. کیف پول نرمافزاری میتواند یک سایت اینترنتی، یک برنامه قابل نصب روی رایانه یا یک اپلیکیشن موبایل باشد. به این کیف پولها به ترتیب کیف پولهای تحت وب (Web Wallet)، کیف پولهای دسکتاپ (Desktop Wallet) و کیف پولهای موبایلی (Mobile Wallet) هم میگویند.

دلیل اینکه گفتیم از کیف پولهای دیجیتال نرمافزاری برای ترید بیشتر استفاده میشود این است که کار کردن با آنها راحت بوده و به سرعت میتوان به آنها رمز ارز واریز یا برداشت کرد. در طرف دیگر کیف پولهای سختافزاری را هم داریم که از نظر ظاهری شبیه حافظههای فلش هستند. برای استفاده از این نوع کیف پولها بر خلاف کیف پولهای نرمافزاری که رایگان هستند، باید پول پرداخت کرد و آنها را خرید. از کیف پولهای سختافزاری معمولاً برای نگهداری طولانی مدت ارزهای دیجیتال استفاده میشود که دلیل آن هم امنیت بسیار بالایشان نسبت به کیف پولهای نرمافزاری و سختتر بودن کار با آنها است.

البته یک نکتهی مهم که باید همینجا به آن اشاره کنیم این است که برخی از صرافیهای ارز دیجیتال که در بخش بعدی در مورد آنها توضیح خواهیم داد، خودشان یک کیف پول دیجیتال داخلی دارند. بدین ترتیب اگر از همان صرافی ارز دیجیتال مورد نظر خود را بخرید، رمز ارز دریافتی میتواند در حساب شخصی شما در آن صرافی باقی بماند.

نگهداری ارزهای دیجیتال در کیف پولهای دیجیتال داخلی صرافیها به دلیل احتمال سرقت و امنیت پایین، چندان پیشنهاد نمیشود مگر اینکه فواصل زمانی تریدهای شما در آن صرافی کوتاه و برای مثال به صورت روزانه باشد.

به عبارت سادهتر اگر هر روز در صرافی دلخواه خود به ترید میپردازید میتوانید داراییهای خود را در کیف پول دیجیتال همان صرافی باقی بگذارید ولی اگر این فاصله از چند هفته بیشتر شد بهتر است آنها را به یک کیف پول دیجیتال معتبر منتقل کنید. بدین ترتیب اگر در آینده دوباره خواستید ارزهای دیجیتال را خود را بفروشید یا با ارزهای دیگر ترید کنید میتوانید داراییهای خود را از کیف پول دیجیتال به صرافی انتقال دهید و ترید خود را تکمیل کنید.

اما اصلاً منظور از صرافی ارز دیجیتال چیست؟ بخش بعدی به این موضوع اختصاص دارد.

ترید ارز دیجیتال

منظور از «ترید ارز دیجیتال» (Trade) یعنی اینکه شما در صرافی به ازای پرداخت یک ارز، ارز دیجیتال دیگری به همان ارزش دریافت کنید. خود کلمهی ترید به معنای خرید و فروش، معامله یا مبادله است. به عنوان مثال فرض کنیم شما ۱۰ میلیون ریال دارید. برای کسب سود از ترید ارز دیجیتال میتوانید با این پول حساب خود را در یک صرافی ارز دیجیتال شارژ کنید و سپس وارد یکی از بازارها مثل بازار بیت کوین/ریال شده و یک سفارش خرید با قیمت دلخواه خود ثبت کنید. مثلاً در سفارش خود مشخص کنید که تمایل دارید ۰.۰۰۲ واحد بیت کوین را در قیمت ۴۰ هزار دلار بخرید. بدین ترتیب سفارش شما در صف انتظار قرار میگیرید و زمانی که میانگین قیمت این رمز ارز نزدیک قیمت پیشنهادی شما شود به احتمال زیاد شخص دیگری هم سفارش فروش با همان قیمت را ثبت میکند. بدین ترتیب سفارش شما با سفارش او به صورت خودکار توسط صرافی هماهنگ میشود و عملیات خرید و فروش بین شما صورت میگیرد.

البته توجه کنید که لازم نیست حتماً مقدار خرید شما با مقدار فروش آن شخص دقیقاً به یک اندازه باشد. خود صرافی به صورت هوشمند این موضوع را حل میکند. برای مثال سفارش خرید شما ممکن است توسط سفارش فروش دو یا چند نفر تکمیل شود.

حال ترید شما تکمیل شده و به ازای پرداخت ۱۰ میلیون ریال، مقدار ۰۰۲ واحد بیت کوین دریافت کردهاید. شاید چند روز بعد قیمت بیت کوین از ۴۰ هزار دلار به ۸۰ هزار دلار برسد که در این صورت میتوانید دوباره وارد همان بازار بیت کوین/ریال صرافی شده و این بار بیت کوینهای خود را بفروشید. با این کار ۱۰ میلیون ریال شما ۲۰ میلیون ریال میشود. این همان ترید ارز دیجیتال که بارها اسم آن را شنیده بودید.

ترید ارز دیجیتال روی کاغذ به همین آسانی است ولی در حقیقت موضوع پیچیدهتر از این حرفهاست که در بخشهای بعدی بیشتر در این مورد صحبت خواهیم کرد.

صرافی ارز دیجیتال

«صرافی ارز دیجیتال» یا اکسچنج (Cryptocurrency Exchange) به سایت یا اپلیکیشن موبایلی گفته میشود که در آن میتوان با پرداخت پولهای رایج مثل دلار و ریال ارزهای دیجیتالی مثل بیت کوین و اتریوم دریافت کرد. درست مانند دنیای واقعی که مردم برای سفرهای خارجی خود به صرافیها مراجعه کرده و با پرداخت ریالی دلار دریافت میکنند در صرافیهای ارز دیجیتال هم همین کار به صورت کاملاً مجازی اتفاق میافتد.

برای شروع بهتر است از یک صرافی ایرانی استفاده کنید که خوشبختانه چندین عدد از آنها سالهاست که مشغول فعالیت هستند و میتوان به آنها اعتماد کرد.

صرافیها را میتوان به دو دسته تقسیم کرد:

۱) برخی صرافیها هستند که تنها به عنوان یک رابط بین شما و عملیات خرید ارز دیجیتال عمل میکنند. به عبارت دیگر در این نوع صرافیها امکانات چندانی وجود ندارد و همه چیز سر راست است. برای مثال فرض کنید شما میخواهید مقداری بیت کوین بخرید. در چنین صرافی قیمت فروش بیت کوین توسط خود صرافی و بر اساس قیمت فعلی آن رمز ارز تعیین میشود و شما نمیتوانید قیمت پیشنهاد خود را بدهید.

در صفحهی خرید صرافیهایی که به این شکل عمل میکنند، شما باید مقدار بیت کوین مدنظر خود را به همراه آدرس کیف پول دیجیتالی که میخواهید بیت کوینها به آن ریخته شوند وارد میکنید و سپس روی دکمهی پرداخت کلیک میکنید. با این کار مانند هر خرید اینترنتی دیگری صفحهی بانک باز میشود و شما بعد از وارد کردن مشخصات کارت بانکی خود عملیات خرید را تکمیل میکنید. بدین ترتیب بعد از مدت کمی بیت کوینهای خریداری شدهی شما در کیف پولتان قابل مشاهده خواهد بود.

۲) نوع دیگری از صرافیها هم وجود دارند که علاوه بر روش اول قسمتی هم برای حرفهایها در نظر گرفتهاند. در چنین صرافیهایی بازارهای مختلفی مثل بیت کوین/ریال وجود دارد که شما میتوانید با وارد شدن به آن سفارشهای خرید و فروش و سفارشهای تکمیل شدهی اخیر را مشاهده کنید. منظور از بازار بیت کوین/ریال که به آن جفت ارز هم گفته میشود، این است که در آن قسمت صرافی شما میتوانید ریالهای خود را با بیت کوین معامله کنید. مثلاً ۱۰ میلیارد ریال بدهید و ۱ بیت کوین دریافت کنید.

مزیت این نوع صرافی در این است که شما میتوانید سفارش خرید خود را با هر قیمت دلخواهی که میخواهید ثبت کنید و منتظر بمانید تا شخص دیگری تمایل به فروش بیت کوینهای خود با قیمت پیشنهادی شما پیدا کند. در این صورت عملیات خرید و فروش بین شما و این شخص به صورت خودکار انجام میشود و مبلغ کمی نیز به عنوان کارمزد به حساب صرافی ریخته میشود. در واقع این نوع صرافیها همان جاهایی هستند که بخش عمدهای از ترید افراد مختلف در آنجا صورت میگیرد و در ادامه نیز وقتی از صرافی صحبت کنیم منظورمان همین نوع صرافی است.

اکنون که با مفاهیم اولیه تاحدودی آشنا شدیم بیایید کمی هم در مورد ترید ارز دیجیتال و چگونگی کسب درآمد از این راه صحبت کنیم.

آموزش ترید در صرافی

اکنون که با مفهوم صرافی و ترید رمز ارزها آشنا شدیم نوبت میرسد به آموزش نحوهی انجام ترید در آنها. اولین موضوعی که باید به آن توجه کنید این است که برای ترید دو راه بیشتر ندارید. یا باید از صرافیهای داخلی استفاده کنید یا به سراغ صرافیهای خارجی بروید. اولین مشکل همینجا خود را نشان میدهد.

بیشتر صرافیهای معتبر خارجی به دلیل تحریمها اجازهی فعالیت کاربران ایرانی را نمیدهند و به محض اینکه بفهمند کاربری از داخل ایران در صرافی آنها فعالیت میکند حسابش را بلوکه میکنند.

کاربران و سرمایهگذاران ایرانی حرفهای که مدتهاست به ترید میپردازند و با تمام فوت و فن آن آشنا هستند با استفاده از روشهای خاصی این تحریمها را دور زده و در صرافیهای خارجی ترید میکنند. در واقع این کاربران با کمک گرفتن از ابزارهایی مثل وی*پی*ان یا وی*پی*اس هویت خود را از صرافیهای خارجی پنهان میکنند.

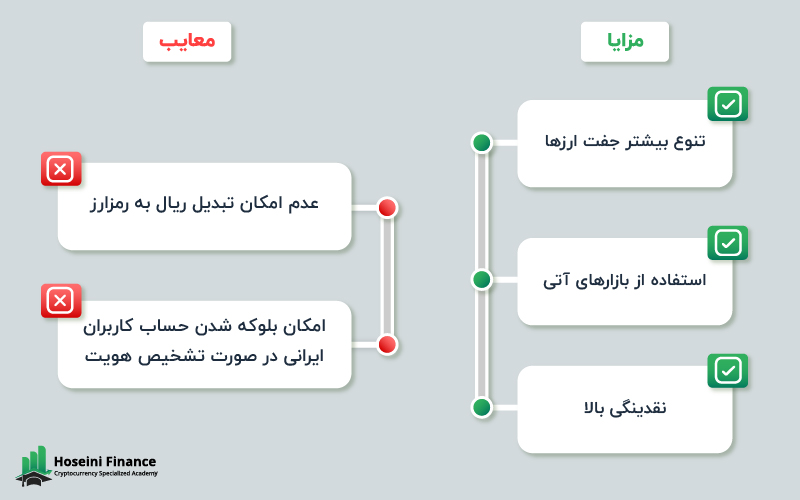

این کار علی رغم اینکه خطرناک است ولی مزایای زیادی هم دارد. اولین موضوع پشتیبانی آنها از رمز ارزهای متنوع است که در صرافیهای داخلی ممکن است وجود نداشته باشند. دومین مسئله امکانات بیشتر این صرافیها نسبت به صرافیهای داخلی است. برای مثال در صرافیهای خارجی میتوان به «بازارهای آتی» یا فیوچرز (Futures) دسترسی پیدا کرد یا برای خریدهای خود حد سود و حد ضرر گذاشت که هیچ کدام در برخی از صرافیهای معتبر داخلی وجود ندارند.

مسئلهی دیگر بحث نقدینگی بالای صرافیهای خارجی نسبت به صرافیهای داخلی است. به عبارت دیگر صرافیهای خارجی به دلیل تعداد بسیار زیاد کاربرانشان نقدینگی بالایی دارند. این یعنی شما هر سفارشی نزدیک قیمت میانگین یک ارز دیجیتال ثبت کنید، در کسری از ثانیه اجرایی میشود ولی در صرافی ایرانی ممکن است زمان زیادی طول بکشد که فردی مایل به خرید یا فروش با قیمت ثبت شدهی شما باشد.

همانطور که گفتیم استفاده از صرافیهای خارجی تنها به کسانی که تجربهی زیادی در این بازار دارند و با تمام نکات ضروری تغییر هویت آشنا هستند، پیشنهاد میشود و اگر شما حوصلهی این دردسرها را ندارید و کمتجربه هستید بهترین کار استفاده از همان صرافیهای داخلی است.

صرافی کوین لوکالی (CoinLocally) از جمله صرافیهای خارجی معتبر است که خدمات خود را د اختیار ایرانیان قرر داده است. احراز هویت در این صرافی اجباری نیست و امکان خرید تتر را با ویزاکارت فراهم کرده است. اسپات و فیوچرز از بازارهای کوین لوکالی هستند. تریدرهای مبتدی نیز میتوانند از قابلیت اکانت آزمایشی در کوین لوکالی استفاده کنند.

اگر قصد سرمایهگذاری و معامله دربازارهای ارزدیجیتال ازطریق صرافی کوین لوکالی را دارید،ازطریق لینک زیر اقدام کنید.

لینک ثبت نام در صرافی کوین لوکالی

ترید در صرافی داخلی هم به آسانی مراجعه به سایت اینترنتی آن صرافی و عضویت در آن است. بعد از عضویت و قبل از اینکه بتوانید ماجراجویی خود را در ترید ارزهای دیجیتال آغاز کنید باید یک مرحله مهم دیگر را نیز پشت سر بگذارید. به عبارت دیگر تقریبا تمام صرافیهای معتبر داخلی به دلایل امنیتی و مبارزه با فساد قبل از شروع فعالیت از شما میخواهند که هویت خود را پیش آنها تایید کنید. برای اینکار باید عکس خود را به همراه تصویر کارت ملی و کارت بانکی و یک دست نوشته برای آنها ارسال کنید تا امکان خرید و فروش ارزهای دیجیتال برایتان آزادسازی شود.

لینک ثبت نام در صرافی OMPFinex

بعد از اینکه هویت شما تایید شد دیگر میتوانید به راحتی ترید کنید و به سود برسید. روش کار در صرافیهای داخلی هم به همان شکلی است که در بخش قبلی در مورد آن صحبت کردیم.

تا اینجای مقاله با مقدمات آشنا شدیم و روش انجام ترید را هم میدانیم. اما آیا دانستن اینها برای موفقیت در این عرصه و کسب سود کافی است؟ جواب مسلما یک خیر بزرگ است. موضوعات مهم دیگری هم وجود دارند که دانستن آنها برای بقا در این بازار ضروری هستند. مثلاً شما در روز چند بار باید ترید کنید؟ اصلاً آیا اجازه دارید که هر روز ترید داشته باشید؟ از کجا باید بفهمید که اکنون وقت فروش یک ارز دیجیتال است یا زمان خرید مقدار بیشتری از آن؟

اینها موضوعاتی هستند که با جزئیات کامل و با زبانی ساده در بخشهای بعدی به آنها خواهیم پرداخت.

انتخاب یک استراتژی معاملاتی

استراتژی معاملاتی یا استراتژی ترید مشخص میکند که هر فرد چگونه از راه ترید به موفقیت میرسد. به عبارت دیگر یک نفر ممکن است از راه خرید و فروش روزانهی ارزهای دیجیتال درآمد کسب کند در حالی که شخص دیگر با خرید و نگهداری آن برای چند ماه به سوددهی میرسد. به اینها استراتژی معاملاتی میگوییم که فعالان این حوزه آن را به چند نوع تقسیم کردهاند.

اولین استراتژی معاملاتی «استراتژی خرید و نگهداری» (Buy and Hold) است. یعنی اگر شما بیت کوین، اتریوم یا هر ارز دیجیتال دیگری را خریداری کرده، آن را به کیف پول دیجیتال خود منتقل کنید و چند ماه یا چند سال کاری به آن نداشته باشید در واقع دارید از استراتژی خرید و نگهداری پیروی میکنید. از نظر خیلیها این استراتژی به خصوص در رابطه با ارزهای برتر بازار مثل بیت کوین، کمخطرترین راه سرمایهگذاری در ارزهای دیجیتال شناخته میشود زیرا سود یا ضرر شما را حرکت قیمتی خود آن رمز ارز مشخص میکند و عوامل دیگری مثل خطاهای معاملاتی که ممکن است توسط خود شما انجام بگیرد تاثیری در این رابطه نخواهد داشت.

افراد دیگری هم هستند که با مشاهدهی یک روند در نمودار قیمتی یک رمزارز وارد معامله میشوند و تا پایان آن معاملهی خود را نمیبندند. به این استراتژی معاملاتی «استراتژی روندی» (Trend) یا موقعیتی (Position) گفته میشود که معمولاً فاصلهی بین خرید و فروش در آن میان مدت بوده و حدود چند ماه طول میکشد. برای مثال اگر شما با تحلیل خود تشخیص بدهید که نمودار قیمتی بیت کوین روند صعودی دارد و مقداری از این رمز ارز خریداری کنید و تا پایان روند دست به آن نزنید از استراتژی روندی استفاده میکنید.

در طرف دیگر اگر حوصله ندارید که چند ماه منتظر بمانید و میخواهید در زمان کمتری نتیجهی معاملهی خود را ببینید میتوانید چند روز یا چند هفته بعد از خرید یک رمز ارز و در صورتی که قیمت آن بالاتر رفته باشد، آن را بفروشید. به عبارت دیگر اگر فاصلهی بین خرید و فروش شما از یک ماه کمتر ولی از یک روز بیشتر باشد یعنی دارید از استراتژی معاملاتی نوسانگیری یا سوینگ (Swing) بهره میبرید. خیلیها معتقدند بهترین روش خرید و فروش برای افراد تازهوارد همین روش نوسانگیری است زیرا هم زمان کافی برای تصمیمگیری وجود دارد و هم فواصل زمانی آنها به شکلی است که به راحتی میتوان معاملات را مدیریت کرد.

استراتژی معاملاتی دیگر استراتژی روزانه (Day Trading) نام دارد. در این استراتژی شما در واقع در کمتر از ۲۴ ساعت هم رمز ارز مورد نظر خود را میخرید و بعد از کمی صعود آن را میفروشید و سود آن روز خود را در حساب خود دریافت میکنید. مثلاً شما صبح بیدار میشوید و میبینید که قیمت بیت کوین ۳۰ هزار دلار است. با بررسی شرایط تصمیم میگیرید که مقداری از این رمز ارز را بخرید.

سپس شب که پای نمودار قیمت میروید میبینید که مقداری رشد کرده و قیمت آن به ۳۲ هزار دلار رسیده است. در این لحظه طبق تحلیل خود نتیجه میگیرید که اکنون زمان فروش و دریافت سود است. بدین ترتیب شما از استراتژی روزانه استفاده میکنید.

بعضیها هم هستند که بهقدری تحلیلشان قوی است و در بازار ارزهای دیجیتال تجربه دارند که در طول روز چندین بار دست به معامله میزنند. در واقع استراتژی این افراد این است که از هر ترید سود کمی به دست بیاورند ولی از آنجایی که تعداد تریدهایشان زیاد است این سودها روی هم جمع شده و در آخر روز مبلغ قابل توجهی میشود. به این روش «استراتژی ریزهخواری» یا «اسکالپینگ» (Scalping) میگویند که به هیچ وجه به افراد کمتجربه پیشنهاد نمیشود. این افراد معمولاً با کمترین رشد قیمتی نسبت به قیمت خرید خود معامله را بسته و مانند یک شکارچی دنبال یک موقعیت دیگر میگردند.

برای مثال فرض کنیم شما طبق تحلیل خود میبینید که بیت کوین بین قیمت ۳۰ هزار دلار و ۳۱ هزار دلار نوسان میکند. وقتی قیمت به ۳۰ هزار دلار میرسد شما مقداری از آن را خریداری میکنید و چشم از نمودار برنمیدارید. چند دقیقه بعد قیمت این رمز ارز به ۳۰ هزار و ۵۰۰ دلار میرسد و شما بلافاصله تصمیم میگیرید که بیت کوینهای خود را بفروشید. یک ساعت بعد قیمت دوباره به ۳۰ هزار دلار نزدیک میشود و شما دوباره اقدام به خرید آن میکنید. ممکن است این بار قیمت برخلاف انتظار شما حرکت کرده و به سمت ۲۹ هزار و ۵۰۰ دلار برود.

در این لحظه شاید شما تصمیم بگیرید که با کمی ضرر از معامله خارج شوید و منتظر یک موقعیت دیگر بمانید. چند ساعت بعد دوباره قیمت به ۳۰ هزار دلار نزدیک میشود و دوباره شما بیت کوین میخرید. مدتی بعد قیمت به ۳۱ هزار دلار میرسد و شما بیت کوینهای خود را میفروشید. این استراتژی اسکالپینگ یا جیرهخواری است که حتی ممکن است فاصلهی بین خرید و فروش در آن به چند دقیقه یا حتی ثانیه هم برسد. چیزی که مهم است این است که در پایان روز برایند سودهای ما از ضررهای ما بیشتر شود.

البته این روش معمولاً برای کسانی مناسب است که سرمایهی اولیه زیادی داشته باشند. به عنوان مثال برای کسی که ۱ بیت کوین داشته باشد حرکت قیمتی ۳۰۰ دلاری این رمز ارز که ممکن است در عرض چند دقیقه اتفاق بیفتد سودی معادل ۳۰۰ دلار در پی خواهد داشت.

اما تقریباً همهی این استراتژیها نیازمند تحلیل هستند و نمیشود به صورت شانسی و تصادفی اقدام به خرید یا فروش رمز ارزها نمود.

اگر این کار را بکنید شاید چند بار اول مشکلی برایتان پیش نیاید و حتی سود هم به دست بیاورید ولی مطمئن باشید با یک اشتباه تمام سرمایهی خود را بر باد خواهید داد. اینجاست که اهمیت تحلیل در بازارهای مالی و به خصوص بازار ارزهای دیجیتال مشخص میشود که در بخش بعدی در مورد انواع آن صحبت میکنیم.

تحلیل تکنیکال و تحلیل فاندامنتال

فرمول موفقیت در بازار ارزهای دیجیتال و کسب سودهای فراوان از آن بسیار ساده است: شما باید رمز ارز مدنظر خود را در قیمت پایین بخرید و در قیمت بالا بفروشید. اما مشکل اصلی اینجا خود را نشان میدهد. این قیمت پایین و قیمت بالا را چگونه باید مشخص کنیم؟ از کجا باید بفهمیم که قیمت فعلی یک رمز ارز قیمت مناسبی برای خرید یا فروش است؟

در پاسخ به این سوال باید بگوییم که هیچ کس نمیتواند با قطعیت این نقاط ورود و خروج را تعیین کند و تنها میتوان در این رابطه حدس زد و پیشبینی کرد. با این حال از همان زمانهای قدیم که مردم روی به سرمایهگذاری و معامله در بازارهای مالی آوردند، به دنبال روشهایی بودهاند که بتوانند احتمال درست از آب درآمدن این پیشبینیها را بالا ببرند.

نتیجهی این همه تلاش به وجود آمدن روشهایی است که امروزه از آن به عنوان «تحلیل تکنیکال» (Technical Analysis) و «تحلیل فاندامنتال» (Fundamental Analysis) یاد میشود.

تحلیل تکنیکال که در زبان فارسی به آن تحلیل فنی هم میگوییم به طور کامل روی نمودار قیمت یک رمز ارز انجام میشود و کاری به عوامل خارجی پیرامون آن ارز دیجیتال ندارد. در واقع در تحلیل تکنیکال سعی میشود از روی روند حرکت قیمت یک رمز ارز در گذشته، قیمت آن در آینده پیشبینی شود.

برای درک بهتر تحلیل تکنیکال بیایید یک سناریو را فرض کنیم. برای مثال میخواهیم برای بیت کوین تحلیل تکنیکال انجام دهیم. برای این کار اولین قدم باز کردن نمودار یا چارت قیمت این رمز ارز در صرافیها یا سایتهای مخصوصی مثل TradingView است. بعد از اینکه نمودار قیمت بیت کوین را باز کردیم میتوانیم محدودههای حمایتی (Support) و مقاومتی (Resistance) را مشخص کنیم. خود این سایتها که نمودارهای قیمتی ارزهای مختلف را ارائه میدهند ابزارهایی دارند که به کمک آنها میتوان این محدودهها را مشخص کرد. مثلاً با انتخاب گزینهی کشیدن خط میتوانیم یک خط به عنوان مقاومت بکشیم یا خط روند صعودی یا نزولی را رسم کنیم.

همچنین میتوانیم با انتخاب یکی از اندیکاتورهای تحلیل تکنیکال اندیکاتورهایی مثل «شاخص قدرت نسبی» (RSI) یا «میانگین متحرک همگرا واگرا» (MACD) را روی نمودار ببینیم. اینکه هر اندیکاتور چه مفهومی دارد و در کجا باید از آن استفاده کرد مقولهی مهمی است که صحبت دربارهی آن خارج از سطح این مقاله است.

نوع دیگر تحلیل، تحلیل فاندامنتال یا بنیادی است که برخلاف تحلیل تکنیکال کاری با نمودار قیمت نداشته و بیشتر روی عوامل خارجی پیرامون یک رمز ارز تمرکز دارد. در حوزهی ارزهای دیجیتال تحلیل فاندامنتال کمی با بازارهای مالی دیگر فرق دارد. برای مثال کسی که میخواهد روی ارز دیجیتالی مثل «کاردانو» (Cardano) تحلیل فاندامنتال انجام دهد، میتواند اخبار مرتبط با آن را در رسانهها دنبال کند یا با مراجعه به سایت رسمی آن پروژه در مورد عملکرد و نقشهی راه آیندهی آن اطلاعات کسب کند. برخی دیگر نیز با بررسی تعداد آدرسهای فعال آن شبکه تلاش میکنند تا میزان استقبال و استفادهی افراد مختلف از آن بلاک چین را تشخیص دهند. مسلماً هرچه یک پروژه کاربران بیشتری داشته باشد، بیشتر میتوان به آن اعتماد کرد.

در کل با اینکه روشهای به کار گرفته شده در تحلیل تکنیکال و تحلیل فاندامنتال با یکدیگر تفاوت دارند ولی از هر دو برای پیدا کردن بهترین ارزهای دیجیتال برای سرمایهگذاری و همچنین تعیین نقاط خرید و فروش با احتمال موفقیت بالا استفاده میشود.

یک مثال دیگر در مورد روشهای استفاده از تحلیل فاندامنتال و تحلیل تکنیکال برای یک سرمایهگذاری خوب میزنیم. فرض کنیم یک خبر خوب در مورد ارز دیجیتال «پولکادات» (Polkadot) منتشر شده که معتقد هستید میتواند تاثیر مثبتی روی قیمت آن بگذارد. برای مثال سازندگان آن اعلام کردهاند که قصد توسعهی بیشتر پروژهی خود را دارند و با یک شرکت شناختهشده هم در این رابطه همکاری خواهند کرد. در بحث تحلیل فاندامنتال این یک خبر مثبت است. از همین رو نمودار قیمتی این رمز ارز را باز میکنیم تا یک نقطهی خرید خوب پیدا کرده و مقداری از این رمز ارز بخریم.

روی نمودار نقاط حمایتی و مقاومتی را بر اساس قیمتهای قبلی تعیین کرده و مثلاً اندیکاتور MACD را هم فعال میکنیم. بر اساس تحلیل تکنیکالی که قبلاً آموزش دیدهایم مشاهده میکنیم که قیمت فعلی در محدودهی حمایتی قرار گرفته و احتمال واکنش به این سطح و بالا رفتن قیمت وجود دارد. اندیکاتور MACD هم سیگنال مثبت میدهد. از همین رو نتیجه میگیریم که قیمت فعلی قیمت مناسبی برای خرید است. این یعنی استفاده از تحلیل تکنیکال برای مشخص کردن نقاط خرید و فروش مناسب که البته فوت و فن خاص خود را دارد و به این راحتیها نیست.

این تنها یک مثال کوچک از نحوهی استفاده از تحلیل تکنیکال و تحلیل فاندامنتال در ترید بود و یادگیری کامل آن نیازمند صرف زمان و انرژی بیشتری است.

اکنون که تشخیص دادیم روی کدام ارز دیجیتال سرمایهگذاری کنیم و چه موقع هم وارد آن شویم سوال دیگری که مطرح میشود این است که چقدر از سرمایهی خود را وارد آن کرده و چگونه از ضررهای احتمالی جلوگیری کنیم. در بخش بعدی به طور کامل در این رابطه صحبت میکنیم.

مدیریت ریسک و سرمایه یعنی چه؟

اگر حتی برای مدت کوتاهی هم در بازار ارزهای دیجیتال فعالیت کرده باشید میبینید که بسیاری از فعالان این حوزه به شما توصیه میکنند که مدیریت ریسک و سرمایه را فراموش نکنید و حتماً از حد ضرر و حد سود استفاده کنید. اما این اصطلاحات چه معنا و مفهومی دارند؟ اصلاً منظور از حد سود چیست؟ آیا حد سود یعنی جلوی سود خود را بگیریم؟!

مدیریت ریسک و سرمایه به زبان ساده یعنی به کار بردن روشهایی که از ضررهای احتمالی و از بین رفتن سرمایهی ما جلوگیری میکنند. حتماً تاکنون ضربالمثل شناختهشدهی «همهی تخممرغها را در یک سبد نگذار» را شنیدهاید. اگر شما ۱۰۰ تخم مرغ داشته باشید و به شما گفته شود که همهی آنها را برای یک ماه سالم نگه دارید بهترین کار این است که همهی آنها را در یک سبد یا مکان قرار ندهید. مثلاً ۲۵ تای آنها را در یک سبد و درون یخچال قرار دهید، ۲۵ تای آن را در یک سبد دیگر و در انبار بگذارید و بقیه را نیز به همین ترتیب در مکانهای دیگر نگهداری کنید چرا که در این صورت مثلاً اگر بچهی همسایه هنگام بازی با بچههای شما ندانسته سبد ۲۵ تایی درون انبار را نابود کند شما تنها ۲۵ تخممرغ از دست دادهاید و هنوز ۷۵ عدد دیگر از آنها سالم هستند. در صورتی اگر تمام آنها را در انبار قرار داده بودید، همهشان به یکباره خراب میشدند.

این موضوع به بازارهای مالی هم کشیده شده و یکی از اصول اولیه و مهم آن محسوب میشود. شمایی که فرضاً ۵۰۰ میلیون تومان دارید و میخواهید آن را سرمایهگذاری کنید نباید تمام آن را وارد ارزهای دیجیتال بکنید. بهترین کار این است که مقداری از آن را در بازار املاک سرمایهگذاری و زمین کوچکی بخرید، با مقدار دیگری از آن ماشین بخرید، مقداری دیگری را وارد بورس کنید و تنها بخش کوچکی از آن مثلاً ۵۰ میلیون تومان را ارز دیجیتال بخرید. مهمتر از همه اینکه با همهی این ۵۰ میلیون خود یک ارز دیجیتال مثل بیت کوین نخرید. تحقیق کنید و چند رمز ارز آیندهدار و شناخته شده پیدا کنید و از هرکدام مقداری بخرید. این یعنی مدیریت ریسک و سرمایه که میتوان آن را با استفاده از تعیین حد ضرر و حد سود تعمیم هم داد.

برای درک بهتر حد سود و حد ضرر یک مثال دیگر میزنیم. فرض کنیم شما طبق تحلیل خود بیت کوین را در قیمت ۳۱ هزار دلار خریدهاید و احتمال میدهید که تا ۳۵ هزار دلار رشد کند. تعیین حد ضرر یعنی در صرافی خود مشخص کنید که اگر قیمت بیت کوین از ۳۰ هزار دلار که یک حمایت قوی برای این رمز ارز محسوب میشده پایینتر برود به صورت خودکار تمام بیت کوینهای شما فروخته شود. دلیل این تصمیم هم این است که به احتمال زیاد اگر بیت کوین حمایت ۳۰ هزار دلاری خود را بشکند سقوط خواهد کرد و ممکن است قیمتش به رقمهای پایینتری مثل ۱۵ هزار دلار هم برسد. بنابراین شما ترجیح میدهید که تنها با ضرر کوچکی از معامله خارج شوید و نگذارید که سرمایهتان نصف شود.

اما در مورد تعیین حد سود چه؟ در واقع تعیین حد سود یعنی سرکوب کردن حس طمع و زیادهخواهی در خود. به عبارت دیگر شما از همان زمان خرید خود مشخص میکنید که اگر قیمت به ۳۵ هزار دلار رسید بلافاصله بیت کوینهایتان فروخته شود و دیگر کاری با این احتمال ندارید که ممکن است قیمت آن به رقمهای بالا مثل ۴۰ هزار دلار برسد. درست است که اگر حد سود خود را روی ۳۵ هزار دلار نمیگذاشتید، میتوانستید سود بیشتری کسب کنید ولی موضوع اصلی اینجاست که این احتمال هم وجود داشت که قیمت بعد از رسیدن به ۳۵ هزار دلار تغییر جهت دهد و چه بسا با پایینتر آمدن از ۳۱ هزار دلار شما را وارد ضرر هم بکند.

البته ناگفته نماند که برای تعیین حد سود و حد ضرر و اجرای آن به صورت خودکار باید صرافیای که با آن کار میکنید این گزینهها را داشته باشد. صرافیهای بزرگ بینالمللی مثل بایننس این گزینهها و حتی گزینههای بیشتری را هم دارند که میتوان هنگام ثبت سفارش خرید یا فروش در بخشهای مربوط به Stop-Loss و Take-Profit حد سود و حد ضرر را مشخص کرد. در صرافیهای دیگر مثل صرافیهای ایرانی که معمولاً این امکان را ندارند، مجبور هستید خودتان به صورتی دستی و هنگام رسیدن به حد سود و حد ضرر خود عملیات خرید یا فروش را انجام دهید.

انتخاب بهترین ارز دیجیتال برای ترید

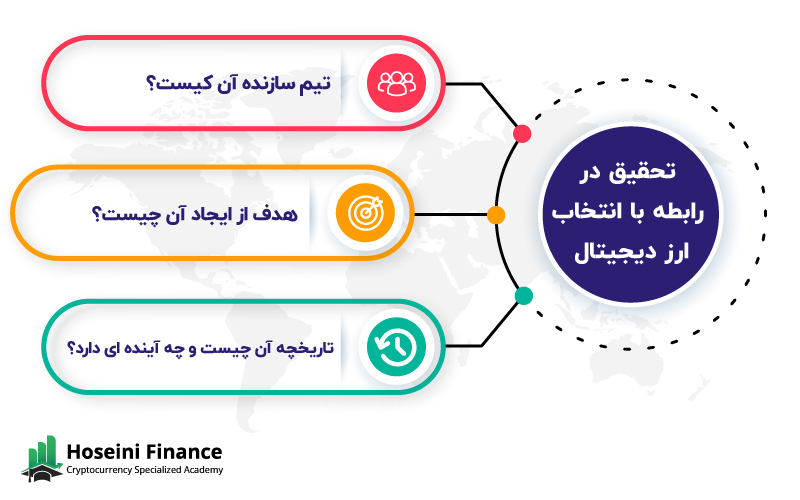

در حال حاضر بیش از صدها ارز دیجیتال مختلف وجود دارد که هرکدام ارزش و کاربرد خاص خود را دارند. برای همین انتخاب بهترین ارز دیجیتال برای ترید و سرمایه گذاری یک امر ضروری است.

بیت کوین و اتریوم دو مورد از قدیمیترین رمزارزها هستند که توانستهاند مورد استقبال عموم قرار بگیرند. ارزهای پرطرفدار دیگری هم وجود دارند که میتوانند رقبای قدرتمندی برای این دو ارز باشند.

با این حال نباید فراموش کرد که حتی بیت کوین هم در سابقهی خود نوسانات شدیدی را تجربه کرده است. پیشبینی روند حرکتی قیمت رمزارزها کار بسیار سختی است. این موضوع زمانی بهتر خود را نشان میدهد که بخواهیم ارزهای دیجیتال جدید را خریدوفروش کنیم.

زیرا این ارزها سابقهای در گذشته ندارند و برای همین نمیتوان حدود قیمتی و روند حرکت آنها را از روی قیمتهای گذشته تشخیص داد.

یکی از مهمترین کارهایی که باید در انتخاب بهترین ارز دیجیتال برای ترید انجام دهید، تحقیق در مورد ارز دیجیتال مدنظرتان است. بهتر است بدانید که در حال خریدوفروش چه ارز دیجیتالی هستید، تاریخچهی آن به کجا برمیگردد و اصلاً هدف و کاربرد آن چیست؟

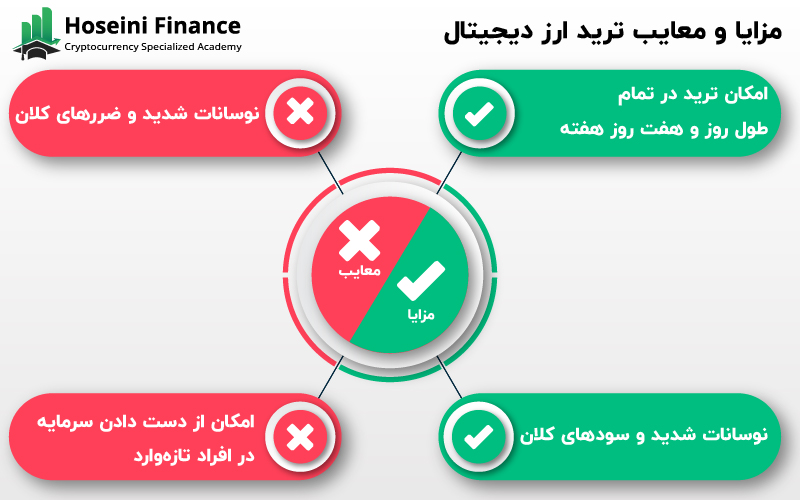

مزایا و معایب ترید ارز دیجیتال

از آنجایی که نظرات عموم مردم و حتی دولتها در مورد ارزهای دیجیتال متنوع بوده و دیدگاه کلی نسبت به آن در مقایسه با دیگر بازارهای مالی محافظهکارانهتر است، صحبت در مورد مزایا و معایب ترید رمزارزها خالی از لطف نخواهد بود.

اولین مزیت ترید در بازارهای ارزهای دیجیتال ۲۴ ساعته بودن آن است. در بازارهای دیگر مثل بازار بورس امکان ترید تنها در ساعتهای مشخصی از روز و هفته وجود دارد ولی ترید ارزهای دیجیتال چنین نیست.

نکتهی بعدی که هم میتوان آن را نکتهی مثبت و هم نکتهی منفی در نظر گرفت نوسانات شدید این بازار است. بیشتر سرمایهگذاران و تریدرها به این دلیل جذب این بازار میشوند که سود گرفتن در آن محدودیتی ندارد. با این حال نباید فراموش کرد که به همان اندازه ضرر کردن در این بازار هم هیچ حدوحدودی ندارد.

از دیگر معایب ترید در بازار ارزهای دیجیتال این است که افراد تازهوارد زیادی در آن وجود دارند که این افراد در صورت ترید بدون آموزش و آگاهی ممکن است تمام سرمایهی خود را بر باد دهند. در طرف دیگر با علم و آگاهی به مسائل پیرامون این رمزارزها و بهرهگیری از تحلیل تکنیکال و فاندامنتال میتوان سودهای زیادی از این بازار گرفت.

استراتژی های ترید

استراتژی ترید درواقع به نقشهی راهی گفته میشود که شما به عنوان یک سرمایهگذار قصد دارید آن را دنبال کنید. هیچ استراتژی واحدی که به عنوان بهترین استراتژی شناخته شده باشد وجود ندارد و هر کدام از این استراتژیها مزایا و معایب خود را دارند.

مهم نیست که شما کدام استراتژی را دنبال میکنید، همین که یک استراتژی داشته باشید خود از اهمیت بالایی برخوردار است. داشتن یک استراتژی باعث میشود که برای خود هدف داشته باشید و نگذارید که احساسات باعث تصمیمگیری اشتباه شود.

اگر بخواهیم سادهتر بگوییم استراتژی ترید به شما کمک میکند که تصمیم بگیرید روی چه ارزی ترید بزنید، چه موقع وارد آن شده و چه موقع خارج شوید و چیزهایی از این قبیل.

چگونه ترید کنیم؟

برای ترید ارز دیجیتال در ایران دو راه دارید: استفاده از صرافیهای داخلی یا خارجی. صرافیهای معتبر خارجی مثل بایننس ایران را در لیست تحریمهای خود قرار دادهاند و نمیتوان بدون دور زدن تحریمها در آنها فعالیت داشت.

با این حال ایرانیهای زیادی هستند که به کمک نرمافزارهای تغییر هویت، حسابهای کاربری خود در این صرافیها را با ارسال تتر شارژ میکنند و سپس در آنها به ترید میپردازند.

استفاده از این روش برای افراد کمتجربه و تازهکار پیشنهاد نمیشود زیرا خطر بلوکه شدن حساب و از دست رفتن سرمایه وجود دارد.

این افراد میتوانند در صرافیها ایرانی ثبت نام کرده و با شارژ حساب خود با ریال به راحتی به خریدوفروش ارزهای دیجیتال بپردازند.

با این حال توجه داشته باشید که اگر قصد تریدهای طولانی مدت دارید، یعنی حدفاصل خرید با فروش یک ارز دیجیتال از چند هفته بیشتر است، بهترین کار این است که داراییهای خود را از حساب صرافی (چه ایرانی و چه خارجی) به یک کیف پول ارز دیجیتال منتقل کنید. با این کار حتی اگر مشکلی برای صرافی مورد نظر پیش بیاید ارزهای شما ایمن خواهند بود.

حال بیایید با جزئیات بیشتری در مورد آموزش ترید ارز دیجیتال در صرافیهای خارجی و صرافیهای داخلی صحبت کنیم.

آموزش خرید و فروش ارز دیجیتال در صرافی خارجی

همانطور که گفتیم بیشتر صرافیهای خارجی به دلیل تحریمها اجازهی فعالیت کاربران ایرانی را نمیدهند. از طرف دیگر دسترسی به سایت این صرافیها هم از طرف ایران مسدود شده است و این یعنی از هر دو طرف برای کاربران ایرانی محدودیت اعمال شده است.

با این حال افراد حرفهای و کسانی که اطلاعات کافی در این زمینه دارند تحریمها را دور زده و در چنین صرافیهایی مثل بایننس فعالیت میکنند.

در واقع این افراد از روشهای تغییر هویت مثل استفاده از V*P*N یا V*P*S کمک میگیرند تا صرافی مورد نظر نتواند تشخیص دهد که آنها از داخل ایران مشغول خریدوفروش هستند.

همانطور که میدانید هر شخص در اینترنت با آدرس IP خود شناخته میشود که از روی این آدرس IP میتوان کشور محل سکونت او را شناسایی کرد.

کاری که V*P*N انجام میدهد تغییر دادن این آدرس IP به یک IP دیگر در کشوری به غیر از ایران مثل استرالیا است. با این کار صرافی مورد نظر تصور میکند که شما یکی از شهروندان استرالیایی هستید و برای همین تحریمها روی شما اعمال نمیشود.

استفاده از این روش خطرات خاص خود را دارد زیرا اگر IP جدید شما ثابت نباشد یعنی مدام تغییر کند، صرافی مورد نظر سریعاً این موضوع را میفهمد و به شما شک میکند.

بدین ترتیب احتمال بسته شدن حساب کاربری شما وجود دارد. کاری که حرفهایها انجام میدهند استفاده از VPNهایی است که IP ثابت ارائه میدهند.

برخی دیگر نیز از VPS یا سرورهای مجازی برای دور زدن تحریمها استفاده میکنند. یک سرور مجازی یا VPS در واقع رایانهای است که در کشور دیگری روشن باقی میماند و شما میتوانید از طریق اینترنت به آن متصل شوید و آن را کنترل کنید.

استفاده از این روش امنیت بیشتری نسبت به VPN دارد و هم قیمت آن بالاتر بوده و هم به دلیل کنترل یک رایانهی دیگر از طریق اینترنت ممکن است حرکت موس و کلیکها نسبت به حالت عادی کندتر انجام شود.

در هنگام ثبت نام در یک صرافی خارجی به قوانین آن صرافی در رابطه با کشور ایران توجه کنید و در صورت نیاز IP خود را تغییر دهید.

عضویت و شارژ حساب در صرافی خارجی

بعد از اینکه با موفقیت توانستید هویت خود را با روشهای ذکر شده تغییر دهید نوبت به عضویت و شارژ حساب خود در صرافی میرسد.

عضویت در چنین صرافیهایی مانند عضویت در همهی سایتهای دیگر است. در واقع شما با وارد کردن موارد خواسته شده مثل اسم و آدرس ایمیل در صرافی عضو میشوید و برای فعالیتهای اولیه خود نیازی به تأیید هویت ندارید. البته این مورد بستگی به صرافی دارد ولی در این مثال منظور ما صرافی بایننس است که در بین ایرانیها هم محبوبیت دارد.

فقط باید توجه کنید که بههیچوجه احراز هویت دو عاملی با استفاده از تلفن همراه را فعال نکنید، زیرا باعث لو رفتنتان خواهد شد.

بعد از عضویت میتوانید به کیف پول خود در این صرافیها بروید و حساب خود را شارژ کنید. افرادی که در خارج از کشور حضور دارند و میتوانند به صورت مستقیم با پرداخت دلاری حساب خود را شارژ کنند، مشکلی برای این کار ندارند ولی کسانی که از داخل ایران میخواهند این کار را انجام دهند باید ابتدا از یک صرافی ارز دیجیتال ایرانی استفاده کنند.

این افراد باید ابتدا در صرافیهای ایرانی عضو شده و با پرداخت ریال یکی از ارزهای اصلی مثل بیت کوین یا تتر را خریداری کنند و سپس آن را به آدرس کیف پولِ صرافی خارجی انتقال دهند.

بیشتر افراد این کار را با تتر که یک ارز با ارزشِ ثابت است و میتوان آن را دلار دیجیتالی نامید، انجام میدهند زیرا ارزش آن در طول انجام این فرایند تغییر نمیکند.

البته حرفهایها ترجیح میدهند ابتدا ارزهای خریداریشدهی خود در صرافی داخلی را به یک کیف پول دیجیتال دیگر مثل «تراست ولت» (Trust Wallet) انتقال دهند و دوباره از آنجا به کیف پول صرافی خارجی ارسال کنند.

با این کار صرافی مورد نظر بههیچوجه نمیتواند تشخیص دهد که ارزهای دریافتی از یک سایت ایرانی ارسال شدهاند و هرگونه احتمال بلوکه شدن حساب از بین میرود.

آموزش ترید ارز دیجیتال در صرافی خارجی

بعد از اینکه توانستید برای مثال ۱۰۰ تتر وارد صرافی خارجی کنید، میتوانید از این پس با ورود به بازارهای آن صرافی خریدوفروش کنید و مقدار تترهای خود را افزایش دهید.

برای مثال شما با ۱۰۰ تتر خود مقداری بیت کوین میخرید و بعد از گذشت مدت مشخصی که قیمت آن بالاتر رفت بیت کوین خود را میفروشید و ۱۲۰ دلار دریافت میکنید. به عبارت دیگر سعی میکنید با استفاده از یکی از استراتژیهای ذکرشده و تحلیل تکنیکال و تحلیل فاندامنتال و روشهای دیگر سرمایهی ۱۰۰ تتری خود را بیشتر و بیشتر کنید.

پس اگر بخواهیم این مراحل فعالیت در یک صرافی خارجی را به شکل خلاصه بیان کنیم میتوان به اینفوگرافی زیر اشاره کرد.

آموزش برداشت از صرافی خارجی

زمانی هم که فکر کردید نیاز به پول دارید و میخواهید از سود خود برداشت کنید باید برعکس روش اشاره شده عمل کنید. این یعنی ابتدا تترهای خود در صرافی خارجی را به کیف پول دیجیتال تراست ولت یا هر کیف پول دیگری که ترجیح میدهید منتقل کنید، از آنجا دوباره تترهای خود را به صرافی ایرانی ارسال کرده و در صرافی ایرانی با فروش تترهای خود ریال دریافت کنید.

افرادی که در خارج از ایران هستند و به کارتهای بانکی بینالمللی دسترسی دارند هم میتوانند از خود همان صرافی خارجی برداشت کنند.

آموزش خرید و فروش ارز دیجیتال در صرافی داخلی

اگر حوصلهی این همه دردسر را ندارید و نمیخواهید سرمایهی خود را در خطر بلوکهشدن قرار دهید میتوانید از صرافیهای معتبر داخلی هم استفاده کنید.

درست است که تعداد ارزهای پشتیبانیشده توسط این صرافیها کمتر است و امکانات کمتری هم دارند ولی با ترید در آنها هم میتوان سودهای خوبی به دست آورد.

در حال حاضر تقریباً همهی صرافیهای داخلی برای خریدوفروش ارز دیجیتال نیاز به تأیید هویت دارند. این یعنی بعد از اینکه در صرافی مدنظر خود عضو شدید قبل از اینکه بتوانید حساب خود را شارژ کرده و به ترید ارز دیجیتال بپردازید باید عکس خود را به همراه تصویر کارت ملی و کارت بانکی و یک دست نوشته برای صرافی ارسال کنید تا هویتتان تأیید شود.

بعد از تأیید هویت میتوانید به راحتی و با استفاده از کارتهای عضو شتاب حساب خود را با پرداخت ریالی شارژ کنید و با همان ریال به ترید بپردازید. در آخر نیز هر موقع که خواستید میتوانید ارزهای دیجیتال خود را فروخته و ریال دریافت کنید.

پیشنهاد ما به شما این است که برای تجربه تریدی خوب و امن به صرافی معتبر و محبوب ارز تو ارز مراجعه نموده و به دور از هرگونه ترس و استرس به ترید ارز دیجیتال مد نظر خود بپردازید.

سخن پایانی

ترید و معاملات ارز دیجیتال فعالیتی پرسود است به شرط اینکه راهورسم آن را به خوبی بلد باشید و علم آن را به دست بیاورید. در این بازار ممکن است بدون علم و تنها از روی شانس چند بار سود کنید ولی زمانی خواهد رسید که یک ضرر بزرگ تمام داراییتان را از بین خواهد برد.

بنابراین حتما باید با آگاهی کامل نسبت به روشهای ترید و ارز دیجیتال مورد نظر اقدام به فعالیت در صرافیها کنید تا بدون ریسک از دادن سرمایه به سودآوری برسید.

به همین منظور در این مقاله سعی کردیم ابتدا مرور کوتاهی در مورد ارزهای دیجیتال داشته باشیم و سپس در مورد «ترید ارز دیجیتال چیست؟» صحبت کنیم. در انتها نیز به بیان مزایا و معایب ترید ارزهای دیجیتال پرداختیم و گفتیم که چگونه میتوانید در صرافیهای ایرانی یا بینالمللی شروع به فعالیت کنید.

همچنین به جواب سوالاتی مانند «چگونه در ایران ترید کنیم؟» و «چگونه از صرافیهای داخلی ارز دیجیتال بخریم؟» رسیدید.

سلام این آموزش ترید ارز دیجیتال برای افراد مبتدی مناسب هست آیا؟

سلام وقت بخیر

بله در صورتی که یکسری مفاهیم بسیار پایه و اولیه رو بلد باشید کاملا مقاله رو متوجه خواهید شد ولی خب اگر سوالی بود باز هم درخدمت شما هستیم

موفق باشید.

بزارید بپرسم ترید ارز دیجیتال یعنی چی؟ خب، دوستان اینجوری میگن که ترید ارز دیجیتال مثل یه بازیه، یه کاری که میتونی تو بازار ارزهای دیجیتال انجام بدی و سعی کنی با خرید و فروش ارزها سود کنی. برای شروع، مهمه که یه آموزش ترید ارز دیجیتال بگیری تا بتونی روشنمایی کامل در این زمینه داشته باشی. تو آموزشهای ترید ارز دیجیتال، مباحثی مثل تحلیل بازار، شناخت نمودارها و نشانگرها، ریسکمدیریت و استراتژیهای ترید بحث میشن. ایده اصلی ترید اینه که خریداری کردن ارزها وقتی که ارزششون پایینه و بعداً به فروش رسوندنشون وقتی که قیمتشون بالاتر رفته. البته باید به یاد داشته باشی که ترید ارز دیجیتال همراه با ریسکهایی همراهه، پس بهتره که قبل از شروع به ترید، آموزش مناسب رو بگیری و با دقت و شناخت کامل از بازار اقدام کنی.

کلی وقت بزاریم برای آموزش ترید و ترید کردن ارز دیجیتال رو یاد بگیریم بعد تمام ارزهایی که میخری میای میبنی که فقط با یک حرف ایلان ماسک همش ریخته یا ارزششون نصف شده واقعا از من میشنوید فقط دنبال آموزش ترید ارز دیجیتال نباشید سعی کنید ترید رو به صورت کلی با استراتژی های حرفه ای مثل پرایس اکشن یاد بگیرید

سلام وقت شما بخیر

خب البته که اینطور اتفاقات توی بازار کریپتو میفته و گاهی قابل پیشبینی هم نیست ولی بهطور کلی خیلی چیزا هم هست که میشه با استفاده از انواع تحلیل تا حدودی پیشبینیش کرد

و خب حرف شما کاملا درسته بازارهای دیگهای هم برای ترید وجود داره که نوسانات کمتری رو تجربه میکنه

موفق باشید

ترید ارز دیجیتال یعنی از این معاملات دیجیتالی سود بردن و اصول اونو یاد گرفتن، یعنی چیزی که از ترید کردن ارز دیجیتال بهتر از همه بلدی.

ترید ارز دیجیتال به زبان ساده یعنی خرید و فروش ارزهای دیجیتالی مثل بیتکوین، اتریوم و غیره با هدف کسب سود. حالا بیایید ببینیم این کار چطور انجام میشه:

صرافیهای دیجیتال: اول از همه، باید بدونی کجا میتونی ارز دیجیتال بخری و بفروشی. اینجاها بهشون میگیم صرافیهای دیجیتال مثل بایننس، کوینبیس و غیره. توی این صرافیها یه حساب کاربری باز میکنی و شروع میکنی به خرید و فروش.

کیف پول دیجیتال: برای نگهداری ارزهای دیجیتال نیاز به یه کیف پول دیجیتال داری. این کیف پولها میتونن نرمافزاری یا سختافزاری باشن. نرمافزاریها مثل اپلیکیشنهای موبایلی یا دسکتاپی هستن و سختافزاریها مثل فلش مموریهای مخصوص.

تحلیل بازار: برای اینکه بفهمی چه موقع باید بخری و چه موقع بفروشی، باید بازار رو تحلیل کنی. این کار با استفاده از ابزارهای تحلیلی و دنبال کردن اخبار و رویدادهای مربوط به ارزهای دیجیتال انجام میشه.

نوسانات قیمت: باید بدونی که قیمت ارزهای دیجیتال خیلی نوسان داره. ممکنه یه روز قیمت بیتکوین بره بالا و فرداش بیاد پایین. باید آماده باشی که با این نوسانات کنار بیای.

استراتژی ترید: برای موفق شدن در ترید باید یه استراتژی داشته باشی. مثلاً بعضیا میخرن و نگه میدارن تا قیمت بره بالا (هودل کردن)، بعضیا هم روزانه خرید و فروش میکنن تا از نوسانات روزانه سود بگیرن.

مدیریت ریسک: ترید ارز دیجیتال با ریسک زیادی همراهه. نباید همه پولت رو یکجا سرمایهگذاری کنی. همیشه یه مقدار از سرمایهت رو نگه دار برای مواقع اضطراری.

آموزش و تجربه: هیچکس از همون اول تریدر حرفهای نمیشه. باید وقت بذاری و آموزش ببینی. میتونی از دورههای آموزشی، وبینارها، کتابها و مقالات استفاده کنی و با ترید کردن کم کم تجربه کسب کنی.

خلاصه اینکه ترید ارز دیجیتال یه جور سرمایهگذاری پرریسک ولی پرسود میتونه باشه، اگه با دقت و اطلاعات کافی واردش بشی.

سلام، وقت بخیر بهتون میگم. من مقالتون رو خوندم. بسیار خوب و کامل بود. یه مقاله هم در مورد خرید و فروش ارز دیجیتال و صرافی ارز دیجیتال تو سایت اقتصاد آفرین خوندم که اون رو داود یوسفی نوشته بود. اون مقاله هم بسیار جالب نوشته شده و توش به موارد خوبی هم اشاره شده. واقعا هم مقاله شما و هم اون مقاله ارزش خوندن داره و میتونه مفید واقع بشه.

جامع و خواندنی سپاس فراوان جای معرفی ارزهای فیک در مقالتون یرای آگاهی دارن به من میتدی خالی از لطف نیست

عالی و کامل توضیح دادین.