فین تک چیست؟ وضعیت فناوری مالی در ایران چگونه است؟

این روزها با گسترش تکنولوژی و ورود آن به صنایع مختلف، نامهای جدیدی به گوشمان میخورد که شاید معانی آنها را ندانیم. اگر با دنیای مالی سروکار دارید، حتما تا به حال نام «فین تک» (FinTech) را شنیدهاید. اصطلاح «فین تک» مخفف عبارت (Financial Technology) است که از تلفیق فناوری و اقتصاد بهوجود آمده و به معنای «فناوری مالی» است. در این مقاله در مورد فین تک و کاربردهای آن صحبت میکنیم.

فناوریهای مالی باعث شده دسترسی مصرفکنندگان به خدمات مالی راحتتر شود. فین تک به کسبوکارها و کمپانیهایی اشاره دارد که هدف آنها استفاده از تکنولوژی برای بهرهبری بهتر از خدمات مالی است.

فین تک چیست؟

فین تک اصطلاحیست که به نرمافزار، برنامههای کاربردی موبایل و سایر فناوریهایی که بهمنظور بهبود و ارتقای مدل سنتی مالی برای کسبوکارها و مصرفکنندگان ایجاد شدهاند، اشاره دارد. فینتک در بخشهای مختلف مانند بانکداری، بیمه، بلاک چین و توسعه ارزهای دیجیتال، خردهفروشی، آموزش و مدیریت سرمایهگذاری استفاده میشود.

اصطلاح فینتک اولین بار در قرن بیستم و برای اشاره به تکنولوژی به کار بردهشده در سیستمهای پشتیبان موسسات مالی مطرح شد. این اصطلاح میتواند برای شرکتها و خدماتی اعمال شود که هوش مصنوعی، دادههای بزرگ و فناوری بلاک چین رمزگذاریشده را برای تسهیل تراکنشهای ایمن بهکار میگیرد.

بهعنوان یک مثال واضح از فناوری مالی میتوان به عابر بانکها اشاره کرد. البته با پیشرفت تکنولوژی خدمات این حوزه گسترش پیدا کرده و در مدیریت حسابها، بیمه و پرداخت هزینهها نیز از آن استفاده میشود. اپلیکیشنهای مالی که در گوشی همراه افراد پیدا میشوند هم از ابزارهای فینتک هستند؛ بنابراین به نوعی همه ما از کاربران فین تک بهشمار میآییم.

کاربردهای فین تک

استفاده از فین تک در افزایش امنیت و کاهش ریسک امور مالی نقش بهسزایی دارد. با فین تک، میتوان در مورد تراکنشها و اطلاعات مالی و دیگر مسائل مربوط به امنیت، برنامهریزی کرد. به عنوان مثال، استفاده از تکنولوژی بلاک چین در سیستم انتقال وجه میتواند از کلاهبرداریهای مالی جلوگیری کند.

همچنین، با استفاده از فناوری مالی مانند پرداخت الکترونیکی و شبکههای بیت کوین، انجام تراکنشهای مالی سریعتر و آسانتر انجام میشود؛ این امر میتواند موجب کاهش صرف زمان و هزینه شود.

فین تک با رباتهای گفتگو و پرداخت از طریق تلفن همراه، ارتباط با مشتریان را تسهیل میکند. بهعنوان مثال، مشتریان میتوانند از طریق رباتهای گفتگو سوالات خود را در هر زمان از شبانهروز مطرح کنند و سیستمهای هوشمند پاسخگو آنها باشند.

فناوری مالی در زمینه کریپتوکارنسی نیز تحولات بسیاری ایجاد کرده است. ارزهای دیجیتال مانند بیت کوین، اتریوم و دیگر ارزهای مشابه که بر پایه تکنولوژی بلاک چین ساخته شدهاند، قابلیت انتقال و پرداخت را بدون واسطه بانکی فراهم میکنند.

رگولاتوری فین تک در ایران

درحال حاضر، در ایران نیز مانند سراسر دنیا، فینتک در سیستم پرداخت، ارزهای دیجیتال، بیمه، تامین مالی جمعی، استارتآپها و… مورد بهرهبرداری قرار میگیرد.

بانک مرکزی ایران در شهریور ۱۳۹۵، فینتکهای پرداختی را عاملی برای ایجاد ارزش معرفی کرد. درنهایت این رگولاتوری، قوانین فعالیت فین تکهای پرداختی را با نام «پرداختیاران» در مهر ۱۳۹۶ منتشر کرد. انجمن فین تک، یکی از تشکلهای تاثیرگذار در به رسمیت شناختن کسبوکارهای فینتک در ایران بوده است.

مزایا و ریسکهای فین تک

استفاده از فینتک مزایای بسیاری به همراه دارد به صورتیکه میتوان ادعا کرد جایگزین اصلی برای خدمات مالی سنتی شده است.

- فین تک تراکنشهای مالی را برای کسبوکارها و مشتریها آسانتر میکند و این سادگی باعث کاهش هزینهها و زمان میشود.

- یکی از مزایای فین تک بهرهوری در شرکتها و کمپانیهایی است که از هوش مصنوعی و بلاک چین برای ایجاد تراکنشهای امن استفاده میکنند.

- از فین تک در ارزهای دیجیتال نیز استفاده زیادی میشود و ترکیب فین تک و ارزهای دیجیتال باعث راحتی خیلی بیشتر سرمایهگذاران و معاملهگران در تراکنشهای بینالمللی خواهد شد.

- فین تک به شما این امکان را میدهد تا اطلاعات را ذخیره و دادهها را بررسی کنید. همچنین میتوانید در هر زمان و در هر مکانی از آن استفاده نمایید.

- شرکتها باید شفافیت و سرعت را در ارائه خدمات فین تک در نظر بگیرند. به کمک این فناوری میتوانید همه چیز را فقط با یک کلیک از طریق کامپیوتر شخصی خود مشاهده کنید.

فناوری مالی در کنار مزایای که دارد، ریسکهایی را نیز شامل میشود که در ادامه آنها را توضیح میدهیم:

- در سیستم فناوری مالی، اطلاعاتی که توسط کاربران در حین تراکنشهای مالی ارسال میشوند، ممکن است مورد سواستفاده قرار بگیرند.

- یکی از دیگر ریسکهای فناوری مالی، تاثیر بر محیط زیست است؛ با توسعه فناوری مالی، تعداد تراکنشهای مالی افزایش پیدا میکند و ممکن است این امر منجر به افزایش مصرف انرژی شود.

- ایجاد عدم تعادل در بازارهای مالی از دیگر ریسکهای استفاده از فناوری مالی است. ممکن است اختلالی در سرعت انجام تراکنشهای زیاد انجام شود که این باعث ایجاد عدم تعادل در بازار خواهد شد.

درآمد فین تک

فین تکها بسته به تخصص خود از راههای مختلفی کسب درآمد میکنند. برای مثال، فینتکهای بانکی ممکن است درآمد خود را از کارمزدها، سود وام و فروش محصولات مالی بهدست آورند.

برنامههای سرمایهگذاری نیز ممکن است کارمزد کارگزاری دریافت کنند یا از پرداخت برای جریان سفارشات (PFOF) استفاده نمایند. شاید درصدی از داراییهای تحت مدیریت (AUM) را جمعآوری کنند یا ممکن است بابت مقادیر نقدی سود دریافت نمایند حتی ممکن است برای قابلیتهایی مانند برداشتها و استفاده از کارت اعتباری، هزینه دریافت کنند.

فین تک در ایران

بازارهای سرمایه در جهان در حال استفاده فزاینده از این تکنولوژی هستند و کسبوکارهای بیشتری به آن روی آوردهاند. با توجه به روند مالی ضعیف و از هم گسسته، ناکارآمدیها و مشکلات اقتصادی در ایران سالهای متوالی زیادی است که حوزه مالی و اقتصاد، رشد و پیشرفت زیادی نداشته است. از این رو، در سالهای اخیر میزان تقاضا برای بهرهمندی از خدماتی مانند فینتک افزایش یافته و توسط کاربران زیادی مورد استقبال قرار گرفته است.

قانونگذاری در ایران از بزرگترین چالشهایی است که شرکتها و استارتآپها با آن روبهرو هستند. از نهادهایی که در ایران به ایجاد و پیشبرد فناوریهای فین تک کمک میکند، مرکز نوآوری خدمات مالی انفورماتیک است که با نام شرکت «آی فینک» نیز شناخته میشود. این شرکت به استارتآپها و شرکتهای تجاری کمک میکند، ایدههای فین تکی خود را عملی سازند.

سخن پایانی

فناوری مالی (فین تک) به عنوان ترکیبی از فناوری و امور مالی، موجب پیشرفت چشمگیری در حوزه اقتصاد و مالی شده است. این فناوری در بانکداری آنلاین، پرداختهای دیجیتال و امنیت مالی، بسیار مورد توجه قرار گرفته است. با توجه به توسعه این فناوری و نفوذ آن در حوزه مالی، در سال ۲۰۲۰، به عنوان یکی از موفقترین حوزههای فناوری در جهان، با ارزشی بیش از ۲۲۰ میلیارد دلار شناخته شد.

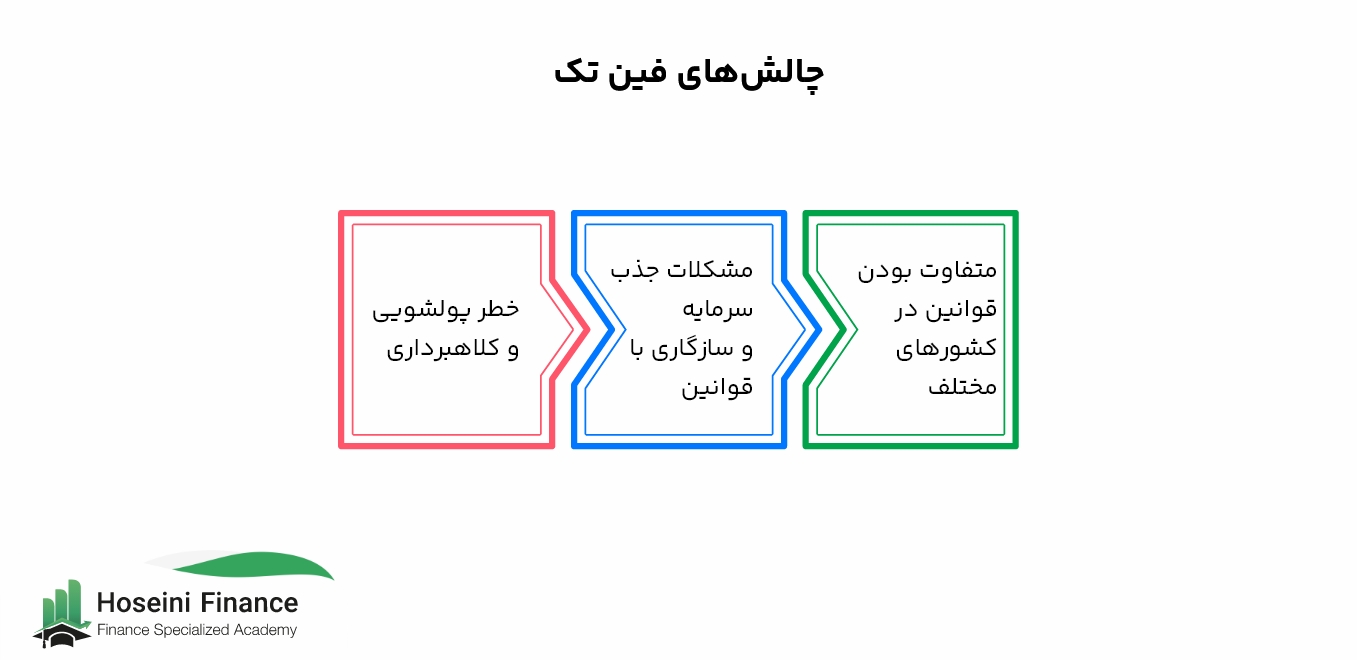

این فناوری امکانات و فرصتهای بسیاری را برای ارتقای کسب و کارها و مشتریان بهویژه در زمینه امنیت، سرعت، هزینه و تجربه کاربری فراهم آورده است. با این حال، مانند دیگر فناوریها، فین تک نیز با چالشها و ریسکهایی همراه است که در این مقاله از آنها نام بردیم.