نرخ بهره (Interest Rate) چیست؟ + مثال کاربردی

کسب اطلاعات بیشتر درباره نرخ بهره

در دنیای اقتصاد، مفهوم بهره به عنوان یک عامل انگیزهدهنده عمل میکند و باعث میشود وامدهنده در دراز مدت متضرر نشود و سود هم به دست بیاورد.

مقدار بهره با توجه به نرخ بهره تعیین میشود و به عنوان مقدار پول اضافی یا کارمزد به مجموع مبلغ بازپرداخت، اضافه میشود.

نرخ بهره تأثیر عمیقی در چرخهی اقتصاد دارد، بهطوری که با کم و زیاد شدن آن، تصمیمهای اقتصادی مردم تغییر میکند. به طور کلی هر چه نرخ بهره بالاتر باشد، بیشتر افراد تمایل دارند پول خود را به بانکها بسپارند و تمایل برای وام گرفتن کمتر میشود، چون باید مقدار خیلی بیشتری از آنچه وام گرفتهاند را پس دهند.

اما هرچه نرخ بهره پایینتر باشد، مردم تمایل پیدا میکنند وام بگیرند و کسی پولهای خود را به امید دریافت سود اندک در بانکها نگهداری نمیکند. علاوه بر این، وامگیرندهها مجبور نیستند مقادیری بیشتر از آنچه گرفتهاند پس دهند.

برای درک بهتر نرخ بهره و تأثیرات آن بر جامعه و اقتصاد، ابتدا باید مفهوم پول اعتباری را برشناسیم. در ادامه این مفهوم را توضیح میدهیم.

لطفاً توجه داشته باشید که اصول و تعاریف بیان شده در این مقاله، در سطح اقتصاد جهانی تعریف شدهاند و نباید با وضعیت اقتصادی کشورمان مقایسه شود.

پول اعتباری و وام

در حقیقت وام هم یک نوع پول اعتباری محسوب میشود و به کمک پول اعتباری میتوان به سرمایهی بیشتری نسبت به دارایی واقعی خود دسترسی داشت و آن را در زمینههای مختلف خرج یا سرمایهگذاری کرد و در آینده، آن را به بانک یا سازمان مورد نظر برگرداند.

کسبوکارها میتوانند با استفاده از پول اعتباری منابع مورد نیاز خود را تأمین کنند و به فعالیت بپردازند و بعد از اینکه به سود رسیدند، پول اعتباری یا وام را پس دهند.

یک مصرفکننده هم میتواند با استفاده از چنین قابلیتی کالا یا خدمات مورد نظرش را تهیه کند و در آینده، پولی که گرفته بود را با مقداری بهره برگرداند.

همیشه باید یک عامل محرک یا انگیزهدهنده و توجیهپذیر برای وامدهنده وجود داشته باشد، در غیر این صورت هیچ شخص یا سازمانی حاضر نخواهد بود به دیگران پول اعتباری یا وام پرداخت کند. همانطورکه اشاره شد، در بیشتر موارد این عامل انگیزهبخش بهره نام دارد.

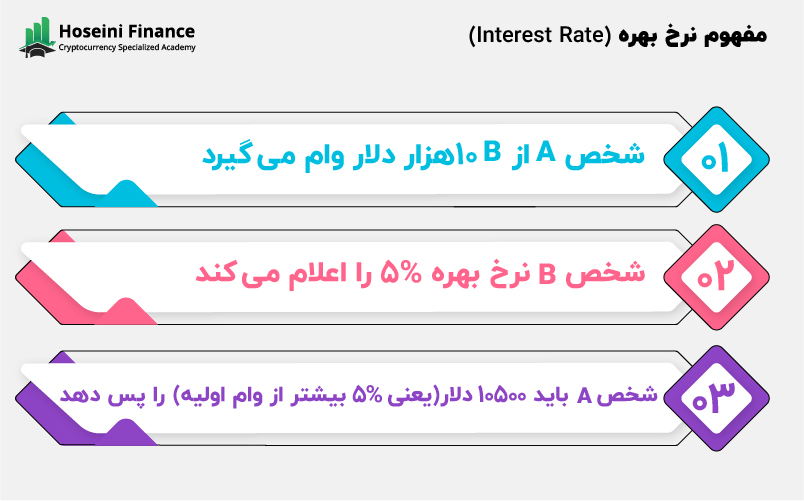

مفهوم نرخ بهره (Interest Rate)

برای مثال اگر شخص A از B مبلغ ۱۰ هزار دلار وام بگیرد و شخص B اعلام کند که «نرخ بهره» (Interest rate) این وام ۵ درصد است، در این صورت شخص A باید بعد از مدت زمان مشخصی ۱۰ هزار دلار را به همراه ۵ درصد بیشتر که در مجموع ۱۰۵۰۰ دلار خواهد شد، به شخص A پرداخت کند.

پس متوجه شدیم که نرخ بهره، درصد مشخصی از مقدار وام است و برای مدت زمان مشخصی درنظر گرفته میشود. اگر نرخ بهره در مثال بالا ۵ درصد سالانه تعریف شود و مثلا مدت زمان وام ۳ ساله باشد، در این صورت ۲ حالت پیش میآید.

حالت اول نرخ بهره ساده است و هر سال فقط ۵ درصد از مبلغ اصلی وام (۱۰ هزار دلار)، به عنوان بهره محاسبه میشود، در این حالت از آنجایی که نرخ بهره برای هر سال تعریف شده است باید هر سال ۵۰۰ دلار بهره پرداخت شود که در نهایت مبلغی که بازگردانده میشود ۱۱۵۰۰ دلار است.

در حالت دوم که نرخ بهره مرکب نامیده میشود، نرخ بهره هر سال در اصلِ وام و بهرهی آن اعمال میشود. یعنی برای سال دوم، باید ۵ درصد از ۱۰۵۰۰ دلار یا معادل ۵۲۵ دلار به عنوان بهره سال دوم پرداخت شود و به همین ترتیب بهرهی سال سوم برابر با ۵ درصد از ۱۰۵۲۵ دلار است و معادل ۵۲۶.۲۵ محاسبه خواهد شد.

اهمیت نرخ بهره

- در بیشتر کشورها بانکهای مرکزی نرخ بهره را تعیین میکنند.

- هدف از کاهش نرخ بهره: افزایش تمایل مردم برای گرفتن وام و افزایش نقدینگی و درنتیجه رونق اقتصادی است.

- معایب کاهش نرخ بهره: ایجاد تورم که نتیجهی افزایش تقاضا در برابر عرضه است.

- هدف از افزایش نرخ بهره: کاهش تمایل مردم برای دریافت وام و کاهش حجم پولِ در گردش و درنتیجه کاهش تورم.

- معایب افزایش نرخ بهره: کاهش رشد اقتصادی.

یک بانک تجاری که بر اساس مدل «ذخیره کسری» (Fractional Reserve) فعالیت میکند همیشه مشغول پرداخت وام و دریافت اقساط وام است.

وقتی در چنین بانکی سپردهگذاری میکنید، به نوعی در نقش وامدهنده هستید و سود دریافت میکنید؛ زیرا بانک داراییهای شما را بهصورت وام به دیگران میدهد و برعکس اگر شما از بانک وام بگیرید، شما باید علاوه بر مبلغ وام، مقداری بهره هم به بانک بپردازید.

در بیشتر کشورها، تعیین نرخ بهرهی بانکها توسط بانک مرکزی انجام میشود و خود بانکها نمیتوانند در این زمینه خودمختار عمل کنند.

فدرال رزرو آمریکا، بانک مرکزی چین (PBC) و بانک انگلستان (Bank of England) نمونهای از بانکهای مرکزی هستند که وظیفهی آنها مراقبت از سلامت اقتصادی کشور است. یکی از عملکردهای بانک مرکزی بالا یا پایین بردن نرخ بهره است.

همانطور که در بالا هم اشاره شد، اگر نرخ بهره بالا باشد، کسانی که درنقش وامدهنده هستند، سود بیشتری نصیبشان میشود و کسی که وام میگیرد، باید مبلغ بیشتری به عنوان بهره بازپرداخت کند که این به ضرر وامگیرنده خواهد بود.

در طرف مقابل، پایین بودن نرخ بهره باعث میشود فرایند گرفتن وام جذابتر باشد ولی در این شرایط افراد کمتری تمایل دارند جزو وامدهندگان باشند.

این فاکتورها در هر کشور روی رفتار اقتصادی مردم تأثیر مستقیم میگذارند. اصولاً در شرایطی که نیاز باشد بازار رونق بیشتری پیدا کند، نرخ بهره را کم میکنند تا تمایل به دریافت وام و خرج کردن و تهیه کالا و خدمات بیشتر شود؛ زیرا هر چه نقدینگی بیشتری در اختیار مردم باشد، میزان خرج سرمایه نیز بیشتر میشود.

پایین آوردن نرخ بهره در کوتاه مدت باعث رونق اقتصادی میشود ولی باید توجه داشته باشیم که افزایش نقدینگی اثری به نام «تورم» (Inflation) را به همراه دارد.

اتفاقی که میافتد این است که سرمایه و اعتبار بیشتری در اختیار مصرفکننده قرار میگیرد درحالیکه میزان منابع و کالاها ثابت مانده است. به زبان ساده، تقاضا از عرضه بیشتر میشود و قیمتها شروع به بالا رفتن میکنند تا اینکه تعادل برقرار شود.

در شرایطی که اقتصاد با تورم روبهرو است، میتوان برای مقابله با آن از تکنیک افزایش نرخ بهره استفاده کرد. وقتی نرخ بهره بالا باشد، تمایل کمتری برای دریافت وام و اعتبار از بانکها وجود دارد و مردم ترجیح میدهند پول خود را با هدف دریافت سود بیشتر، در اختیار بانکها بگذارند که باعث میشود نقدینگی کاهش یابد. وقتی حجم پول در گردش کمتر شود، پس تقاضای زیادی برای خرید کالا وجود نخواهد داشت.

یعنی تقاضا از عرضه کمتر شده و قیمتها رو به کاهش میروند و تورم کنترل میشود. نتیجه اینکه با افزایش نرخ بهره، تورم کاهش پیدا میکند ولی رشد اقتصادی هم کندتر خواهد شد.

منظور از نرخ بهره منفی چیست؟

- نرخ بهره منفی به معنی آن است که بانک مبلغ بیشتری را به شخص میپردازد تا او وام بگیرد.

- دلیل ایجاد: هزینه نگهداری از پول مردم برای بانک مقدار قابل توجهی است.

- هدف: سازمانها یا افراد پولشان را به جای سرمایهگذاری در بانک نزد خود نگه دارند تا شرایط اقتصادی به وضع عادی بازگردد.

مفهوم جالبی در مقولهی بهره وجود دارد که به آن «نرخ بهره منفی» (Negative interest rate) گفته میشود. تصور کنید شرایط به گونهای باشد که نرخ بهره از صفر هم کوچکتر باشد؛ یعنی اگر بخواهید به کسی وام بدهید، باید یک مبلغ اضافهتر هم به او بدهید تا رغبت کند وام شما را دریافت کند یا مثلاً با سپردهگذاری در بانک علاوه بر اینکه سودی دریافت نمیکنید، باید مقداری هزینه به بانک پرداخت کنید تا پول شما را برایتان نگهداری کند.

به بیان دیگر، فرایند وام دادن برای بانک هزینهبر خواهد بود و حتی هزینه نگهداری از پول مردم نیز مقدار قابل توجهی خواهد بود.

این مفهوم ممکن است غیرمنطقی و نامعقول به نظر برسد، چون تصور ما این است که وامدهنده این ریسک را میپذیرد و پول خود را در اختیار دیگران قرار میدهد.

از کجا معلوم وامگیرنده پول را به موقع بازپرداخت کند؟ به همین دلیل، مفهوم نرخ بهره منفی را میتوان به نوعی آخرین گزینه برای سروسامان دادن به وضعیت اقتصادی بهمریخته در بعضی کشورها درنظر گرفت.

هدف از ایجاد نرخ بهره منفی این است که افراد و سازمانها، سرمایهی خود را پیش خودشان نگه دارند و خرج یا سرمایهگذاری نکنند تا شرایط اقتصادی از حالت بحران خارج شود.

در شرایطی که نرخ بهره منفی باشد، به نظر میرسد یکی از منطقیترین کارها گرفتن وام باشد. به طورکلی نرخ بهره منفی در شرایط بسیار خاص اقتصادی میتواند به عنوان یک ابزار برای کنترل بخش زیادی از سرمایههای یک کشور عمل کند.

نرخ بهره در بازار ارزهای دیجیتال

بازار ارزهای دیجیتال بهشدت در حال پیشرفت است و هزاران پروژه با ایدههای جدید در حال شکلگیری و فعالیت در این حوزه هستند. پروژههای زیادی در حوزه وامدهی و وامگیری ارزهای دیجیتال فعالیت میکنند که Maker، Aave و Compound از معروفتترین آنها هستند.

کاربران میتوانند در این پلتفرمها، مقداری ارز دیجیتال واریز کنند و درصد مشخصی از آن را در قالب همان ارز یا ارزی دیگر بهصورت وام دریافت کنند یا در نقش وامدهنده باشند و در ازای پرداخت وام به دیگران سود دریافت کنند. میزان سود برای وامدهنده و نرخ بهره برای وامگیرنده با توجه به قیمت ارزها و موجودی استخرهای پلتفرم و نسبت عرضه و تقاضا متغیر است.

تمام این فرایندها در چند دقیقه قابل انجام است و توسط قراردادهای هوشمند بر بستر بلاک چین ثبت و مدیریت میشوند. جالب است بدانید که مجموع سرمایهی قفلشده در این سه پلتفرم در زمان نگارش این مقاله بیش از ۲۳ میلیارد دلار است.

از آنجایی که وام دریافتی و مبلغ پرداختی بهصورت ارز دیجیتال هستند و ارزهای دیجیتال نیز نوسان قیمتی زیادی دارند، نتیجه میگیریم که نرخ بهره در این پلتفرمها کاملاً متغیر است. البته هنگام گرفتن وام یک عدد ثابت مثلاً بهره ۵ درصد به کاربر نشان داده میشود ولی در زمان بازپرداخت ممکن است قیمت دلاری مقدار بهره بسیار بیشتر یا کمتر از ۵ درصد باشد. برای جلوگیری از مقداری از نوسانات اینچنینی، بیشتر کاربران سعی میکنند از «استیبل کوینها» (Stablecoins) (کوینهایی که قیمتشان از یک ارز فیات مثل دلار پیروی میکند و همواره با قیمت آن ارز ثابت است) به عنوان یکی از جفت ارزهای معاملاتی استفاده کنند.

فعالیت این نوع پروژهها در حوزه جدیدی به نام «امور مالی غیرمتمرکز» یا دیفای (DeFi) قرار میگیرد.

لازم به ذکر است که حوزهی وامدهی و وامگیری در دنیای ارزهای دیجیتال طرفداران زیادی دارد و مکانیزم تعیین نرخ بهره و محاسبات در شرایط پرنوسان این بازار پیچیدگیهای زیادی دارد.

سخن پایانی

نرخ بهره یک مفهوم ساده و در عین حال تأثیرگذار در تصمیمگیری اقتصادی افراد است. وامدهنده باید انگیزهای برای انجام این کار داشته باشد و نرخ بهره این انگیزه را در چرخه اقتصادی ایجاد میکند. بانک مرکزی هر کشور مسئولیت تعیین نرخ بهره را برای دیگر بانکها بر عهده دارد.

پایین بودن نرخ بهره باعث افزایش تمایل به گرفتن وام و پولهای اعتباری میشود ولی بهخاطر تأثیر در افزایش تقاضا در بازار میتواند تورم به همراه داشته باشد. برعکس، بالا بودن نرخ بهره موجب میشود سپردهگذاریهای بانکی برای دریافت سود، بیشتر شود؛ نقدینگی کمتر و در نتیجه کاهش تورم اتفاق میافتد. همچنین باعث میتواند باعث کاهش سرعت تولید و رشد اقتصادی شود.

مفهوم نرخ بهره در بازار ارزهای دیجیتال هم وجود دارد و در پلتفرمهایی مثل Maker ،Aave و Compound با کمی تفاوت مورد استفاده قرار میگیرد. نوسانات شدید قیمتی در بازار ارزهای دیجیتال باعث میشود نرخ بهره در لحظه تغییر کند و محاسبهی آن متفاوت از بازارهای سنتی انجام گیرد.

برای دریافت مشاوره تخصصی رایگان از کارشناسان ما، اطلاعات خواسته شده رو تکمیل فرمایید.

سلام ممنون میشم بگید که نرخ بهره چگونه محاسبه می شود با تشکر از وب سایت خوبتون

سلام ممنون که مقاله ما رو خوندید

ٰنرخ بهره اسمی = نرخ بهره واقعی + نرخ تورم

نرخ بهره واقعی = نرخ بهره اسمی – نرخ تورم

این فرمول محاسبه نرخ بهره هست

موفق و پر سود باشید.

نرخ بهره یعنی هزینهای که شما به عنوان وامدهنده به بانک میپردازید تا بتونید از وام بانک استفاده کنید. این هزینه براساس درصدی از مقدار وام تعیین میشه. از طرفی، نرخ بهره آمریکا نشون میده چقدر هزینهی وام بانکی در آمریکا هست. نرخ بهره در بانکها ممکنه متفاوت باشه و بسته به شرایط اقتصادی، افراد میتونن از یک بانک با نرخ بهره کمتر استفاده کنن. در کل، برای اطلاعات بیشتر درباره نرخ بهره بهتره با بانکها و مشاوران مالی صحبت کنید.

نباید بگیم نرخ بهره چیست باید بگیم نرخ بهره آمریکا چیست تو چون همه چیز الان با دلار اندازه گیری میشه و بهره پول در بازار در حال افزایش هست و شما باید درباره اینکه افزایش نرخ بهره چیست حتما یک مقاله هم بنویسید و داخلش حتما به نرخ بهره بانکی اشاره داشته باشید در کل ممنون از مقاله خوبتون

با تشکر از مطالب مفید حسینی فایننس

نرخ بهره رو بسیار خوب توضیح دادید ممنون

میشه یه ویدیو در این مقاله درج کنید تا بتونیم بهتر با این موضوع آشنایی پیدا کنیم چون واقعا متنتون خوب بود و تشکر میکنم از مجموعه حسینی فاینسنس اما اگه ویدیو قرار بگیره فکر کنم بتونیم تو تصمیم گیریم بهتر عمل کنم

سلام وقت بخیر بله حتما به زودی قرار میگیره