بورس چیست؟ ۰ تا ۱۰۰ آموزش بورس

تمام مردم دنیا در عصر جدید، به دنبال راهی برای درآمد بیشتر هستند، برخی از این افراد برای رسیدن به اهداف بلند پروازانهی خود، سرمایهگذاری در بازار بورس را انتخاب میکنند. بازار بورس نوعی بازار مالی است که در کشور ایران پدیدهای نسبتا نوظهور به شمار میرود.

نقش بورس اوراق بهادار از نظر اقتصادی از چندین بعد مختلف مورد بررسی قرار میگیرد که دانستن آن برای هر سرمایهگذاری واجب است. اگر شما هم یکی از این دسته افراد رویاپرداز هستید، این مقاله راه ورود به این بازار را به شما نشان خواهد داد. همچنین در این مقاله با اصطلاحات ضروری و مهم که در بازار بورس از آنها استفاده میشود، به طور کامل آشنا خواهید شد.

تاریخچه بورس در دنیا

ایدهی اولیه ایجاد بورس، در یک رکود اقتصادی جدی اتفاق افتاد. درواقع بورس، اختراع ارگانها و کارخانهداران ثروتمند اروپایی بود که به دلیل وجود ضررهای مالی متعدد، در مرز ورشکستگی و نابودی کامل سرمایه خود قرار داشتند.

بنابراین با اختراع سازمانی به نام بورس و شریک کردن تاجران دیگر در کسبوکارهای خودشان، قصد تقسیم ضرر را داشتند تا در حد امکان از ورشکستگی کلی جلوگیری کنند که نه تنها موفق به این کار شدند، بلکه با فروش برگ سهام، نقدینگی مورد نیاز برای تقویت کسبوکارهای خود را نیز به دست آوردند.

به این ترتیب، اختراع بورس، یک پروژهی موفقیت آمیز بود و همین موفقیت، افراد دیگری را از سرتاسر دنیا ترغیب به ورود به این بازار مالی در جهت رشد و توسعهی اقتصادی کرد.

تاریخچه بورس در ایران

شاید کمتر کسی بتواند باور کند، اما اولین مطالعاتی که در جهت ایجاد سازمان بورس و اوراق بهادار در ایران شکل گرفت، به حدود هشتاد و پنج سال پیش بازمیگردد، یعنی سال ۱۳۱۵ شمسی.

در حوالی همین سال، یک اقتصاددان بلژیکی با نام ران لتروفلد، بعد از مدتها تحقیق در رابطه با ایجاد سازمان بورس و اوراق بهادار در ایران، یک اساسنامه برای این کار تنظیم کرد و آن را به مسئولان ایران داد.

اما شانس با ایران نبود و این موضوع، همزمان با شروع جنگ جهانی دوم اتفاق افتاد و تأسیس سازمان بورس و اوراق بهادار را نزدیک به ۳۰ سال به تعویق انداخت، تا نهایتاً در سال ۱۳۴۵ و با تصویب مجلس، سازمان بورس و اوراق بهادار ایران تأسیس شد.

بورس چیست؟

اگر بخواهیم یک تعریف ساده و ملموس برای بورس بیان کنیم باید بگوییم که بورس یک بازار است که در آن افراد عادی و شرکتها به خرید و فروش داراییهای مختلف میپردازند. برای مثال بازار میوه و ترهبار را در نظر بگیرید. در این بازار مردم و فروشندگان مشغول خریدوفروش یک دارایی هستند که در اینجا این دارایی همان میوهها و ترهبار است.

در بازار بورس این داراییها میتواند چیزهای مختلفی باشد که باعث تقسیم بورس به چند نوع شده است. به عبارت دیگر بازار بورس در حالت کلی به چهار بخش بورس اوراق بهادار، بورس کالا، بورس انرژی و فرابورس تقسیم میشود.

برای مثال پراستفادهترین و محبوبترین نوع بورس در داخل ایران بورس اوراق بهادار است، این دارایی میتواند سهام شرکتها، اوراق مشارکت و غیره باشد. پس معمولاً وقتی صحبت از بورس میشود، بیشتر منظور همان بورس اوراق بهادار است. مثلاً در بورس اوراق بهادار شما با پرداخت پول چند سهم از سهام یک شرکت را با یک قیمت مشخص خریداری میکنید و بعدها میتوانید با بالاتر رفتن ارزش هر سهم آن را با مبلغ بیشتری بفروشید و از این راه سود کسب کنید.

به همین ترتیب در بورس کالا وقتی صحبت از دارایی میکنیم منظور برخی از کالاهای خام و اساسی مثل گندم، زعفران، برنج و غیره است که میتوان با پرداخت پول آنها را معامله کرد. در بورس انرژی نیز همانطور که از اسمش پیداست حاملهای انرژی مثل گاز، برق، نفت به همراه اوراق بهادار مبتنی بر آنها خریدوفروش میشود. این نوع بورس نسبت به دیگر انواع آن قدمت کمتری دارد و از اواخر سال ۱۳۹۱ شروع به فعالیت رسمی کرده است.

در فرابورس هم سهام شرکتهایی که هنوز شرایط ورود به بازار بورس را ندارند معامله میشود. به عبارت دیگر فرابورس را میتوان نسخهای از همان بورس در نظر گرفت که در آن خبری از سختگیری نیست و شرکتهای کوچک هم میتوانند در آن سهام خود را عرضه کنند. ناگفته نماند که بورس ارز نیز وجود دارد که در آن ارزهای خارجی مثل دلار و یورو معامله میشود که البته در ایران این نوع بورس فعالیت نمیکند و افراد مختلف مجبور هستند برای مبادله ارز به صرافیها و روشهای دیگر روی بیاورند.

سرمایهگذاری در بورس به دلایل مختلفی مثل تنوع زیاد، نقدشوندگی بالا، امکان سرمایهگذاری با کمترین میزان سرمایه اولیه، بازدهی بهتر نسبت به دیگر بازارهای مالی و همچنین شرعی و قانونی بودنش به یک مکان ایمن و مناسب برای سرمایهگذاری تبدیل شده است. در بخش بعدی ۵ قدم اصلی ورود به بازار بورس ایران را با جزئیات بیشتری توضیح میدهیم تا شما نیز از این بازار عقب نمانید.

۵ قدم برای ورود به بورس

در کل برای ورود به بورس ایران کار چندان سختی ندارید و میتوانید با دریافت کد بورسی و انتخاب یک کارگزاری سرمایهگذاری خود را شروع کنید.

با این حال ما این روند را به ۵ بخش تقسیم کردیم تا حتی تازهواردها هم بتوانند بدون ضرر و زیان از مزایای این بازار بهرهمند شوند. این ۵ قدم عبارتند از آشنایی کامل با بورس، دریافت کد بورسی، انتخاب کارگزاری، ورود به سامانه معاملاتی و یادگیری نحوهی تحلیل که در ادامه بیشتر در مورد هرکدام صحبت میکنیم.

قدم اول: آشنایی کامل با بورس ایران

اولین قدم برای ورود به بازار بورس و در حالت کلی هر بازار مالی دیگر آشنایی کامل و صحیح با آن بازار است. شما قبل از هر چیز باید با مفهوم بورس آشنا باشید و بدانید که در چه بازاری و در چه شرایطی معامله میکنید.

مهمتر از این آشنایی با تمام اصطلاحات پیرامون بورس است که شاکلهی اصلی فعالیت شما را تشکیل میدهد. اصطلاحاتی مثل شاخص کل، صندوق سرمایهگذاری، اوراق بهادار، سهام، نماد، نمودار قیمت، عرضه اولیه، سبد سهام، کارگزاری و غیره چیزهایی هستند که شما باید قبل از وارد کردن سرمایهی خود به این بازار با آنها آشنا باشید و بدانید که هر کدام به چه دردی میخورند.

اما اصلاً کارگزاری یعنی چه؟ در بخش بعدی توضیح خواهیم داد.

قدم دوم: انتخاب یک کارگزاری

کارگزاریها افراد حقیقی یا حقوقی هستند که خریداران را به فروشندگان متصل میکنند. به عبارت دیگر کارگزاریها برای فروشندگان خریدار و برعکس برای خریداران فروشندگان متناسب با نیازهایشان پیدا میکنند.

اهمیت انتخاب یک کارگزاری در این است که شما عملاً به صورت مستقیم نمیتوانید سهام شرکتها را بخرید و در بورس فعالیت کنید.

برای این کار باید حتماً به کارگزاریها مراجعه کنید و بعد از دریافت کد بورسی و آماده شدن برای شروع سرمایهگذاری، در پلتفرم ارائهداده شده توسط آن کارگزاری که میتواند یک سایت اینترنتی یا برنامهی رایانهای باشد، فعالیت خود را شروع کنید.

لیستی از کارگزاریها را میتوانید در سایت سازمان بورس و اوراق بهادار مشاهده کنید.

پیش از دریافت کد بورسی باید اقدام به دریافت کد سجام کنید. شرکت سپردهگذاری مرکزی اوراق بهادار و تسویه وجوه سامانهای به نام سجام ایجاد کرده است که مخفف سامانه جامع اطلاعات مشتریان است.

پس از ثبت نام در سجام افراد میتوانند از خدمات بازار سرمایه استفاده کنند. مدارک مورد نیاز در وبسایت سجام، اسکن صفحه اول شناسنامه، کارت ملی و آخرین مدرک تحصیلی است.

احراز هویت در این سامانه از دو طریق حضوری (مراجعه به شعب کارگزاری، مراجعه به دفاتر پیشخوان) و غیرحضوری (اپلیکیشن آپ یا سیگنال یا کارگزاری) است.

حضوری

در این روش، شخص متقاضی با مراجعه به دفاتر کارگزاری مورد نظرش، و در دست داشتن همان مدارک قبلی (کپی و اصل مدارک به جای اسکن) اقدام به انجام مراحل مربوطه برای دریافت کد بورسی میکند.

پس از تکمیل فرآیندها و دریافت اطلاعات لازم از اشخاص متقاضی، کارگزاری با ارسال مدارک این اشخاص به سازمان بورس و اوراق بهادار، درخواست صدور کد بورسی را میدهد. صدور کد معاملاتی نیز، به طور معمول بین ۳ الی ۷ روز کاری زمان میبرد.

توجه داشته باشید کد بورسی شما باید از ۳ حرف ابتدایی نام خانوادگی شما و ۵ عدد تصادفی تشکیل شده باشد.

قدم سوم: دریافت کد سجام و کد بورسی

وقتی با اطلاعات اولیه و اصطلاحات ضروری بورس آشنا شدید باید برای شروع فعالیت رسمی خود یک کد بورسی دریافت کنید.

کد بورسی درواقع شناسهای است که از ترکیب سه حرف اول نام خانوادگی شما و پنج عدد تصادفی تشکیل میشود و مانند کد ملی یا شماره دانشجویی عمل میکند. دریافت این کد برای خریدوفروش سهام و فعالیت در بورس ضروری است و بدون آن هیچ کاری نمیتوانید انجام دهید.

برای دریافت کد بورسی فرد میتواند از دو طریق حضوری یا آنلاین اقدام کند. در روش حضوری فرد میتواند با مراجعه به کارگزاری مدنظر و ارائهی مدارک خود کد بورسی را دریافت کند.

برای روش آنلاین فرد باید با داشتن مدارکی که در بالا ذکر شد از طریق وبسایت یا اپلیکیشنهای کارگزاری اقدام به گرفتن کد بورسی کند. (ممکن است در انتهای این روش نیاز باشد که فرد به شکل حضوری برای دریافت کد بورسی اقدام کند.)

مدارک مورد نیاز برای دریافت کد بورسی شامل اسکن صفحات اول و دوم شناسنامه، و کارت ملی و داشتن اطلاعاتی نظیر مدرک تحصیلی، نوع شغل و اطلاعات بانکی نظیر شماره حساب و کد شبا است.

صدور کد بورسی نزدیک به ۳ الی ۷ روز کاری زمان خواهد برد.

در نظر داشته باشید که پس از انجام و تکمیل مراحل ثبتنام در یک کارگزاری و دریافت کد بورسی، شما نیازی به مراجعه و حضور در تالار بورس ندارید و میتوانید از طریق نرمافزارهای کارگزاری و سیستم معاملات بر خط، سفارشات خود را انجام داده و روند انجام آنها را پیگیری کنید.

البته توجه داشته باشید که سازمان بورس ایران برای جلوگیری از ورود افراد بدون آگاهی و ضررهای احتمالی آنها شرایطی برای صدور کد بورسی وضع کرده است.

در واقع قبل از اینکه بتوانید فعالیت خود در بورس را شروع کنید، باید یک ماه از زمان صدور کد بورسیتان گذشته باشد و در آزمون مربوطهی آن هم نمرهی قبولی بگیرید.

قدم چهارم: ورود به سامانه معاملاتی

دیگر خبری از گذشته نیست که معاملات بورس تنها به صورت حضوری انجام میشد. این روزها به لطف پیشرفت فناوری از طریق اینترنت میتوان تمام فعالیتهای مرتبط با بورس را از داخل خانهی خود یا هرجای دنیا که هستید، انجام دهید.

بنابراین قدم بعدی بعد از انتخاب کارگزاری دریافت رمز از آنها و ورود به سامانهی معاملاتی آنها است که به شما اجازه میدهد حساب خود را با پرداخت ریالی شارژ کنید و با سرمایهی خود سهام شرکتها را ببینید و هرکدام را که خواستید بخرید. همچنین از طریق این سامانهها میتوانید در دیگر فعالیتهای مرتبط با بورس هم شرکت داشته باشید.

قدم پنجم: یادگیری نحوهی تحلیل

با طی کردن مراحل قبلی شما عملاً فعالیت خود در بورس را شروع کردهاید و اکنون یک سرمایهگذار محسوب میشوید. اما یک قدم مهم دیگر هنوز باقی مانده است.

بازار بورس به همان اندازه که هیجانانگیز است و پتانسیل سودهای هنگفت را دارد، خالی از ریسک هم نیست. به عبارت دیگر مطمئن باشید اگر بدون آموزش و آگاهی به این بازار ورود کنید در درازمدت ضرر خواهید کرد.

این قسمت از مسیر شما در بازار بورس، نیاز به بیشترین میزان کار و صرف زمان برای کسب تجربه دارد، زیرا یک معامله اشتباه، حتی به دلایل کوچک، میتواند باعث از دست رفتن سرمایه شخصی شما شود.

بنابراین به همان شکل که در اولین قدم مفاهیم اولیه و اصطلاحات را یاد گرفتید باید این یادگیری را ادامه دهید تا بتوانید بیشترین کارایی را در این بازار داشته باشید.

اینکه کدام سهم را در چه زمانی بخرید یا بفروشید، در کدام عرضه اولیه شرکت کنید و مسائلی از این قبیل نیازمند آموزش و یادگیری هستند که میتوان با تحلیل تکنیکال و تحلیل فاندامنتال پاسخ بسیاری از این قبیل سوالات را گرفت.

سوالات متداول و نکات مهم در رابطه با بورس

از آنجایی که این بازار، ذات نسبتاً گنگی برای اکثر افراد جامعه دارد، ما در این قسمت به برخی از سوالات پرتکرار اشاره کرده و پاسخی کوتاه برای آنها میدهیم.

چرا در بورس سرمایه گذاری کنیم؟

اگر شما سرمایهی خود را پسانداز کردهاید و به دنبال سود بیشتری نسبت به سود سپرده در بانکها هستید ورود به بورس شروع خوبی برای شماست.

شما میتوانید به سرمایه گذاری در بورس و انجام معاملات سهام بهعنوان یک شغل فرعی نگاه کنید و آن را در کنار شغل خود دنبال کنید.

ورود به بورس میتواند سرمایهی شما را به شکل قابل قبولی افزایش دهد، با این حال شما باید میزان ریسکپذیری خوبی داشته باشید و همچنین باید آینده خود، از نظر اقتصادی را اولویت قرار دهید و حاضر باشید که برای این هدف، وقت و انرژی مناسبی را صرف کنید. همچنین باید باور داشته باشید که کسب سود به میزان بالا، امکانپذیر است و به همین میزان امکان ضرر نیز در آن وجود دارد.

شرایط دریافت کد بورسی چیست؟

در گذشته برای دریافت کد بورسی حداقل مدرک مورد نیاز دیپلم بود ولی پس از تغییر قوانین مدرک تحصیلی اهمیتی ندارد و هر فردی که به سن قانونی ۱۸ سال رسیده است میتواند با داشتن مدارکی که ذکر شد اقدام به دریافت کد بورسی کند.

چرا توصیه میشود که با مبالغ کم وارد بازار بورس شویم؟

اگرچه این امکان وجود دارد که سرمایهی شما چند برابر شود ولی دقت کنید که به همان میزان نیز این امکان وجود دارد که تمام سرمایهی خود را از دست بدهید. پس همیشه بهتر است با مبلغی وارد بورس شوید که در صورت از دست دادن آن زندگی شما مختل نشود.

چگونه روند معاملات در بورس را پیگیری کنید؟

همواره این امکان برای همه وجود دارد که روند معاملاتی را در طول روز با مراجعه به وبسایت tsetmc.com پیگیری کنید. البته باید در نظر داشته باشید که سایت ذکر شده صرفاً برای مشاهدهی قیمت سهام و تغییرات آن در طول روز کاری است و برای انجام معاملات باید از طریق وبسایت و نرمافزارهای کارگزاری خود اقدام کنید.

بورس اوراق بهادار چیست؟

اما در ایران، بازاری نسبتاً جوان محسوب میشود. ارتباط آن با معاملات مربوط به انواع اوراق بهادار مانند: سهام ممتاز، سهام عادی، اوراق قرضه و اوراق مشارکت که این مورد مختص به ایران است میشود.

بورس اوراقبهادار در اقتصاد هر کشوری، اثری غیر قابل انکار میگذارد و سرمایهگذاران وصادرکنندگان اوراق بهادار از مزیتهای آن بهرهمند میشوند. از دیدگاه اقتصادی، نقش بورس اوراقبهادار از چهار بعد قابل بررسی است:

۱- جمعآوری سرمایههای پراکنده و جزئی و یک دست کردن آنها در جهت تجهیز منابع مالی شرکتها:

انتشار انواع سهم و به فروش رساندن اوراق قرضه، یکی از قابل اعتمادترین راههای جمعآوری وجوه مورد نیاز برای سرمایهگذاری است.

تمامی واحدها؛ از جمله تجاری و تولیدی، در عوض گرفتن وام از سیستم بانکی, توانایی این را دارند که تحت شرایطی، از طریق انتشار سهام یا فروش اوراق قرضه در سازمان بورس، برخی نیازهای مالی خود را تامین کنند. به این شکل شرکت مورد نظر، سرمایههای آزاد را به صورت هدفمند جمعآوری میکند.

۲- توزیع عادلانهی درآمد در جهت ایجاد حس مشارکت:

پس از تقسیمبندی مالکیتهای بنیادین از راه فروش سهم در سازمان بورس و اوراق بهادار، با هدف بهبود توزیع عادلانهی درآمد یک حس مشارکت عمومی نیز بهوجود میآید که باعث رونقبخشی در قسمتهای تولیدی و تجاری خواهد شد.

۳- ایجاد یک بازاررقابتی سالم و کامل:

در این بازار که تعداد زیادی از خریداران و فروشندگانِ سهام حضور دارند، مکانیزم به نحوی طراحی شده که بازار به صورت عادلانه و براساس عرضه و تقاضا به فعالیت میپردازد و قیمتها بر این اساس روی تابلو نمایش داده میشوند.

البته لازم به ذکر است که تمامی شرکتهای حاضر در بازار بورس و اوراق بهادار، ملزم به ارائهی اطلاعاتی هستند که روی قیمت سهم تاثیرگذار است. به همین دلیل، اطلاعات مالی محرمانهای وجود نخواهد داشت.

۴- تخصیص مطلوب منابع:

با وجود یک فضای کامل در بازار بورس و اوراق بهادار، تخصیص منابع به شکل مورد قبول برای عموم فراهم خواهد بود. سازمان بورس و اوراق بهادار، با مشخص کردن بهای رقابتی، به عنوان یک ابزار نظمدهنده در اقتصاد، مدیران ناکارآمد را تنبیه و مدیران موفق را تشویق میکند. به این شکل، شرکتهایی که در ضرر مالی هستند، نمیتوانند نیازهای مالی خود را از طریق سازمان بورس برطرف کنند.

توجه داشته باشید که مزایای بورس اوراقبهادار، همواره از سه دیدگاه کلان، سرمایهگذاران و شرکتهای سرمایهپذیر مورد بررسی قرار میگیرند که در ادامه به آنها خواهیم پرداخت.

۱- مزایای بورس اوراق بهادار از دید اقتصاد کلان به موارد زیر تقسیم میشود:

- جمعآوری سرمایههای پراکنده و جزئی و ذخیرهی آن برای تجهیز منابع مالی شرکتها

- به کار گرفتن پساندازهای راکد

- کنترل کردن حجم پول و نقدینگی با انتشار سهام و اوراق قرضه (مشارکت)

- بورس به مثابه بازار رقابت کامل

- کمک به حفظ تعادل اقتصادی کشور

- فراهم نمودن توزیع عادلانهی ثروت

- افزایش دادن درجه نقدینگی ثروت افراد

۲- مزایای بورس اوراق بهادار از دید سرمایهگذاران به موارد زیر تقسیم میشود:

- خرید سهام و اوراقبهادار برای کسب بازدهی مناسب و پوشش در مقابل تورم

- به دلیل شفافیت اطلاعات، اطمینان از گزینهی سرمایهگذاری

- قابلیت نقد شوندگی اوراقبهادار

- مشارکت در فرآیند تصمیمگیری برای شرکتها

- ایجاد یک بازار دائمی و مستمر

- از نظر میزان بازدهی و خطرپذیری برای سرمایهگذار، وجود طیفهای متنوع اوراق بهادار کمک شایانی میکند.

- خرید و فروش اوراقبهادار به صورت منظم و کاملاً پیشرفته

- افزایش احساس مشارکت در امور تولیدی و تجاری و حمایت از سرمایهگذاران کوچک

- کنترل حداکثری بر فعالیت شرکتها

۳- مزایای بورس اوراق بهادار از دیدگاه واحد اقتصادی به موارد زیر قابل تقسیم است:

- سهولت در تأمین مالی از طریق انتشار سهام و سایر اوراقبهادار

- افزایش اعتبار داخلی و خارجی و تامین مالی

- تعیین ارزش بازار با توجه به قانون عرضه و تقاضا

- آسان بودن انتقال مالکیت

- کاهش ریسک در سرمایهگذاری

- استفاده از مزایای خاص

- انتشار اوراقمشارکت بدون اخذ مجوز از بانک مرکزی و فقط با مجوز بورس اوراقبهادار

- برخورداری از معافیتهای مالیاتی

- ارزیابی عملکرد شرکت

- ارتقای سطح اعتماد عمومی و استفاده عمومی در توسعه شرکت

بازارهای مالی

به طور کلی، بازارهای مالی جایی برای مبادلهی داراییهای مالی است. داراییهای مالی مانند: اوراق قرضه و سهام، همان داراییهای کاغذیاند. فرق بین داراییهای مالی و داراییهای واقعی در این است که ماهیت داراییهای واقعی فیزیکی بوده ولی داراییهای مالی، ماهیت فیزیکی ندارند.

به عنوان مثال، چند نمونه از داراییهای مالی عبارتند از: سپردههای سرمایهگذاری، طرحهای بازنشستگی توسط صندوقها و در نهایت اوراق بهادار. در اقتصاد، بازارهای مالی را براساس معیارهای مختلفی تقسیمبندی میکنند که دو نمونه اصلی آنها به شرح زیر است:

۱. طبقه بندی بر اساس سررسید حق مالی

در بازار سرمایه، اوراق بهاداری که زمان سررسید آنها بیش از یک سال باشد، مورد تبادل قرار میگیرند. لازم به ذکر است که آزار سرمایه عمدتاً شامل بورس و اوراق بهادار است.

۲. طبقه بندی بر اساس مرحله انتشار

در این طبقه بندی، بازار به دو بخش اولیه و ثانویه تقسیم میشود. در کشور ما نماد بازار اولیه، همان بانک است. به طور کلی تاسیس شرکتها و شروع فعالیت آنها در بازار اولیه شکل میگیرد و نهایتاً در بازار ثانویه؛ آن دسته از اوراقی که که در بازار اولیه پذیرهنویسی شدند، مورد مبادله قرار میگیرند. نماد بازار ثانویه در ایران، سازمان بورس و اوراق بهادار است.

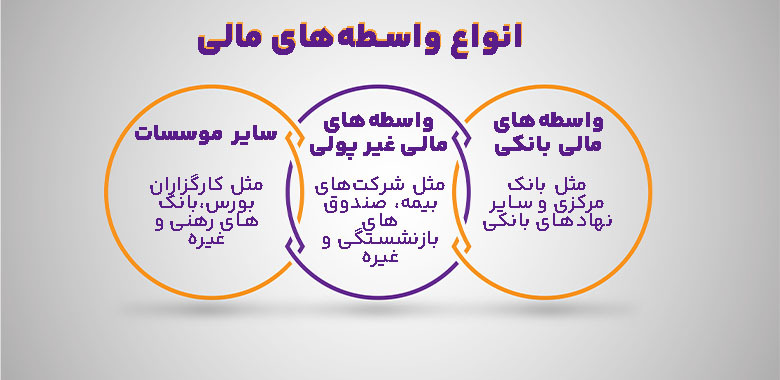

واسطههای مالی

تمامی فعالین بازارهای مالی و شرکتها را میتوان واسطههای مالی معرفی کرد. به طور کلی میتوان واسطههای مالی را به شکل زیر طبقه بندی نمود:

۱. واسطههای مالی بانکی یا مقامات پولی و بانکهای سپردهپذیر

الف) بانک مرکزی

ب) سایر نهادهای بانکی

ج) بانکهای سپردهپذیر

۲. واسطههای مالی غیرپولی

الف) شرکتهای بیمه

ب) شرکتهای سرمایهگذاری

ج) صندوق بازنشستگی و احتیاطی

د) اتحادیههای اعتباری

ر) صندوقهای پسانداز

ز) شرکتهای تأمین مالی

ه) شرکتهای اجارهی بلندمدت

۳. سایر موسسات ارائهکننده خدماتمالی

الف) کارگزاران بورس اوراقبهادار

ب) دلالان بورس اوراقبهادار

ج) بانکهای سرمایهگذار

د) بانکهای رهنی

توجه داشته باشید که بانکهای رهنی فعالیتی مشابه بانکهای سرمایهگذاری دارند.

فرآیند سرمایهگذاری در بورس اوراق بهادار

بعد از تصمیمگیری، سرمایهگذار برای اجرای منظور خود بایستی به یکی از کارگزاران مراجعه کرده و دستور خرید یا فروش خود را به آنها ارائه دهد.

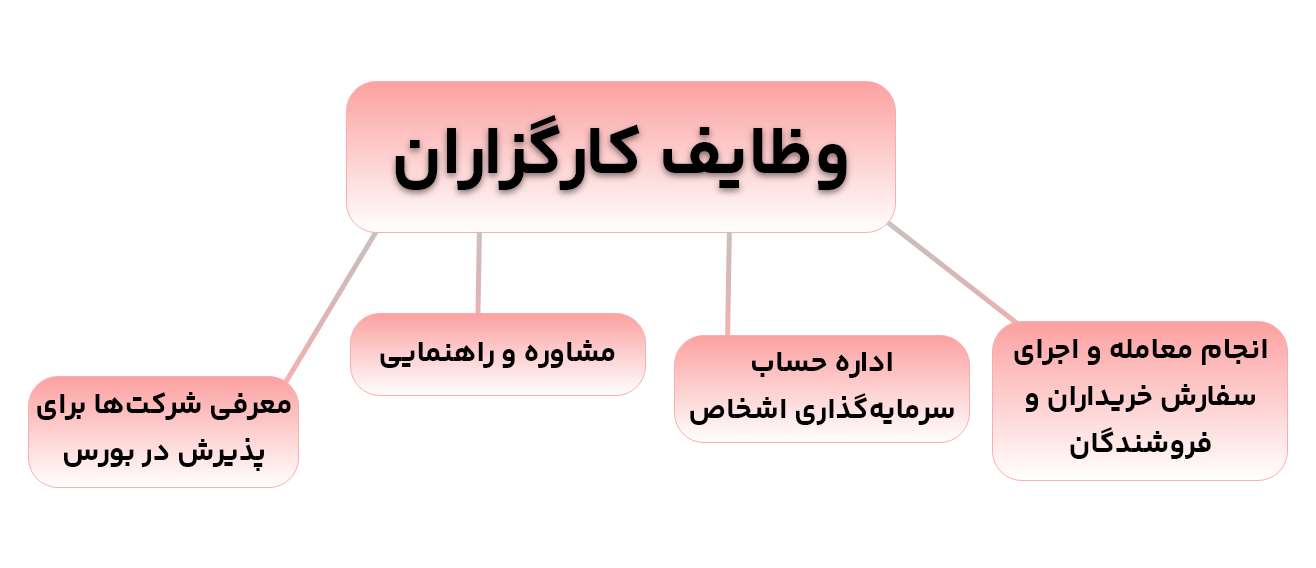

کارگزاران

کارگزاران درواقع اشخاصی هستند که نقش معرف را در بازار به عهده دارند. این افراد میتوانند هویت حقیقی یا حقوقی داشته باشند و واسطهای بین خریدار و فروشنده باشند. به زبان سادهتر میتوان از آنها به عنوان عامل تطبیق عرضه و تقاضا نام برد. لازم به ذکر است که کارگزاران پس از آزمونهای متعددی انتخاب میشوند و به این دلیل، کارگزاران رسمی مهارتهای لازم و دانش کافی را در اختیار دارند.

کارگزاران وظایف زیادی بر عهده دارند که موارد زیر از جمله آنها است:

معیارهای انتخاب کارگزار

توجه داشته باشید، که بازار بورس جای اشتباه کردن نیست؛ چرا که پای سرمایهی شما در میان است. به همین دلیل کارگزار مورد نظر شما باید معیارهای مناسب و لازم را داشته باشد که در ادامه به معیارهای انتخاب یک کارگزار منتخب اشاره کردهایم:

- قابلیت انجام سریع سفارش مشتری

- داشتن اطلاعاتِ مربوطهی کافی

- داشتن سیستمهای داخلی مناسب

- دارای تجربهی کافی و رزومهی موفق در سالهای اخیر

فرآیندهای مربوط به دریافت و اجرای سفارش

بعد از این که کارگزار اصلح مورد نظر خود را انتخاب کردید، وقت ارائه سفارش خرید و فروش میرسد. سفارشات مشتریان، صرفاً از طریق فرمهای تهییه شده توسط سازمان بورس که نزد کارگزاران است صورت میگیرد.

به عنوان مثال، زمانی که مشتری سفارشی مبنی بر خرید دارد، میبایست همزمان با ارائه سفارش، وجهی که برای خرید سهم، در نظر گرفته شده را به حساب شرکت کارگزاری پرداخت کند.

سفارشهای خرید و فروش

سفارشات خرید و فروش، فرمهای نمونهای هستند که رابطهی حقوقی و قراردادی میان مشتریان و کارگزار در امر خرید یا فروش را تعیین میکنند و به همین دلیل تکمیل صحیح آنها از اهمیت خاصی برخوردار است. شکل تنظیم شدهی این فرمها برای همه مثل هم است.

با توجه به شروطی که میتوان در قسمت قیمت گنجاند، ۳ مدل سفارش زیر به وجود میآید:

۱. سفارش به قیمت بازار

توجه داشته باشید که درصورت وجود کلمهی “روز” یا کلمهی “جاری” در قسمت بهای سهام، سفارشات صرفاً با قیمت بازار انجام میشوند. در این حالت، کارگزار سعی میکند که در پایینترین قیمت ممکن، سفارشات خرید و در بالاترین قیمتهای ممکن، سفارشات فروش را به ثبت برساند.

۲. سفارش قیمت معین

خود مشتری هم میتواند با درج قیمت مورد نظر خود، سفارش را ثبت کند. در این نوع سفارش، کارگزار موظف به انجام معامله با قیمت ثبت شده توسط مشتری است. در این روش احتمال تغییر قیمت به شدت کاهش میابد و انعطاف عمل را از کارگزار میگیرد.

۳. سفارش محدود

مشتری میتواند قسمت قیمت، سقف یا کف قیمت را تعیین کند. در این روش، انعطاف عمل کارگزار تا حدی افزایش میابد و انجام سفارشات سریعتر خواهد بود. نکتهی مثبت در این نوع ثبت سفارش این است که مشتری اطمینان بیشتری نسبت به دامنهی قیمت خواهد داشت.

تعیین کد معاملاتی برای مشتریان

کد معاملاتی، سهولت انجام معاملات را به عهده دارد. تمامی افراد متقاضیِ سرمایهگذاری در بازار بورس باید ابتدا با انتخاب کارگزاری مورد نظر خود و ثبت نام در آن، اقدام به دریافت کد بورسی یا کد معاملاتی کنند.

این کد درواقع شناسهی هویتی اشخاص در بازار بورس و اوراق بهادار است و از این رو، معاملات مورد نظر به اسم شخص متقاضی ثبت خواهند شد.

اجرای سفارش مشتریان

کارگزار بعد از مشخص کردن کد برای مشتری و تایید آن توسط سازمان بورس و اوراق بهادار، اقدام به اجرای سفارشات مشتری میکند.

شبکهی ارتباطات کامپیوتری بازار توسط برنامهای معروف به نام”سیستم اجرای اتوماتیک سفارشات” فعالیت میکند و تا حد زیادی بر قواعد و اصول بازار تسلط دارد. نحوهی فعالیت این سیستم کاملاً مشابه با سیستم معاملاتی تالار بورس است.

در این سیستم، زمانی معامله انجام میشود که قیمت خرید یا فروش وارد شده، دقیقاً برابر با قیمت خرید یا فروش فرد مقابل در معامله باشد.

لازم به ذکر است که این سفارشات براساس الویتبندی خاصی انجام میپذیرند که اولویت اول قیمت و اولویت دوم زمان ثبت سفارش و قرارگیری در صف معاملات است.

صدور اعلامیه خرید و فروش و گواهینامه موقت سهام

بعد از هر معامله، برای سیستم یک نسخهی پشتیبانی و پایانی صادر میشود که برای هر معامله در ۳ نسخه تهیه میشوند. یک نسخه برای خریدار سهام، یک نسخه برای فروشندهی سهام و یک نسخه برای شرکتی که سفارش معامله توسط آن انجام شده است.

در هر اطلاعیه، بخشهای زیر معمولا وجود دارد و برای همه یکسان است:

کد شرکت: برای آسان بودن انجام معاملات، برای هر شرکت نماد خاصی طراحی شده که متشکل از چند حرف است. اولین حرف این نماد، مشخصهی صنعت یا گروهی است که شرکت در قالب این موضوع کار انجام می دهد. بقیهی حروف هم به گونهای است که بیانگر نام شرکت باشند.

تاریخ انجام معامله: این تاریخ، معمولاً قسمت بالا و سمت چپِ اعلامیهی مورد نظر درج میشود. لازم به ذکر است که در قسمت میانی اعلامیهها نیز، اطلاعات شناسنامهای مشتری و همچنین کد معاملاتی شخص نوشته میشود.

مشخصات معامله: در پایان و در قسمت پایینی اطلاعیه، همهی دادههای مربوط به معاملهی انجام شدهی مشتریان ثبت میشوند. این دادهها شامل: قیمت هر سهم، تعداد سهام مورد نظر برای معامله، کل مبلغ معامله و وجوه قابل پرداخت یا دریافت توسط مشتری است.

هزینه انجام معاملات: هزینهای که مشتریان برای انجام معاملات باید بپردازند برای هر فرد متفاوت است. علاوهبر اعلامیههای خرید و فروش توسط سیستم گواهینامهی موقت سهام جدید، صادر شده و در اختیار خریداران و یا فروشندگانی که بخشی از سهام خود را فروختهاند قرار میگیرد.

این گواهینامه که قابلیت نقل و انتقال دارد، چهار روز پس از روزِ انجام معامله صادر میگردد و تا قبل از صدور آن، شخص نمیتواند سهم خود را به فروش برساند. در هنگام فروش هم زمانی که شخص قسمتی از سهام خود را به فروش میرساند، باقیمانده سهمِ وی، در گواهینامهی صادره جدید درج شده و گواهینامه قبلی از اعتبار خارج خواهد شد.

به خاطر داشته باشید که کارگزار موظف است گواهینامههای قبلی را از سهامدار گرفته و باطل نماید.

تسویه حساب با مشتریان

تسویه حساب بر اساس اینکه مشتری خریدار است یا فروشنده، از نظر زمانی تا حد زیادی متغیر است. درصورتی که مشتری خریدار باشد، تسویه حساب پس از صدور اعلامیه خرید توسط بورس و روشن شدن وضعیت حساب مشتری در کارگزاری ممکن خواهد بود. ولی اگر مشتری فروشنده باشد، تسویه حساب در چهار روز کاری بعدی صورت میپذیرد.

چگونه در بازار بورس و اوراق بهادار سرمایهگذاری کنیم؟

حال که کمی با اصطلاحات بازار بورس و اوراق بهادار آشنا شدهاید، سعی میکنیم که عوامل موثر بر سرمایهگذاری درست و منطقی مانند تجزیه و تحلیل صورتها و نسبتهای مالی، عوامل موثر بر قیمت سهام، تجزیه و تحلیل شرکت و صنعت را معرفی کنیم.

تجزیه و تحلیل صورتها و نسبتهای مالی

صورتهای مالیِ اساسی به ترازنامه، صورت سود و زیان، صورت سود و زیان انباشته، صورت گردش وجوه نقد و یادداشتهای همراه صورتهای مالی تقسیم میشوند.

تجزیه و تحلیل این صورتها کمک میکند تا مدیران شرکتهای سهامی مورد صاحبان سرمایه و متقاضیان سرمایهگذاری، دید بهتری از صورت مورد نظر داشته باشند و درمورد آیندهی شرکت قضاوت کنند.

ترازنامه: ترازنامه گزارشی است که وضعیت داراییها، بدهیها و حقوق مالکان یک شرکت را در یک تاریخ مشخص نمایان میکند. درواقع ترازنامه منبع اول و اساسی اطلاعات دربارهی نقدینگی و انعطافپذیری مالی شرکت مورد نظر است. ترازنامه از ۲ بخش اساسی تشکیل میشود.

۱. داراییها

۲. بدهیها و حقوق صاحبان سهام

ثبت ترازنامه به نحوی انجام میشود که میزان داراییهای یک شرکت همیشه برابر با مجموع بدهیها و حقوق صاحبان سهام شرکت باشد. این مسئله بدان معناست که دو گروه نسبت به داراییهای یک شرکت ادعا دارند:

۱. بستانکاران

۲. صاحبان سهام

معمولا داراییها در سمت راست ترازنامه و بدهیها و حقوق صاحبان سهام را در سمت چپ مینویسند. در ترازنامه میتوان داراییها را به دو طبقه داراییهای جاری و داراییهای غیرجاری تقسیم نمود.

داراییهایجاری به بخشی از داراییها گفته میشود که در مدت زمان یک سال و توسط یک چرخهی عملیات، به وجه نقد تبدیل شده و یا مصرف شوند. چرخهی عملیات، مدت زمان بین حاصل شدن کالا وتبدیل آن به وجه نقد است.

انواع دارایی جاری

داراییهای جاری درواقع نقدینگیِ در گردش یک شرکت است که میتواند نشاندهندهی قدرت مالی یک شرکت باشد. البته باید در نظر داشت که این نقدینگیها باید با توجه به نوع فعالیت شرکت بررسی شوند.

- وجوه نقد و معادل نقد

- سرمایهگذاریهای کوتاه مدت

- مطالبات

- موجودی کالا

- پیشپرداخت هزینهها

داراییهای غیرجاری

در مورد این نوع از داراییها، انتظار نمیرود ظرف مدت زمان یک سال یا یک چرخه عملیات به وجه نقد تبدیل شده یا مصرف شوند. سرمایهگذاریها، وجوه نگهداری شده برای مصارف خاص، اموال، ماشینآلات تجهیزات و همچنین داراییهای نامشهود از این دسته هستند.

سرمایهگذاری بلند مدت: سرمایهگذاری در اوراقبهادارِ سایر شرکتها، به قصد نگهداری آن در بلند مدت.

وجوه نگهداری شده برای مصارف خاص: انباشتن وجوه نقد به منظور رسیدن به اهداف بلندمدتِ خاص

این داراییها و سایر داراییهایی که در قالب سرمایه گذاریها و وجوه اختصاصی طبقهبندی میشوند، تماماً دارایی غیرجاریِ غیرعملیاتی محسوب میشوند و از آنها انتظار میرود که جریانهای نقدیِ آتی، برای شرکت ایجاد نمایند.

اموال، ماشینآلات و تجهیزات

داراییهایی مانند: زمین، ساختمان، تجهیزات و… در این طبقه جای میگیرند. نکتهی مهم برای جای گرفتن در این دسته این است که شرکت، از این دارایی برای ایجاد درآمد از طریق عملیاتهای عادی و مستمر خود استفاده کند. اگر داراییهای فوق بهطور فعال در عملیات مورد استفاده قرار نگیرند، باید آنها را در گروه سایر داراییها طبقهبندی کرد.

داراییهای نامشهود

تفاوت اصلی بین داراییهای ثابت و داراییهای نامشهود در این است که داراییهای نامشهود، فاقد ماهیت فیزیکی هستند. آنها به این دلیل ارزشمندند که حقوق و امتیازاتی را برای مالکان خود فراهم میکنند.

سایر داراییها

سایر داراییها شامل داراییهایی است که از لحاظ منطقی در طبقهی دیگری قرار نمیگیرند. مانند هزینههای مرتبط با تاسیس و شروع فعالیتهای یک شرکت و غیره!

بدهیها و حقوق صاحبان سهام

بدهیها و حقوق صاحبان سهام در یک ترازنامه، نشاندهندهی چگونگی تامین سرمایهی یک شرکت است. به طور کلی بدهیها به دو گروه بدهیهای جاری و بدهیهای بلند مدت تقسیم میشوند.

بدهیهای جاری: تعهداتی هستند که انتظار میرود از محل داراییهای جاری یا ایجاد بدهیهای جاری دیگر تسویه شده و سررسید آنها کمتر از یکسال باشد.

انواع بدهیهای جاری:

- اسناد پرداختنی کوتاه مدت

- حسابهای پرداختنی

- هزینههای معوق

بدهیهای بلند مدت: تعهداتی که بعد از یکسال یا یک چرخه عملیات تسویه خواهند شد. مثلا؛ اسناد پرداختنی بلندمدت را بدهیهای بلندمدت مینامند. مثالهای دیگری که در این گروه جای میگیرند شامل: اوراق مشارکت و مزایای بعد از بازنشستگی هستند.

حقوق صاحبان سهام

عمدتاً حقوق صاحبان سهام از دو بخش اساسی تشکیل شده است که در زیر به شرح آنان میپردازیم.

- سرمایه پرداخت شده: سرمایه آورده شده توسط سهامداران به شرکت

- اجزای سرمایه پرداخت شده: سهام به ارزش اسمی و صرف سهام است.

سود انباشته و اندوختهها

سودانباشته سودی است که شرکت سالیانه کسب میکند و بهجای تقسیم بین سهامداران مجدداً در شرکت سرمایهگذاری میشود. اندوخته یعنی ایجاد محدودیت در تقسیم سود که دو نوع است: اجباری و اختیاری.

- اندوخته اجباری: یعنی اینکه قانون باید از سود خالص هر سال مقداری را اندوخته و مابقی را بین سهامداران تقسیم کند.

- اندوخته اختیاری: مانند اندوخته اجباری، اندوخته عمومی، اندوخته طرح توسعه و اندوخته وجوه استهلاکی اوراق قرضه.

صورت سود و زیان

صورت سود و زیان گزارشی است که نتایج عملیات یک موسسه را در طی یک دوره مالی نشان میدهد. این گزارش میتواند درمورد هر شرکتی با هر نوع فعالیت پذیرفته شده توسط سازمان بورس و اوراق بهادار باشد. بررسی این گزارشها میتواند کاربرد وسیعی در تصمیمگیریهای سرمایهگذاران داشته باشد.

صورت جریانهای نقدی

گردش نقدینگی در شرکت در طول یکسال بهوسیلهی صورت جریانهای نقدی اندازهگیری میشود. مهمترین خصوصیت صورت مالی این است که منابع و مصارف وجوه نقد را در طول یکسال، به طور دقیق مشخص میکند.

افراد متفاوت، به جهت شناخت وضعیت مالی و عملکردی شرکت به اطلاعات منعکس در صورتهای مالی علاقمندند که این افراد را میتوان به شکل زیر دسته بندی کرد:

- بستانکاران کوتاه مدت

- وامدهندگان و دارندگان اوراق مشارکت شرکتها

- سهامداران شرکت

- مدیریت شرکت

تحلیل در بازار

تحلیل را میتوان اصلیترین کلید رسیدن به موفقیت در بازار بورس و اوراق بهادار دانست. باید در نظر داشته باشید که هر نوع تحلیل باید به جای خودش استفاده شود و هیچ کدام از تحلیلها در بازار بورس و اوراق بهادار نمیتوانند به تنهایی بیانگر اتفاقات پیشرو و روند حرکت قیمت باشند. در ادامه با برخی از این تحلیلها و نحوهی انجام آنها آشنا خواهیم شد.

تجزیه و تحلیل افقی یا روند

در تجزیه و تحلیل افقی یک سال، بهعنوان سال پایه تعریف شده و تغییرات اقلام موجود در ترازنامه و صورت سودوزیان به صورت درصدی از سال پایه در نظر گرفته میشود و بر پایهی مقایسهی اطلاعات سال مورد نظر با اطلاعات سالهای قبل روند مطلوب یا نامطلوب وضعیت مالی و عملکرد شرکت تعیین میشود.

تجزیه و تحلیل عمودی

در این نوع از تحلیل، یک قلم مهم صورتهای مالی را بهعنوان ارزش پایه در نظر میگیریم و سایر اقلام را با آن مقایسه میکنیم. به طور معمول در ترازنامه، جمع کل دارایی بهعنوان قلم مهم شناخته شده و سایر اقلام به شکل درصدی از آن محاسبه خواهند شد.

به هنگام سود و زیان نیز فروش قلم مهم است و سایر اقلام به صورت درصدی از کل فروش نشان داده میشوند. با انجام این نوع تحلیل، روابط موجود بین حسابها و نسبتهای آنها تعیین میشود و در صورت وجود انحراف از نسبت مورد نظر به سادگی میتوان آن را مشخص کرد.

تجزیه و تحلیل نسبتهای مالی

محاسبهی نسبتها کمک میکند که اطلاعات مالی خلاصه و طبقهبندی شده و اطلاعات و ارزشهای مطلق در صورت سود و زیان در ترازنامه بهصورت نسبی بیان شوند که این امر باعث قضاوت صحیحتر نسبت به اطلاعات مالی میشود.

همچنین اطلاعات به تناسب و میزان نیاز استفادهکنندگان در اختیار آنها قرار میگیرد. این محاسبات باعث میشود استفادهکنندگان براساس ارزشها و اطلاعات کمی بتوانند قضاوتهای کیفی بکنند.

توجه داشته باشید که نسبتهای مالی نیز به انواع متفاوتی تقسیم میشوند که در ادامه به آنها اشاره میکنیم.

نسبتهای نقدینگی

با استفاده از نسبتهای نقدینگی، میتوان به توان اقتصادی یک شرکت پی برد. لازم به ذکر است که شرکتهایی که از نظر اقتصادی ضعیفترند، برخی اوقات سعی میکنند با عدم شفافیت در اطلاعات، معاملهگران سهم را به خرید تشویق کنند.

نسبت جاری

در نسبت جاری فرض بر این است که داراییهای جاری پشتوانه بازپرداخت بدهیهای جاری است. هرچه این نسبت بالاتر باشد، وضعیت نقدینگی شرکت نیز بهتر است. حد مطلوب این نسبت براساس نوع صنعت تعیین میشود؛ اما بهصورت یک اصل کلی بهتر است کمتر از عدد ۲ نباشد.

نسبت آنی

در محاسبه این نسبت داراییهای جاری به دو دسته تقسیم میشوند:

- داراییهای جاری سریع: داراییهایی که به شکل نقد هستند مانند وجوه نقد.

- داراییهای جاری غیر سریع: داراییهایی هستند که برای نقد شدن نیاز به زمان بیشتری دارند مانند: موجودی یک کالا.

نسبتهای اهرمی

این نسبتها میزان استفاده از بدهی در ساختار سرمایهی شرکت و همچنین توان ایفای تعهدات از طرف شرکت را اندازهگیری میکنند.

نسبت بدهی

این نسبت درواقع درصد وجوهی را مشخص میکند که بهوسیلهی بدهی تامین شدهاند. معاملهگران همواره نسبت بدهی پایین را ترجیح میدهند که دلیل آن هم مشخص است. زیرا در صورت بالا بودن این نسبت، ریسک مالی آن شرکت هم بالا خواهد بود.

نسبت بدهی به حقوق صاحبان سهام

هرچقدر که میزان این نسبت بالاتر باشد، میزان استفاده از بدهی در ساختار سرمایهی شرکت نیز بالاتر است. در نتیجه ریسک شرکت بالا خواهد بود.

نسبتهای سودآوری از دیدگاه سهامداران

سهامداران همواره باید با دید باز و در نظر گرفتن عوامل موثر بر نسبتها و بررسی دقیق و موشکافانهی آنها، اقدام به خرید یا فروش سهم کنند. در ادامه، این نسبتها را از دید سهامداران بررسی میکنیم.

سود هر سهم یا EPS: سود هر سهم، گزارش کننده سود تعلق یافته به هر سهم از بابت عملکرد سال جاری است. چنانچه سود پرداخت شده کمتر از سود تعلق گرفته باشد، مابقی سود برای هر سهم در شرکت انباشته میشود. چنانچه سود پرداخت شده بیشتر از سود تعلق گرفته باشد، تفاوت آن از محل سودهای انباشته و اندوختههای سالهای قبل پرداخت میشود.

سود تقسیمی هر سهم یا DPS: این نسبت نشاندهنده مبلغ سودی است که شرکت بابت هر سهم، پرداخت میکند.

نسبت بازده نقدی سهام: این نسبت نشاندهنده درصد بازده سرمایهگذاری از محل پرداخت سود نقدی از طرف شرکت است.

نسبت بازده قیمتی سهام: این نسبت نشان دهنده بازده حاصل از تغییرات قیمت سهام عادی در بازار است.

نسبت بازده کلی سهام عادی: این نسبت نشان دهنده بازده سرمایهگذاری از محل تغییرات قیمت بازار و سود پرداختی شرکت است.

نسبت قیمت به سود هر سهم: این نسبت پس از تقسیم قیمت یک سهم، به سود همان سهم بهدست میآید و دو مفهوم مهم دارد.

۱- رشد سود.

۲- تصمیمگیری در خرید و فروش سهام عادی.

عوامل موثر بر قیمت سهام

به طور کلی، میتوان عوامل تاثیرگذار بر قیمت سهام را به این سه دسته تقسیم کرد:

- عوامل کلان

- عوامل صنعت

- عوامل خرد

عوامل کلان

به مجموعه عواملی که خارج از اختیار شرکتها بوده و به شکل بروز بر قیمت سهام شرکتها تاثیر میگذارند عوامل محیطی میگویند. برای مثال:

- وضعیت سیاسی جهان و کشور

- وضعیت اقتصادی جهان و کشور

- بودجه سالانه کشور

- سیاستهای کلان پولی، مالی و ارزی

- تغییر قوانین و مقررات

عوامل صنعت

از جمله عوامل دیگر تاثیرگذار بر قیمت سهام شرکتها وضعیت خاص این صنعت است که این شرکتها در آن فعالیت میکنند. برای مثال عوامل ذکر شده در زیر، در صنایع مختلف میتوانند روی قیمت سهمهای شرکتها تاثیر قابل مشاهدهای بگذارند.

- نحوه قیمتگذاری محصولات صنعت

- عرضه و تقاضای محصولات صنعت

- سرمایهگذاریهای کلان و بلندمدت

- تحولات تکنولوژی

عوامل خرد تاثیرگذار بر قیمت سهام

مجموعه عواملی که مستقیما در ارتباط با خود شرکت بوده و ناشی از تغییر و تحولات داخلی آن باشد را عوامل خرد تاثیرگذار بر قیمت سهام مینامند، مثل:

- قابلیت نقدشوندگی سهام شرکت

- تعداد سهام در دست مردم

- ترکیب سهامداران

- سودآوری و ثبات آن

- طرحهای توسعه شرکت

- مدیریت شرکت

به خاطر داشته باشید که عوامل دیگری نیز وجود دارند که میتوانند بر روی قیمت سهم شرکت اثرگذار باشند. این عوامل شامل موارد روبهرو میشود؛ سابقه و اعتبار شرکت، روند قیمت سهم، دعاوی حقوقی علیه شرکت یا رای دادگاه و شایعات که همواره بر بازارهای مالی اثرگذار بوده است.

تجزیه و تحلیل رویکردهای نگرشی به بازار سهام

به طور کلی سرمایهگذاری در بورس اوراقبهادار با دو دیدگاه انجام میشود:

۱. بهره بردن از روند قیمت سهم

۲. سرمایهگذاری به منظور بهره بردن از سود سالیانه سهام

بر این اساس سرمایهگذاری در بورس اوراق بهادار را به سه دیدگاه تقسیم میکنند: ۱. کوتاه مدت ۲. میان مدت ۳. بلند مدت

- در روش ارزیابی سهام کوتاه مدت، عمدهی توجه تحلیلگران و خریداران و فروشندگان به اخبار و شایعات موجود در بازار است و خرید و فروش بر پایهی همین اخبار و شایعات صورت میگیرد. طول این دوره ۴روز تا ۲هفته است. به افراد تازهوارد به این بازار توصیه میشود که از این روش استفاده نکنند و خرید و فروش خود را براساس دیدگاه بلند مدت انجام دهند.

- در روش دوم، خریداران و فروشندگان سهام بیشتر تمرکز خود را روی تحلیل روند قیمتی سهام و تا حدودی برپایهی اخبار میگذارند، زمان این دوره به طول معمول ۳ تا ۶ ماه است.

- در روش سوم تصمیم گیری برای خرید و فروش سهام بر پایهی تجزیه و تحلیل کامل صنایع و شرکتها است.

تحلیل صنعت

سرمایهگذاری در بازار بورس اوراق بهادار مستلزم پروسهای است که یکی از آنها توجه به پارامترها و مولفههای صنایع است.

درواقع شناسایی شرکتها در بازار بورس بدون توجه به وضعیت صنعت، امری غیرعملی و ناقص در پروسهی سرمایهگذاری است. در این بخش به اختصار عوامل تاثیرگذار به صنایع را ذکر خواهیم کرد:

۱- رشد کمی و تکنولوژی صنعت: طبیعی است که صنایع نوپا و نوظهور مثل صنایع الکترونیک از رشد قابل توجهای برخوردار بوده و انتظار می رود که در سالهای آتی نیز به روند حرکتی خود ادامه دهد اما در صنایعی که اصطلاحاً به بلوغ رسیدهاند مثل صنعت خودرو، انتظار رشد زیادی از آن نمیتوان داشت و این به خودی خود میتواند در تحلیلهای ما از آینده یک صنعت متفاوت نیز اثرگذار باشد.

۲- صنایع پسین و پیشین: یکی دیگر از نکات مهم در تحلیل صنایع مختلف بررسی روابط پسین و پیشین آن صنعت است. روابط پسین و پیشین به این مسئله اطلاق میشود که بعد از هر صنعت و یا قبل از آن چه صنایعی وجود دارند. طبیعی است که هر تحول عمده ای که در صنایع پسین و یا پیشین اتفاق میافتد، در صنعت واسطه با یک فاصله زمانی که بسته به ارتباطات آنها دارد اثرات خود را باقی خواهد گذاشت

۳- سیاستهای کلی دولت: سیاستهای مالی و کلی دولت, که به طور کلی در بودجه دولت مشخص میشود میتواند اثر زیادی بر روند کلی بازار بورس و اوراق بهادار باشد

این سیاستها میتواند در تحلیل صنعت تاثیرگذارباشد، بعضی اوقات دولت سیاست خاصی را دنبال میکند که پیامدهای خاصی را نیز به دنبال خواهد داشت.

۴- رقابتی یا انحصاری بودن صنعت: در تحلیل صنایع مختلف باید این نکته را مدنظر داشت که این صنایع در حالت رقابتی به تولید ادامه میدهند یا یک حالت انحصاری دارند و در هر انحصاری با ورود شرکتهای جدید که در همان زمینه فعالیت میکنند، انحصار از بین میرود و حاشیه سود آن صنعت هم به مراتب کاهش میابد.

۵- مزیت نسبی و قیمتهای جهانی: بی شک کشورهایی که در تولید کالاهای خاصی مزیت نسبی دارند، میتوانند ارزانتر از بقیه کشورها تولید کنند و بازارهای بیشتری را به خود اختصاص دهند. بنابراین در تحلیل صنایع مختلف نیز باید قیمتهای جهانی تولیدات آن صنعت و مقایسه آن با قیمتهای داخلی را مدنظر قرار داد.

تحلیل شرکت

بر اساس رویکرد تحلیل شرکت، شرکت را باید به مثابه یک بنگاه اقتصادی در نظر گرفت که هدف نهایی آن کسب سود است. هرگونه تحلیل تولید، فروش، ارزیابی مدیران، طرحهای توسعهای و… در راستای برآورد و تحلیل سود صورت میپذیرد.

در ادامه مباحث مطرح شده در بخش عوامل درونی تاثیرگذار بر قیمت سهام در این بخش روش پیشبینی سود شرکت از روی فروش آن را مورد بررسی قرار میدهیم.

روند سوددهی شرکت

همانطور که تا به اینجا دریافتید، تمام تحلیلهای انجام شده بر روی یک شرکت، نهایتاً میزان سوددهی فعالیتهای آن شرکت را مشخص میکند، اما نکتهی مهمتر این است که باید روند سوددهی یک شرکت در بلندمدت نیز مشخص شود، مثلاً ۳ تا ۵ سال، که نشان دهندهی ثبات رشد آن شرکت خواهد بود.

این امر به این دلیل حائز اهمیت است که برخی سرمایهداران خرد، صرفاً به شکل بلندمدت سرمایهگذاری میکنند و ثبات شرکت را در اولویت قرار میدهند.

ابزار اصلی که میتوان با آن سوددهی یک شرکت را به دست آورد، صورت سودوزیان آن شرکت است و شرکتهای بورسی ملزم به ارائه این صورتها در دورههای سه، شش، نه و دوازده ماهه هستند. عمدهترین قلم دیگر در این صورت سودوزیان، خالص فروش یا درآمد حاصل از خدمات است و نکته مهم دیگر در این صورت، سود قبل از کسر مالیات است.

برای پیشبینی سود یک شرکت میتوان مراحل زیر را دنبال کرد:

- پیش بینی فروش شرکت: در این مرحله، شخص سرمایهگذار میبایست فروش شرکت در سالهای اخیر را بررسی کند و با توجه به نوع فعالیت شرکت مورد نظر، میزان رشد یا کاهش تقاضا برای آن فعالیت خاص را بسنجد.

- برآورد حاشیه سود شرکت: به زبان سادهتر، حاشیه سود به معنی نسبت سود به فروش یک شرکت، بعد از کسر مابقی درآمدهای ارزی شرکت است. این نسبت درواقع ساختار هزینهای شرکت را مورد توجه قرار میدهد و مشخص میسازد که شرکت به ازای هر ۱٠٠ ریال فروش خود چه میزان سود کسب میکند.

- پیشبینی سود شرکت: پس از برآورد حاشیهی سود، با حاصلضرب حاشیهی سود در پیشبینی از سود شرکت خواهیم رسید.

نحوه ارزیابی شرکتها

شرکتهای موجود در بورس اوراقبهادار تهران را میتوان به شکل زیر تقسیم بندی کرد:

توجه داشته باشید که باید هرکدام از این گروه شرکتها را براساس نوع فعالیت آنها ارزیابی کرد.

- ارزیابی شرکتهای تولیدی

نحوه ارزیابی شرکتهای تولیدی بیشتر روی سوددهی و روند آن متمرکز است و هر عاملی که روی سوددهی جاری شرکت تاثیر بگذارد روی قیمت و در نتیجه در ارزیابی جدید شرکت تاثیر خواهد داشت.

- ارزیابی شرکتهای سرمایهگذاری

ارزیابی برای شرکتهای سرمایهگذاری به طور معمول به دو روش انجام میشود. در روش اول؛ مِلاکِ تصمیمگیریها و تحلیلها، ارزیابی سبد سهام شرکتهای سرمایهگذاری است و در روش دوم؛ ملاک ارزیابی بر پایهی سوددهی این شرکتها است.

- ارزیابی شرکتهای ساختمانی

از نکات قابل توجه در شرکتهای ساختمانی بهای تمام شده پروژههای تکمیل شده و آماده برای فروش و قیمت فروش این پروژههاست و هر میزان که این دو مقدار از هم دورتر باشند، میتوان نتیجه گرفت که حاشیهی سود شرکت نیز بالا خواهد بود.

- شرکتهای پیمانکاری

ارزیابی شرکتهای فعال در این گروه اقتصادی اندکی مشکلتر است و این امر به دلیل ماهیت این شرکتها است. در این ارزیابی، سابقهی عملکرد این شرکتها حائز اهمیت است و هرچه اعتبار شرکتها بیشتر باشد و ثبات آنها اثبات شده باشد، احتمال ادامهی همکاری با این شرکت نیز بیشتر است.

- ارزیابی بانکها و سایر واسطههای مالی

بیشتر سود بانکها از اختلاف سود تسهیلاتی که میپردازند و سود سپردههایی که قبول میکنند حاصل میشود. در این گروه، سرمایهگذاری در اوراق بهادار نیز بخشی از سود آنها را تشکیل میدهد.

بانکها به این دلیل که تقریباً سود تسهیلات و سپردههای آنها با هم برابر است، حجم سپردههای آنها عامل مهمی در شناسایی سود به حساب میآید.

شرکتهای لیزینگ نیز به دلیل ماهیت کاری که دارند شبیه بانکها هستند، در این شرکتها نیز نرخ سود وامهایی که دریافت میکنند و سود تسهیلاتی که پرداخت میکنند، عامل مهمی در ارزیابی آنها محسوب میشود.

سخن پایانی

تمامی موارد ذکر شده در این مقاله تنها الفبای ورود به بازار بورس و اوراق بهادار است. باید به یاد داشته باشید که در بازار بورس نه هیچ تحلیلی به تنهایی و بدون در نظر گرفتن مابقی عوامل اثرگذار صحیح است و نه هیچ تحلیلگری میتواند بهطور قطع راجع به آیندهی بازار خبر دهد.

حتی با تجربهترین تحلیلگران بازار هم اشتباه میکنند و به همین دلیل است که هیچ فرد با تجربهای به شما توصیه نمیکند که سرمایهی زندگی خود را وارد بازار بورس کنید. اگر قصد شما برای ورود به بازار بورس جدی است با مبالغ کم شروع کنید و تجربه کسب کنید.

برای دریافت مشاوره تخصصی رایگان از کارشناسان ما، اطلاعات خواسته شده رو تکمیل فرمایید.

اگه دستکاری نکنن، واقعا بازار خوبی برای سرمایه گذاری هستش

سلام وقت شما بخیر

بازار بورس ایران مکان خوبی برای سرمایهگذاری هست اما خب باز هم ریسکهای خودش رو داره

موفق و پرسود باشید

سلام ممنون از مقاله جامع و خوبتون میشه راهنمایی کنید که اخبار بورس را از کجا دنبال کنیم؟

سلام وقت شما بخیر

میتونید از سایت سیگنال پیگیر اخبار بورس ایران باشید

موفق باشید

برای شروع آموزش بورس از کجا باید شروع کنیم آیا دوره رایگان یا غیر رایگانی هست که مورد تایید شما باشه بتونیم تهیه کنیم و یادگیریش رو شروع کنیم؟

سلام با سرچ توی گوگل میتونید مقالات و ویدئوهای خوبی پیدا کنید

موفق باشید

من یه دوره آموزش بورس از صفر تا صد خریدم به نظر شما با همین دوره میتونم وارد سرمایه گذاری بشم یا حتما باید چندین دوره شرکت کنم؟

وقت شما بخیر

اگر دورهای که دیدید مفید بوده و واقعا. ۰ تا ۱۰۰ رو یادتون داده میتونید شروع کنید ولی خب دست از تحقیق و مطالعه نکشید